1 生前の相続税対策

生前の相続対策は、以下の3つの視点があります。

- 遺産分割

- 財産管理

- 節税対策

③節税対策という視点から捉えた場合、生前の相続税対策がポイントとなります。

中でも「相続税」に注目した場合、「節税」と「納税」の両面からアプローチする必要があります。

弁護士法人長瀬総合法律事務所では、所属弁護士が税理士登録をしているほか、相続税に詳しい税理士とも連携をとることができる体制を構築しています。

2 相続税とは

相続税とは、被相続人の財産を相続により受け継いだ場合や、遺贈により譲り受けた場合等に生じる税金をいいます。

相続税の納付義務者は、原則として被相続人の財産を受け継いだ相続人や受遺者となります。

相続税の申告及び納税は、相続の開始があったことを知った日の翌日から10ヶ月以内に、被相続人の死亡時における住所地を管轄する税務署に対して行わなければなりません。

3 節税について

節税の考え方は、以下の2つに大別することができます。

①財産評価を下げる方法

不動産の相続税評価額を下げることで、相続税を節税する方法となります。

一例を挙げれば、更地にアパートを建てることで「貸家建付地」にしたり、小規模宅地等の特例を適用できるように工夫して評価額を安くしたりする方法等があります。

②贈与

生前贈与を利用することは、節税にも効果があります。また、生前贈与は、遺産分割対策の選択肢ともなりえます。

ただし、生前贈与については、贈与税の課税があることにご留意ください。

相続税対策のご相談は「長瀬総合法律事務所」へ

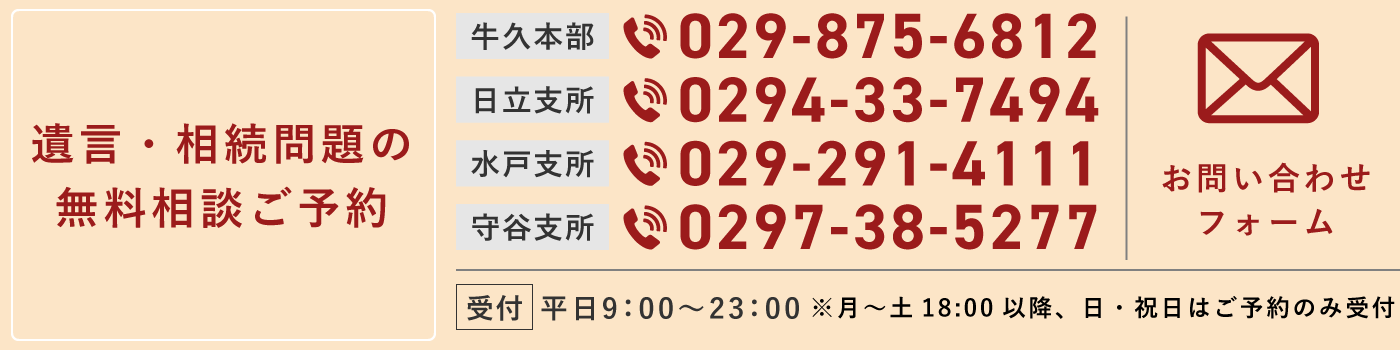

「弁護士法人 長瀬総合法律事務所」は、茨城県内に4つの拠点(牛久・日立・水戸・守谷)を設置し、県内全域の相続問題に取り組んでおります。相続税対策でお悩みの方は、お気軽にお問い合わせください。