本稿では、遺留分制度の概要について解説します。

遺留分とは

遺留分(いりゅうぶん)とは、被相続人が有する財産の内、法律上その取得が一定の相続人に留保されているため、被相続人による自由な処分に対して制限が加えられている持分的利益のことをいいます。

遺留分については、現行民法上、以下の規定があります。

|

第九章 遺留分 (遺留分の帰属及びその割合) 第千四十二条 兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。 一 直系尊属のみが相続人である場合 三分の一 二 前号に掲げる場合以外の場合 二分の一 2 相続人が数人ある場合には、前項各号に定める割合は、これらに第九百条及び第九百一条の規定により算定したその各自の相続分を乗じた割合とする。 |

民法1042条にあるように、兄弟姉妹以外の法定相続人には、遺言によっても侵し得ない「遺留分」という最低限度の遺産に対する取り分が確保されることになります。

なお、2019(令和元)年7月1日前に開始した相続については「遺留分減殺請求」、同日以降に開始した相続については「遺留分侵害額請求」によって、遺留分の権利を行使することになります。

遺留分を検討する前提として、法定相続制度について説明します。

法定相続人は、一定の割合で相続財産を受け継ぐ権利が法定されています(民法900条)(「法定相続分」といいます)。

|

第二節 相続分 (法定相続分) 第九百条 同順位の相続人が数人あるときは、その相続分は、次の各号の定めるところによる。 一 子及び配偶者が相続人であるときは、子の相続分及び配偶者の相続分は、各二分の一とする。 二 配偶者及び直系尊属が相続人であるときは、配偶者の相続分は、三分の二とし、直系尊属の相続分は、三分の一とする。 三 配偶者及び兄弟姉妹が相続人であるときは、配偶者の相続分は、四分の三とし、兄弟姉妹の相続分は、四分の一とする。 四 子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。ただし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の二分の一とする。 |

もっとも、法定相続分は絶対的に固定されるものではなく、被相続人が遺言によって法定相続分と異なる遺産の配分を決めることが可能です。

例えば、法定相続人として被相続人の配偶者、子2名がいる場合、法定相続分は、配偶者が2分の1、子は各4分の1ずつとなります。

しかしながら、被相続人が遺言によって、全財産を配偶者に遺贈すると決めた場合、子2名は各4分の1の法定相続分に相当した財産を取得できないことになります。

これは、法定相続分よりも、遺言の方が優先されるためです。

そうすると、法定相続人の中には、被相続人が遺言を作成することによって、相続財産を取得することができない場合が想定されることになります。

しかしながら、仮に遺言によって法定被相続人が一切相続財産を取得することができないとすると、被相続人の生活の安定や財産の公平な分担が期待できないということになりかねません。

そこで、遺留分制度とは、相続の場合に、相続人を保護するため、必ず相続財産の一定割合をなんらかの方法で保障する制度として設定されました(民法1042条以下)。

遺留分制度の趣旨は、被相続人による財産処分の自由及び取引の安全と、相続人の生活の安定及び財産の公平な分配との調整を図ることにあります。

なお、前記のとおり、法定相続人であっても、「兄弟姉妹」には遺留分は認められていません(民法1042条1項)。遺留分が認められる法定相続人とは、「子」「直系尊属」「配偶者」に限られることにご留意ください。

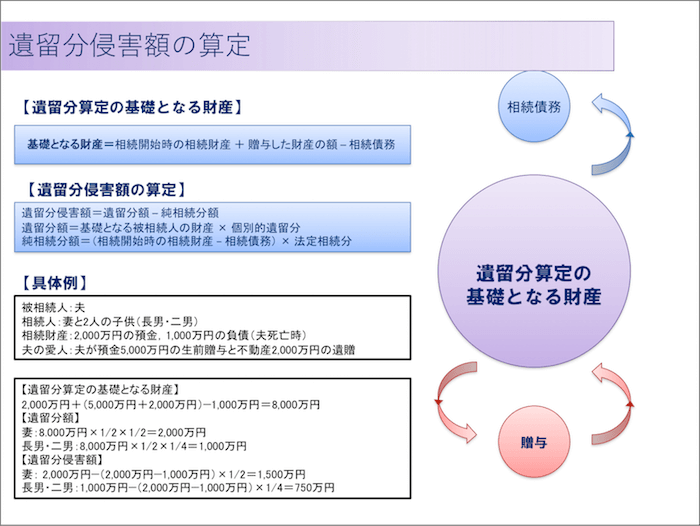

遺留分の算定

遺留分の額

まず、遺留分を算定するための財産の価額を求めます(民法1043条)。

これは、①被相続人が相続開始の時において有した財産の価額に、②その贈与した財産の価額を加えた額から、③相続債務の全額を控除して算定します。

加算対象となる贈与は、受贈者が相続人以外の者である場合は相続開始前1年、受贈者が相続人の場合は相続開始前10年に限定されることになります(民法1044条1号及び3号)。なお、判例(最判平10・3・24民集52・2・433)は、改正前民法1030があるにもかかわらず、特別受益に当たる場合には原則として時的限界を設けていませんでしたが、そのルールが変更されたものとなります。時的限界を設けた理由は、①受遣者又は受贈者は相続人に対する古い贈与の存在を知り得ないことが通常であるため、不測の損害を与え、その法的安定性を害するおそれがあること、②相続開始時の財産が債務超過であっても、過去何十年にわたる生前贈与が基礎財産に算入され、積極財産のみが加算される結果、遺留分の算定をする際には容易に資産超過の状態に変わり得ることなどにあります。

また、受贈者が相続人の場合は、贈与の対象は婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限定されることが条文で明示されています(民法1044条)。これは、特別受益に該当する場合に限定されることを明らかにするためです。

遺留分侵害額

遺留分侵害額は、遺留分の額から、遺留分権利者が受けた遺贈又は特別受益の額(民法1046条2項1号)と遺留分権利者が相続によって取得すべき財産の額(民法1046条2項2号)を控除した上、遺留分権利者が承継する相続債務の額(民法1046条2項3号)を加算して求めます(民法1046条2項柱書)。

小括

以上を踏まえ、遺留分侵害額は、以下の計算式で算定されます。

|

遺留分侵害額(民法1046条2項柱書) =遺留分を算定するための財産の額(民法1043条)×個別的遺留分の割合(民法1042条)−遺留分権利者が受けた遺贈又は特別受益の額(民法1046条2項1号)−遺留分権利者が相続によって取得すべき財産の額(民法1046条2項2号)+遺留分権利が承継する相続債務の額(民法1046条2項3号) |

遺留分を請求する方法

兄弟姉妹以外の法定相続人には遺留分が認められています。

仮に遺言によって法定相続分が減少させられてしまった場合であっても、少なくとも遺留分については請求権を有することになります。

以下では、具体的に遺留分を請求する方法について解説します。

- 2019年7月1日より前に相続が開始した場合(遺留分減殺請求)

前記のとおり、遺留分侵害額請求は、2019年(令和元年)7月1日以降に開始した相続に適用されます。同日より前に開始した相続には適用されません。

2019年(令和元年)7月1日より前に開始した相続については、改正前の民法に基づく遺留分減殺請求によって、遺留分を請求することになります。

遺留分減殺請求は、遺留分侵害額請求と異なり、物権的効力を有しています。

すなわち、遺留分を保全するため遺贈又は贈与について遺留分減殺請求すると、当然に贈与又は遺贈は、遺留分を侵害する限度において失効し(最判昭41年7月14日民集20・6.ll83)、受遣者又は受贈者が取得した権利はその限度において当然に遺留分減殺請求をした遺留分権利者に帰属するとされていました(最判昭51年8月30日民集30・7・768)。

遺留分減殺請求権は形成権であり、その行使により物権的効果が生ずるとされています。その結果、遺留分権利者は、遺留分減殺請求権の行使により取得した権利に基づいて受遺者又は受贈者に地方裁判所で所有権移転登記手続等を求めることとなります。

これに対し、遺留分侵害額請求は、遺留分減殺請求と同じく形成権ではあるものの、金銭請求に限られる点に違いがあります。

- 2019年7月1日以降に相続が開始した場合(遺留分侵害額請求)

一方、民法改正(2019年7月1日施行)により、遺留分を請求する手段として、「遺留分侵害額請求」に変更となりました。2019年7月1日以降に開始した相続については、遺留分減殺請求ではなく、遺留分侵害額請求によることになります。

前記のとおり、遺留分侵害額請求では、物権的効力はなく、金銭請求に限られることになります。