Archive for the ‘コラム’ Category

生前贈与を行う際の家族間の配慮

はじめに

「生前に子や孫に財産を渡しておきたい」と考える方は多いですが、家族間トラブルの原因にもなり得ることをご存じでしょうか。生前贈与で特定の子どもや孫だけが多くの財産を受け取ると、他の相続人が不公平感を持ったり、遺留分問題が生じるケースが少なくありません。円満な家族関係を保ちつつ、生前贈与を活用するには、相続人全体への配慮が欠かせないのです。

本記事では、生前贈与を行う際の家族間の配慮について、具体的なポイントや注意点を解説します。自分の思い通りに贈与するだけではなく、家族全体の理解と協力を得ることが、円満な遺産承継を実現するポイントです。

Q&A

Q1. なぜ生前贈与で家族トラブルが起こるのですか?

- 特定の子や孫へ偏った贈与を行うと、他の相続人が不満を抱きやすい

- 生前贈与分が特別受益に該当し、相続時に遺留分侵害額請求されるリスク

- 贈与の事実を隠していると、後から発覚して大きな揉め事に発展

Q2. どうすれば家族間で円満な贈与ができますか?

- 事前の家族会議: 生前贈与の目的や金額を共有

- 贈与契約書の作成: 後日の紛争を防止

- 遺言書との連携: 生前贈与分を考慮した遺留分対策

- 弁護士や税理士に相談: 法的・税的リスクを総合評価

Q3. 特別受益として扱われるケースとは?

- 住宅取得資金、結婚資金など多額の援助

- 事業資金を一人の子だけに与えた場合

- 相続人が複数いる状況で、一部のみが大量の生前贈与を受けると「特別受益」と見なされ、遺産分割協議や遺留分計算に影響

Q4. 生前贈与を家族に黙って行うのはダメ?

ダメではありませんが、後から他の家族が不満を抱くリスクが大。黙って贈与した結果、相続時に「こんなに贈与してたの?」と驚かれ、争いの原因になります。可能な限り家族に事前説明するのが望ましいです。

解説

家族への情報共有

- 家族会議の実施

生前贈与の意図や金額、タイミングを話し合い、納得を得る - ドキュメント化

贈与契約書やメモを共有し、「後日この贈与は事実」と証明できるように - 遺言書と連動

贈与分を相続時にどのように扱うか、遺言で明記してほかの相続人の理解を得る

贈与契約書と遺留分問題

- 特別受益に該当するかどうか

贈与が多額であれば、相続開始時にその分を「先に受け取った財産」と見なし、遺産に足し戻す計算をする - 遺言書への明記

「○○に○○円贈与したのは特別受益とする」と書いておけば、後の遺産分割がスムーズ - 代償金の用意

贈与を受けていない相続人に対しては、後に金銭を代償する形で不公平感を減らす

公平感を保つ工夫

- 贈与のバランス

子どもが複数いるなら、ある程度均等に贈与するか、違う目的であっても価値を見える化 - 教育資金や住宅資金など使途を限定

受贈者が財産をどう使うか明確にしておけば、ほかの家族の理解を得やすい - 段階的な贈与

一度に大きな金額を渡すと不満が生じやすい。数年かけて複数回に分割するなど計画的に

弁護士・税理士の活用

- 贈与税・相続税のシミュレーション

家族間のバランスを考えつつ、税金の合計がどう変動するかを確認 - 契約書や公正証書の作成

論点を整理し、後から家族の意図を誤解しないように - 遺留分放棄の手続き

特定の相続人が遺留分を放棄する場合、家庭裁判所の許可など専門手続きが必要

弁護士に相談するメリット

- 家族間調整のサポート

感情的な対立を避け、専門家が法的根拠を示しながら意見をまとめる - 契約書・遺言書の整合性チェック

特別受益や遺留分を考慮し、相続時に揉めない書面を作成 - 税理士との連携で節税策を提案

贈与税と相続税を総合的に検討し、最適なタイミングと方法をアドバイス - 紛争時の代理人

万一、生前贈与をめぐる遺留分請求が起きた場合にも、弁護士が代理交渉や裁判対応

まとめ

生前贈与を行う際、家族間の配慮が欠かせません。特に、特別受益や遺留分が争点となるため、以下の点を意識してください。

- 家族会議で贈与の目的や金額を共有

- 贈与契約書を作成して事実を明確化

- 遺言書と連携し、贈与分を特別受益として扱うかどうか検討

- 代償分割や金銭補填を計画し、不公平感を最小化

- 弁護士や税理士のアドバイスを受け、トラブルの芽を事前に摘む

こうした配慮を怠ると、生前贈与が家族の「不和」の原因になる可能性も。弁護士法人長瀬総合法律事務所では、紛争予防と財産承継を両立するためのサポートを行っていますので、ぜひご相談ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

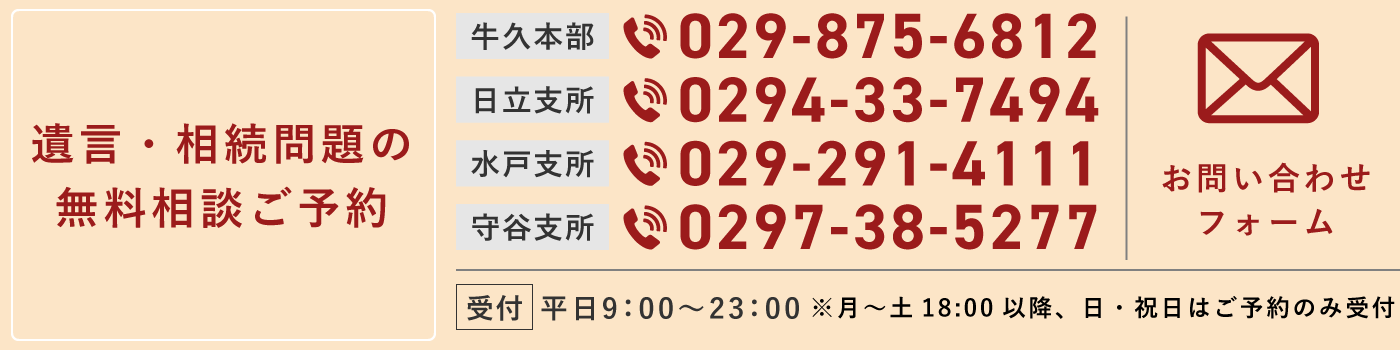

初回無料|お問い合わせはお気軽に

生前贈与と遺留分の関係

はじめに

「生前贈与で特定の相続人に多くの財産を渡しておけば、死後の相続争いを防げるのでは?」――しかし、実際には遺留分という制度があるため、一部の相続人が強い権利を持ち、生前贈与までさかのぼって請求されるケースもあります。遺留分は法定相続人のうち、配偶者や子、直系尊属に保障された最低限の取り分であり、生前贈与による偏った分配が問題化することが珍しくありません。

本記事では、生前贈与と遺留分の関係について、特別受益や遺留分侵害額請求の仕組みを解説し、家族トラブルを避けるためのポイントを紹介します。生前贈与を上手に活用するうえで、遺留分を無視できないことを理解しておきましょう。

Q&A

Q1. 遺留分とは何ですか?

遺留分は、相続人のうち配偶者、子、直系尊属に保障された、法律上の最低限の取り分です。たとえ遺言書で「○○に全財産を譲る」と書かれていても、遺留分を有する相続人は遺留分侵害額請求を行って、一定額を金銭で取り戻す権利があります。

Q2. 生前贈与しても遺留分で請求されるの?

はい、生前贈与も遺留分の計算上、特別受益として加算される場合があります。特定の相続人が多額の生前贈与を受けていれば、他の相続人が遺留分を主張し、「遺留分侵害額請求」をする可能性があります。

Q3. どんな贈与が特別受益とみなされますか?

- 結婚や独立のための援助(多額の持参金、留学費用など)

- 住宅資金の援助

- 事業資金の贈与

などが典型的です。ただし、日常の扶養や学費程度では特別受益と見なされないことも。

Q4. 遺留分侵害額請求を防ぐにはどうしたらいい?

- 遺言書で生前贈与分を特別受益として取り扱うことを明示

- 代償分割で他の相続人に金銭を渡す

- 家族への説明・同意を得て不公平感を減らす

- 弁護士に相談し、適切な贈与額や遺留分への配慮を設計

解説

生前贈与が遺留分に影響する仕組み

- 生前贈与 = 特別受益

特定の相続人が贈与を受けたら、相続開始時に「みなし相続財産」として加算し、遺留分の計算を行う - 侵害額請求

遺留分を下回る分しか財産をもらえない相続人は、贈与を受けた人や遺産を多く相続した人に対し遺留分侵害額を請求可能 - 時効

遺留分侵害を知った日から1年、または相続開始から10年で請求権は消滅

トラブル事例

- 長男だけに多額の生前贈与

次男・長女から「長男は特別受益だ」と主張、相続時に遺留分侵害額請求される - 事業承継で株式を長男に集中

他の子から「生前贈与分を考慮して遺産を再計算すべき」と紛争化 - 介護をしていた娘への報酬名目の贈与

他の相続人から「介護費用というより贈与では?」と疑われ、遺留分問題に発展

実務上の対策

- 遺言書で特別受益を明記

「○○に〇円を贈与したのは特別受益とし、遺産分割時にその分を控除する」など明記 - 代償分割

贈与を受けた相続人が相続時に他の相続人に金銭を支払うことで納得を得る - 家族への説明

事前に家族会議を開き、贈与額や理由を説明して理解を求める - 弁護士のサポート

贈与契約書作成や遺言書との整合性など専門家がアドバイス

贈与税と遺留分の関係

- 贈与税を払えば遺留分問題がなくなるわけではない

税金の問題と遺留分は別次元 - 3年以内の贈与加算

贈与税を払ったとしても、被相続人の死亡から3年以内に行われた贈与は相続財産に合算 - 生前贈与が多すぎると不公平感

相続人全体のバランスを見て、遺留分トラブルを防ぐ配慮が必要

弁護士に相談するメリット

- 最適な贈与計画と遺言書策定

生前贈与額やタイミングを考慮しつつ、遺言書で他の相続人の遺留分をカバーする - 特別受益・遺留分問題の事前対策

兄弟間で不均衡が生まれそうな場合、代償分割や遺留分放棄などの選択肢を提案 - トラブル発生時の代理人

万一、遺留分侵害額請求を受けた場合、弁護士が交渉や訴訟対応 - 税理士との連携

税金シミュレーションや贈与税・相続税対策を併せて行い、総合的にサポート

まとめ

生前贈与と遺留分には密接な関係があり、安易に大量の財産を生前に贈与すると、後から遺留分侵害額請求が起こり得ます。以下を意識してトラブルを回避しましょう。

- 特別受益の考慮

生前贈与が特別受益となり、相続時に他の相続人が異議を唱える可能性 - 3年以内の贈与加算

駆け込み贈与が無効化されるケース - 遺言書との連携

贈与分を明確にし、遺留分を侵害しないよう配慮 - 弁護士のサポート

契約書作成、代償分割、遺留分放棄など適切な対策を構築

生前贈与を円満に行い、後の相続紛争を防ぐためには、弁護士法人長瀬総合法律事務所へぜひご相談ください。法務・税務面での綿密なプランニングを提供し、家族全体のバランスを保つお手伝いをいたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

贈与税を避けるための最適な対策

はじめに

「生前贈与を考えているが、贈与税はなるべくかけたくない」という声をよく耳にします。たしかに、日本の贈与税は超過累進課税方式で高率となる場合が多く、相続税とのバランスを見誤ると結果的にかえって負担が増えるリスクも。そこで重要なのが、贈与税を避ける(または軽減する)ための最適な対策を知り、計画的に贈与を行うことです。

本記事では、贈与税を最小限に抑えるための具体策や注意点を解説します。相続税との比較や特例制度を上手に活用し、家族への財産承継を円滑に実現しましょう。

Q&A

Q1. 贈与税を「完全に」避けることは可能ですか?

日本では、贈与税を完全にゼロにするのは難しいです。ただし、年間110万円の基礎控除や特例制度を使えば、結果的に贈与税がかからないケースもあります。あくまで「避ける」というよりも軽減・最適化というイメージが正しいでしょう。

Q2. 年間110万円以内なら贈与税がかからないのでしょうか?

年間110万円以内の贈与は非課税ですが、連年贈与として税務署に疑われないよう注意が必要です。形式上は毎年110万円以内でも、実質的にまとまった金額を数年に分割したと見なされると、追加課税されるケースもあります。

Q3. 特例制度にはどんなものがありますか?

主に、

- 住宅取得資金贈与の特例

- 教育資金贈与の特例

- 結婚・子育て資金贈与の特例

などが挙げられます。要件を満たせば大きな非課税枠が適用され、贈与税がかからないか軽減されます。

Q4. 贈与税対策で気をつけるべき落とし穴は?

- 3年以内の贈与加算(相続時に合算される)※(改正後は7年以内)

- 特例の要件を満たさないまま使う(後で無効になる)

- 特別受益問題(相続人間の不公平感を引き起こす)

- 書面や証拠を残さない口頭贈与(後日トラブル化)

解説

年間110万円の非課税枠を活用

- 少額贈与をコツコツ

1年間に110万円以内なら贈与税0円。ただし、毎年同額だと連年贈与として問題視される可能性 - 子や孫など複数対象への分割

子ども2人にそれぞれ110万円ずつ贈与など、受贈者を増やして枠を有効活用 - 契約書と振込記録の整備

口頭だけでなく、贈与契約書を作成し、毎年変化を持たせるのが安全

特例制度の効果的利用

- 住宅取得資金贈与の特例

- 子や孫が住宅を取得する際、一定の要件を満たすと数百万円~1,000万円以上の非課税枠

- 住宅ローン減税と組み合わせると効果大

- 教育資金の一括贈与

孫や子に教育資金として上限1,500万円までの非課税制度(要件・期限がある) - 結婚・子育て資金贈与

一定金額まで非課税(制度の有効期限や受贈者の年齢要件に注意)

贈与計画と相続時の調整

- 3年以内の贈与加算

被相続人が死亡前3年以内に行った贈与は相続税に足し戻されるため、早めに贈与する方が有利 - 特別受益と遺留分

兄弟のうち特定の子が多額贈与を受けると、相続時に他の子が遺留分侵害額請求を起こす可能性 - 遺言書でカバー

「○○年○月に長男へ△円を贈与した分は特別受益として扱う」など遺言書に明記し、相続時に紛争を防ぐ

公正証書化のメリット

- 公証人が関与

契約書の真正性が高まり、税務署や裁判所でも証拠力が強い - 署名捺印の改ざんリスク低減

後日「贈与していない」と言われにくい - 手続きのスムーズ化

受贈者や親族が合意しているのが明確となり、後からの異議が起きにくい

弁護士に相談するメリット

- 総合的な節税対策

贈与税と相続税、さらに遺留分問題まで視野に入れたプランニング - 贈与契約書作成・公正証書化

法的に安全な書類を作成し、争いを最小化 - 家族トラブルの事前調整

特別受益や遺留分を意識し、遺言書との整合性も踏まえたアドバイス - 長期的フォロー

毎年の贈与計画や制度改正への対応を継続サポート

まとめ

贈与税を回避・軽減するための最適な対策は、年110万円の非課税枠や各種特例制度(住宅資金、教育資金など)を上手に使い、かつ3年以内の贈与加算(改正後は7年)や遺留分問題を理解しておくことです。

具体的には、

- 早めにコツコツ贈与し、3年加算(改正後は7年)を避ける

- 特例制度(住宅・教育・結婚子育て)を要件を満たす形で活用

- 贈与契約書を作成し、場合によっては公正証書化

- 特別受益や遺留分トラブルを回避するため、遺言書と併用し家族に説明

計画的に贈与することで家族の負担や税負担を減らし、円満な財産承継を目指しましょう。詳細なアドバイスが必要な場合、ぜひ弁護士法人長瀬総合法律事務所にご相談ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

生前贈与契約書の作成方法

はじめに

生前贈与は、存命中に財産を子や孫、あるいは親族などに渡す方法です。しかし、口頭だけの贈与は後から「実は貸与だった」「贈与なんて聞いていない」と争いになるリスクが高いのも事実。そこで、生前贈与契約書を作成し、贈与の事実や条件を明確にしておくことが大切です。

本記事では、生前贈与契約書の作成方法を中心に、書類に盛り込むべき事項や公正証書化の手順、注意点などを解説します。契約書を整備しておけば、後からの税務調査や家族間トラブルも未然に防ぎやすくなります。

Q&A

Q1. 生前贈与契約書は必ず作成しなければならない?

法的には、贈与契約は口頭でも成立しますが、口頭契約は証拠が曖昧で紛争リスクが高いため、契約書作成が望ましいです。

Q2. 贈与契約書に何を記載すればいいのでしょう?

主に以下を明確にします。

- 当事者(贈与者・受贈者)の氏名・住所

- 贈与財産の特定(預金通帳番号、不動産登記情報など)

- 贈与額または評価額(現金であれば金額、不動産なら評価額)

- 日付と署名捺印

- 契約内容(無償で渡すのか、負担付か、支払い方法はあるか)

Q3. 公正証書で作成するメリットは?

公証人が関与するため、契約の真正性や証拠力が上がります。後から改ざん疑惑や「署名捺印していない」と言われるリスクが低く、税務署や裁判所でも証拠として強いのがメリットです。

Q4. 贈与契約書があると贈与税申告も楽になる?

はい、贈与税申告の際に贈与契約書があれば、贈与の事実を証明する材料として役立ちます。税務署から「これは本当に贈与ですか?」と疑われても、契約書があると説明がスムーズです。

解説

生前贈与契約書の基本構成

- タイトル

「贈与契約書」または「生前贈与契約書」 - 当事者表示

贈与者(名前、住所)と受贈者(名前、住所) - 契約内容

- 贈与財産の詳細(現金、預金、不動産、株式など)

- 贈与日、贈与の方法(振込か手渡しか、不動産なら登記手続きはどうするか)

- 対価の有無

贈与は無償が原則だが、場合によっては負担付贈与(例えばローンが付いた不動産)の場合も記載 - 契約日と署名捺印

実際の締結日を明確に。押印は実印が望ましい - 付帯条項

贈与税申告について、贈与者と受贈者の協力義務など

公正証書化の手順

- 公証役場の予約

贈与者・受贈者が揃って公証役場へ行くか、弁護士が代理に - 必要書類の準備

本人確認書類(運転免許証など)、印鑑証明書、不動産の場合は登記簿謄本など - 公証人による原稿確認

公証人が内容をチェックし、法的に問題がないか確認 - 署名捺印・公正証書完成

公正証書の正本と謄本が発行される

トラブル回避のための工夫

- 贈与動機の記載

「子の教育資金として贈与する」など、具体的な目的を明確化すると後から「貸し付け」の疑いを避けやすい - 受贈者の受領意思表示

一方的に振り込んだだけでは贈与かどうか疑われる。契約書に受贈者の意思を記載 - 日付の一致

贈与契約日と実際の財産移転日を整合させ、税務署に「契約前に渡していたのでは?」と突っ込まれないように - 連年贈与の防止策

毎年同額を渡すと、「将来の相続財産を分割して贈与しただけ」と見なされる可能性。年ごとに多少金額を変えるなどの配慮

他制度との連携

- 遺言書

生前贈与した分を特別受益として考慮する場合、遺言書にその旨を記載すると相続人間のトラブル軽減 - 信託契約

大きな財産の場合、民事信託と併用し、贈与者が受贈者の使途を管理できるように - 事業承継

会社株式の贈与では、事業承継税制の適用要件に合うよう手続きを行う

弁護士に相談するメリット

- 契約書の法的安定性

後日「貸付だった」「詐欺だ」と言われないよう、条項を精密に作成 - 公正証書化の円滑サポート

公証人とのやり取りや必要書類準備を弁護士が代行 - 相続対策との調整

特別受益や遺言書との連携を図り、家族間紛争を回避 - 贈与・相続税の視点

税理士と連携して、贈与税・相続税の最適プランを構築

まとめ

生前贈与契約書を作成すれば、家族間や税務署とのトラブルリスクを大幅に下げられます。以下のポイントを押さえましょう。

- 具体的な財産内容(金額、不動産、株式など)を明示

- 贈与の方法(振込、手渡し)、日付、報酬や負担付の場合の条件などを詳しく

- 受贈者の承諾を明記し、同意のサインを得る

- 公正証書化で証拠力アップ

- 弁護士を通じて法的抜け漏れや相続対策を万全に

後から「そんな話は聞いていない」「税務署に疑われた」などのトラブルを避けるためにも、契約書の作成は弁護士法人長瀬総合法律事務所にぜひご相談ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

生前贈与が相続に与える影響

はじめに

「生前に財産を子や孫に贈与すると、相続時の財産総額が減るから相続税も安くなるのでは?」――確かに、生前贈与をうまく活用すれば相続税負担の軽減が期待できる場合があります。しかし、3年(7年)以内の贈与加算や特別受益など、相続時に不利に働く面もあるため、事前にその影響を十分に理解しておくことが大切です。

本記事では、生前贈与が相続に与える影響について、税務面や家族間トラブルの観点から解説します。上手に利用すればメリット大ですが、安易な贈与は思わぬトラブルを招くかもしれません。

Q&A

Q1. 生前贈与をすると、相続税が下がるのですか?

生前贈与を行えば、死亡時の財産総額が減るため相続税の課税ベースが小さくなるのは事実です。しかし、死亡前3年(7年)以内の贈与は相続税の計算に合算される(贈与加算)ため、短期の駆け込み贈与は効果が薄い場合があります。また、贈与税が高くなるリスクや、相続人への特別受益の問題も考慮が必要です。

Q2. 3年(7年)以内の贈与加算とは何ですか?

被相続人が死亡前3年(7年)以内に行った贈与財産は、相続税の課税対象に加算される制度です。これにより、駆け込み的に贈与しても相続税対策としては無効化される可能性が高いです。

Q3. 特別受益ってどういう意味?

特定の相続人が生前贈与や結婚・留学資金などで他の相続人より多く財産を受けた場合、遺産分割の際に「特別受益」として考慮されます。結果的に、その人の相続分から差し引かれ、他の相続人との公平が保たれる仕組みです。

Q4. 相続を有利に進めるために生前贈与をするポイントは?

- 長期的にコツコツと贈与(駆け込みは無効化されやすい)

- 贈与契約書を作成して贈与の事実を明確に

- 年110万円の基礎控除や特例(住宅取得資金や教育資金)を活用

- 遺言書で他の相続人とのバランスを考慮し、遺留分問題を回避

解説

生前贈与のプラス面

- 相続税軽減の可能性

長年にわたって少額ずつ贈与(110万円以下)を続ければ、贈与税がかからず、相続時の財産も減らせる - 財産の使い道を見守れる

子や孫が受け取った財産をどのように使うか、生前に確認できる - 遺産分割協議の負担減

事前に必要な人へ渡しておけば、後の遺産分割がシンプルになる場合も

生前贈与のマイナス面

- 3年(7年)以内の贈与加算

被相続人が死亡前3年(7年)以内の贈与は相続税計算に足し戻されるため、期待した節税効果が得られない - 贈与税が高率

贈与税は超過累進課税で相続税よりも高率になるケースがある(特例等の要件に注意) - 特別受益問題

一部の相続人だけが多額の生前贈与を受けると、相続時に遺留分や遺産分割争いの要因になる

実際の影響例

- ケース1:5年かけて毎年110万円贈与

- 合計550万円を贈与し、贈与税ゼロ

- 相続時の財産からは550万円が減り、節税効果が期待できる

- ケース2:死亡直前に1,000万円を贈与

- 3年(7年)以内の贈与加算で結局は相続税計算に含まれる

- 贈与税も高額になる可能性があり、二重苦

- ケース3:長男だけに大きな贈与

- 相続時にほかの子が「長男は特別受益だ」と主張し、遺産分割協議が紛糾

賢い活用方法

- 早めにコツコツ贈与

3年(7年)加算を避けるため、できるだけ若い段階から計画的に財産を移転 - 遺言書と連動

生前贈与を受けた分を考慮して他の相続人とのバランスを遺言書で調整 - 特例の適切利用

教育資金、結婚・子育て資金、住宅取得資金などの特例を税理士や弁護士と検討 - 証拠を残す

贈与契約書や振込記録、受贈者の承諾があると「本当に贈与した」ことが証明しやすい

弁護士に相談するメリット

- 贈与契約書や遺言書との整合性

法的に有効な契約書を作成し、後から「実は貸し付けだった」と言われないように - 家族トラブルの回避

特別受益や遺留分問題を見越して、どう配慮すべきかアドバイス - 税理士との連携

相続税・贈与税を総合的に最適化し、節税と家族円満を両立 - 後からの紛争対応

万一トラブルが起きた場合も、弁護士が交渉・訴訟で対応可能

まとめ

生前贈与は、相続税対策や家族の資金ニーズに応えるうえで有効な方法ですが、3年(7年)以内の贈与加算や贈与税率の高さ、特別受益などを理解せずに進めると逆効果や家族トラブルを生む可能性があります。以下を意識して、賢く活用しましょう。

- 3年(7年)加算を避けるために早めに計画的に贈与

- 贈与契約書を作成し、口頭でのやり取りを避ける

- 遺言書や遺留分対策も含め、家族全体のバランスを考慮

- 専門家(弁護士・税理士)に相談し、節税と円満な承継を両立

自分の状況や財産構成に合った生前贈与の手法を見出すためには、専門家にアドバイスを受けるのがおすすめです。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

生前贈与を利用する際の注意点

はじめに

「生きているうちに財産を渡してしまえば、相続税が安くなる」と安易に考え、生前贈与を行う方もいますが、十分な知識がないまま手続きを進めると、贈与税が高くなる、3年(7年)以内の贈与加算、特別受益問題など、かえってトラブルになるケースもあります。生前贈与はあくまで相続対策の一手段であり、使い方を間違えると逆効果になる恐れがあるのです。

本記事では、生前贈与を利用する際の注意点について税務面や法律面、家族トラブル回避などの観点で解説します。自分の状況に合ったベストな方法を選ぶためにも、ぜひご確認ください。

Q&A

Q1. 生前贈与で注意すべき税務上のポイントは?

- 贈与税の課税(基礎控除110万円を超える部分に贈与税がかかる)

- 被相続人死亡前3年(7年)以内の贈与加算(相続税計算に含まれる)

- 特例制度(住宅取得資金や教育資金など、要件を満たせば大幅非課税枠も)

Q2. 3年(7年)以内の贈与加算とは何ですか?

被相続人が死亡前3年(7年)以内に贈与した財産は、相続税の課税対象に合算される制度です。これにより、急に駆け込みで財産を移しても相続税対策があまり効果を発揮しないことがあります。

Q3. 家族間トラブルとしてはどんなことが考えられますか?

- 特別受益問題

ある子だけが生前贈与を多く受けると、他の子が遺留分侵害額請求を主張する場合 - 連年贈与の疑い

毎年110万円ずつ贈与したが、実質的には将来的に多額贈与とみなされる可能性

Q4. 贈与契約書を作るべきでしょうか?

はい。生前贈与は口頭でも有効ですが、後日「実は貸し付けだった」「実際に渡していない」などの争いが起きやすいため、贈与契約書を作成し公正証書にするなど、証拠力を高めることが推奨されます。

解説

税務面での注意点

- 基礎控除110万円の賢い使い方

年間110万円以内の贈与なら贈与税がかからないが、毎年同額を振り込む連年贈与と見なされると、まとめて税務署から指摘を受ける可能性 - 相続時精算課税制度の活用

- 2,500万円までは贈与税がかからないが、相続時には相続財産に合算される

- 一度選択すると贈与者が死亡するまで継続適用になるので要注意

- 特例枠

住宅取得資金や教育資金贈与の特例を使う場合は要件を満たす(受贈者の年齢や使途の正当性など)

家族間トラブルへの対処

- 特別受益の扱い

- 特定の子へ多額を贈与すると、相続時に「特別受益」として他の子が遺留分を請求

- 遺言書で「○○年○月○日に○円を長女に贈与した」旨を明記し、トラブル回避

- 贈与契約書の作成

公正証書で残せば、後から「借金だった」と言われることを防げる - 親族会議

家族の間で生前贈与の目的や金額を共有し、誤解や不満を未然に防止

財産状況に合った贈与計画

- 現金 vs. 不動産・株式

不動産は評価額算定や名義変更が複雑、株式の場合も会社の議決権に影響 - 長期的視野でシミュレーション

総資産や相続時の税負担を含め、税理士と連携して試算 - 贈与後の管理

受贈者が財産をどう使うかが心配なら、民事信託など別の仕組みを検討

贈与契約のポイント

- 書面化

「贈与者:〇〇、受贈者:△△、贈与財産:○円、日時、支払い方法」などを明記 - 受贈者の承諾

一方的に振り込んだだけだと「本当に贈与?」と疑われることも。契約書や領収書で本人の意思を確認 - 目的別の特例

教育資金贈与、結婚・子育て資金贈与、住宅取得資金贈与など、それぞれ要件・期限があり注意

弁護士に相談するメリット

- 贈与契約書の整合性確保

後日「実は借金」「渡した・渡してない」で紛争しないよう法的に有効な書面作成 - 相続や遺留分対策

生前贈与が特別受益に当たる可能性を分析し、遺言書や代償金などで調整 - 公正証書の活用

弁護士と公証人のサポートで公正証書を作成し、強力な証拠を保持 - 税理士との連携

税務専門家と協同して、贈与税・相続税を最適化

まとめ

生前贈与は、財産を生前に渡すことで相続対策に役立つ一方、課税や家族トラブルのリスクがあるため慎重さが必要です。以下の注意点を押さえましょう。

- 贈与税と相続税の仕組みを理解(3年(7年)以内の贈与加算、相続時精算課税など)

- 契約書作成と特別受益への配慮(遺言書で他の相続人に納得してもらうなど)

- 長期視点の資産シミュレーション(税理士と協力して試算)

- 弁護士の活用(契約書、遺留分対策、公正証書化で安全性アップ)

自分の家族構成や資産内容に合った贈与方法を選ぶためには、専門家(弁護士・税理士)にぜひご相談ください。弁護士法人長瀬総合法律事務所は、家族の円満と最適な相続対策を両立するためのサポートを行っています。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

生前贈与と相続の違いとは?

はじめに

「財産を残すなら、生前に贈与しておいたほうがいいのか、それとも相続時にまとめて渡すほうがいいのか」――これは多くの人が悩むテーマです。生前贈与とは、存命中に自分の財産を子や孫、親族などに贈る方法であり、相続は死亡によって財産が相続人に移転する仕組みです。いずれも財産を誰かに渡す点では同じですが、税務面や手続き、家族への影響など、さまざまな違いがあります。

本記事では、生前贈与と相続の違いに注目し、法律や税金、家族間のトラブル防止策といった観点から解説します。自分や家族の状況に合った方法を選ぶためのヒントとなれば幸いです。

Q&A

Q1. 生前贈与と相続では、税金の扱いがどう違うのでしょう?

- 生前贈与

贈与税が課税対象。ただし年間110万円の基礎控除(贈与税の非課税枠)が使えるほか、住宅資金や教育資金など特例枠が活用可能。 - 相続

相続税が課税対象。相続税は基礎控除(3,000万円+600万円×相続人の数)があり、生前贈与の3年(7年)以内の贈与財産は「みなし相続財産」として相続税計算に加算される場合がある。

Q2. 生前贈与のメリット・デメリットは?

- メリット

非課税枠(年間110万円)を活用して長期的に財産を移転できる、相続税対策として有効、財産の使い道を見守れる - デメリット

贈与税がかえって高くなる可能性、3年(7年)以内の贈与は相続税に加算、贈与後の財産処分は受贈者の意向に左右される

Q3. 相続で渡すメリットは?

- 相続税の基礎控除や配偶者の税額軽減などの特例が使える

- 遺言書によって確実に分配を指示できる

- 生前に大きく財産を動かす必要がないため、遺言書や遺産分割協議で最終調整が可能

Q4. 生前贈与すれば何でも有利なの?

すべてが「生前贈与 = 有利」ではありません。贈与税率が高くなるケースもあるし、3年(7年)以内の贈与は相続財産に足し戻すルールもあり一概に有利とは言えません。各家庭の資産状況やライフプランによって判断が必要です。

解説

生前贈与の仕組みとポイント

- 贈与税の年間基礎控除

1人あたり年110万円まで非課税。ただし、複数年にわたり贈与を行う場合は「定期贈与」として実質的に評価される可能性もある - 特例制度

住宅取得資金贈与の特例、教育資金贈与の特例など、一定要件を満たせば大きな非課税枠を使える - 3年(7年)以内の贈与加算

被相続人の死亡前3年(7年)以内の贈与分は、相続税の計算で相続財産に合算される(節税が無効化されることも)

相続の仕組みとポイント

- 相続税の基礎控除

3,000万円+600万円×法定相続人の数 - 配偶者の税額軽減

配偶者は1億6,000万円までor法定相続分まで非課税など、優遇制度が充実 - 遺留分

生前贈与を含めて特定の相続人に偏った遺産配分を行うと、他の相続人が遺留分侵害額請求を起こす可能性

生前贈与と相続、どちらを選ぶかの指針

- 財産額や相続人構成を確認

大きな不動産や自社株など評価が高い資産がある場合、生前贈与で細かく移転する方法も検討 - 相続時精算課税制度の活用

2,500万円まで贈与税が非課税となるが、相続税申告では加算されるなど注意点が多い - ライフスタイルや家族の要望

例えば、子どもに住宅購入資金を早期に渡すメリット、孫への教育資金などニーズを考慮 - 長期的な税金シミュレーション

税理士と連携して相続税と贈与税の総合的な比較を行う

家族間トラブルを防ぐために

- 遺言書と併用

生前贈与を行った分を特別受益として遺留分を調整するなど、遺言書でカバー - 公正証書化

生前贈与契約書や合意文書を公証役場で公正証書化し、後から「言った言わない」を防ぐ - 贈与のタイミング

子どもが財産をどう使うか明確にしておくと、トラブル回避に役立つ(教育資金ならその用途を限定) - 信託契約の活用

大きな資産の場合、民事信託などで運用管理し、後からの遺留分トラブルを減らす方法も

弁護士に相談するメリット

- 契約書や遺言書の作成

贈与契約書、遺言書を整合性ある形で作成し、紛争を回避 - 親族間調整・遺留分対策

生前贈与分が特別受益に該当するか、遺留分請求をどう防ぐかなどを専門的にサポート - 長期的サポート

必要に応じて信託や後見制度などの活用を含め、多角的に支援

まとめ

生前贈与と相続の最大の違いは、贈与税と相続税の区分や手続き時期にあります。生前贈与は生きている間に財産を移転し、相続は死亡を契機に自動的に財産が相続人へ渡ります。それぞれの特徴をまとめると、

- 生前贈与

年110万円の基礎控除を活かせる、子や孫への資金援助を早期に実現できるが、3年(7年)以内の贈与加算なども要注意 - 相続

相続税の基礎控除が大きく、配偶者控除など優遇策あり。財産分配が死後に行われるため生前には自由度が低い

自身の財産や家族構成、将来的な資金ニーズを踏まえてどちらが有利かはケースバイケース。弁護士法人長瀬総合法律事務所にぜひご相談いただき、最適なプランを探りながら、円満な財産承継を目指しましょう。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

死後事務に委任契約に関するよくあるご質問について

はじめに

「死後事務委任契約って、結局どういう手続きができるの?」「遺言書とどう違うの?」「費用はどのくらいかかる?」――死後事務委任契約に関しては、多くの方が同じような疑問を持っています。特に単身高齢者や遠方の親族がいる方にとっては、死後に誰が実務を引き受けてくれるのかが深刻なテーマです。

本記事では、死後事務委任契約についてよくあるご質問を取り上げます。ポイントを理解し、自分に合った契約や手続きを検討してみてください。

Q&A

Q1. 「死後事務委任契約」でできることは何ですか?

- 葬儀・埋葬の手配・実行

- 遺品整理(住居の片付けや家具処分など)

- 各種解約手続き(公共料金、クレジットカード、SNSアカウントなど)

- 住民票や年金の抹消など役所手続き全般

なお、遺産の分配や相続人の決定は対象外です(遺言書や遺産分割協議が必要)。

Q2. 遺言書とどう違うの?

- 遺言書

財産分配、遺産の行方を法的に定める書類 - 死後事務委任契約

故人の死後に生じる実務(葬儀や解約手続きなど)を委託する契約

両方を併用すると、財産分配と事務手続きの両面をカバーできます。

Q3. 費用はどれくらいかかりますか?

受任者(契約先)が親族や友人なら、報酬は実費程度に抑えられることも。ただし、専門家(弁護士など)に依頼する場合は、契約作成費用と実務執行の報酬が発生します。契約時に報酬体系を確認し、預託金などの管理方法も決めておくと安心です。

Q4. 親族がいるのに死後事務委任契約を結ぶ必要はあるの?

「必要」かどうかは状況によりますが、

- 親族が遠方に住んでいる

- 親族に負担をかけたくない

- 葬儀をコンパクトに行いたいが、親族が盛大な式を望む可能性がある

などの場合に役立ちます。また、親族がいても誰も手続きを引き受けない可能性があるなら、契約を検討する価値は高いです。

Q5. 既に契約した後で「やっぱり別の人に頼みたい」と思ったら?

委任契約は解除可能です。ただし、既に受任者が動いている場合の実費負担や、契約書に違約金などの定めがある場合は留意が必要です。契約解除後は、別の受任者と新たに契約を結び直す形となります。

解説

死後事務委任契約の対象は「財産分配」ではない

- 契約範囲を勘違いしない

「故人が持っていた預金をどう分配するか」は死後事務委任契約の範囲外。あくまで実務手続きに限る - 相続人がいる場合

遺産の管理や分割は相続人が行うか、遺言書で遺言執行者が決められる

費用と報酬の設定

- 報酬額の目安

- 個人間なら無償、専門家なら数万円~数十万円程度+実費(葬儀費用、役所手数料など)

- 預託金・預金口座の扱い

- 生前に預託金を受任者側が預かるか、故人の銀行口座を死後一時的に使用するか

- 相続人と摩擦が起きないよう契約で明確化

契約書作成のコツ

- 具体的な業務リスト

「葬儀の式場選定」「遺品整理」「SNSアカウント削除」など、やることを詳細に記述 - 責任範囲

できない業務、対応しない手続きがあるなら明記 - 報酬・費用負担

受任者に支払う報酬額、上限、支払い方法、実費精算の仕方を明文化 - 連絡や報告方法

親族や相続人へどのタイミングで何を報告するか

親族がいるケースの注意点

- 契約内容の事前共有

後から親族が「知らなかった」「納得できない」と反発しないよう配慮 - 葬儀の規模や形式

親族の意向と委任者の意向が異なる場合の調整 - 遺言書との連携

遺言書で財産分配を指定しつつ、死後事務委任契約で手続き面をカバー

弁護士に相談するメリット

- 複雑な契約内容を法的に整理

葬儀、遺品整理、報酬支払いなど多岐にわたるため、弁護士がリーガルチェック - 公正証書作成

公証人とのやり取りを代行し、契約書の証拠力を高める - 相続や遺言との整合性

遺産分配をスムーズに進めるため、遺留分や相続人の権利にも配慮した契約設計 - 報酬や費用の透明性

委任者、受任者間の金銭トラブルを避けるための明確な条項を設定

まとめ

死後事務委任契約は、死後の葬儀・役所手続き・遺品整理などを委任できる便利な制度ですが、「遺産分配」や「相続税申告」などは対象外です。そのため、遺言書や相続手続きと併用して初めて総合的に死後の手続きを網羅できます。以下を意識しましょう。

- 契約範囲や報酬を具体的に書面化

- 遺言書や相続人との関係を整理(同時に作ることが望ましい)

- 費用負担方法(預託金や銀行口座の扱い)を明確に

- 弁護士を通じて法的リスクを排除し、公正証書化で証拠力をアップ

死後の手続きの不安を減らし、周囲への迷惑を最小限にするためにも、死後事務委任契約を検討してみてください。

相続問題のその他のコラムはこちら

死後事務委任契約のご案内

長瀬総合法律事務所では、死後の様々な事務手続きを一括してお任せいただけるサービスを提供しております。死後の煩雑な手続きに不安をお持ちの方は、ぜひ当事務所までご相談ください。

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

死後事務委任契約が注目される背景

はじめに

近年、「死後事務委任契約」というワードがメディアや法律相談の場で取り上げられる機会が増えています。実際、「自分が亡くなった後の葬儀や遺品整理、役所への届出などを、誰にも迷惑をかけずに済ませたい」というニーズは高まっています。特に高齢者の単身世帯の増加や身寄りが少ない方の増加によって、その必要性が大きくクローズアップされるようになりました。

本記事では、死後事務委任契約が注目される背景について社会的な要因やライフスタイルの変化を交えながら解説し、この制度がどのような役割を果たしているのかを探ります。

Q&A

Q1. なぜ死後事務委任契約が注目されているのでしょうか?

主に、

- 高齢者の単身世帯・子どもがいない世帯の増加

- 遠方に住む親族が故人の死後事務を手配するのが困難

- 身元保証人問題(施設入居や入院時に家族の協力が得られない)

- 自分の死後の希望を細かく指定したいという方の増加

Q2. 具体的にどのような社会的背景がありますか?.

- 少子高齢化

子どもがいない、または子どもが遠方で働いている - ライフスタイルの多様化

生涯未婚、離婚、再婚などで家族関係が複雑 - 地域コミュニティの希薄化

近所付き合いが減り、助け合いが難しい - 高齢者施設や病院の身元保証人要求

依頼先が見つからないケースが増加

Q3. コロナ禍などの影響はありますか?

はい、コロナ禍で親族が遠方から駆けつけるのが難しい状況が増え、また感染対策などで簡易な葬儀を望む方も多くなりました。死後事務委任契約を利用して、最低限の式や遺品整理を希望通りに行うニーズがさらに高まりました。

Q4. 死後事務委任契約以外に似た制度はあるの?

類似する制度としては、任意後見契約(生前の判断能力低下に備える)や遺言書(財産分配を指定する)があります。しかし、死後事務に特化した制度はこの契約が中心で、ほかの制度ではカバーできない葬儀・遺品整理などが対象となります。

解説

高齢化と単身世帯の増加

- 単身・無子世帯の増加データ

総務省や厚生労働省の統計でも、高齢者世帯の中で「一人暮らし」比率が上昇 - 家族による支援が期待できない

親が子どもと同居するケースが減り、死後の手続きも親族が遠方にいて難しい - 自己完結へのニーズ

孤独死や身寄りのない方が増え、生前に専門家へ委任する需要が高まる

ライフスタイルの変化

- 結婚・出産しない選択

生涯未婚やDINKs(子どもを持たない夫婦)など、家族形態の多様化 - 離婚・再婚で親族関係が複雑

家族間の交流が希薄で、死後の手続きを誰がするか不透明 - 仕事や地域コミュニティとの関係

転勤や単身赴任が多く、地域の繋がりが薄い

医療・介護施設の身元保証問題

- 身元保証人がいないと入院や施設入所が難しい

病院や老人ホームが何かあった時の連絡先や費用負担者を求める - 死後事務委任契約で対応

入居前に契約を結び、費用や遺品整理も含めて対応してくれる受任者を準備 - 契約者数の増加

高齢者施設が契約を推奨するケースも増え、需要が伸びている

個人の価値観の多様化

- こだわりの葬儀

従来の慣習的な葬儀ではなく、無宗教葬や音楽葬など自由な形式を望む人が増加 - デジタル時代への対応

デジタル遺品整理(SNSやオンライン銀行口座の処理)を明確にしておきたい - 自由なエンディングプラン

エンディングノートや死後事務委任契約で、自分の死後の詳細な計画を立てる傾向

弁護士に相談するメリット

- 契約書の整合性と公正証書化

法的に有効な委任契約を作成し、改ざんリスクを減らす - 費用や報酬の透明化

受任者(専門家など)への報酬設定や預託金管理を明確に - 相続手続きとの連携

遺言書や遺産分割協議と整合し、トラブルを防ぐ - 家族・親族への情報共有サポート

親族が契約内容を知らないまま後で「聞いていない」という事態を回避

まとめ

死後事務委任契約が注目される背景には、以下の社会的要因があります。

- 高齢者の単身世帯や子どもがいない世帯の増加

- 遠方に住む親族が多く、死後手続きの負担が大きい

- ライフスタイルの多様化により親族がサポートできないケースが増加

- 医療・介護施設が身元保証や死後手続きを求める一方で、家族がいない方が多い

- 自分らしい葬儀やエンディングを望む声が高まり、自由に設計できる死後事務委任契約の需要が上昇

このような背景から、死後事務委任契約は利用が広がっており、弁護士に依頼して確実な契約を作成する方が増えています。ご自身の状況に合った契約をご検討ください。

相続問題のその他のコラムはこちら

死後事務委任契約のご案内

長瀬総合法律事務所では、死後の様々な事務手続きを一括してお任せいただけるサービスを提供しております。死後の煩雑な手続きに不安をお持ちの方は、ぜひ当事務所までご相談ください。

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

死後事務委任契約と遺産分割の関係性

はじめに

死後事務委任契約は、死後の実務的手続き(葬儀、遺品整理、各種解約など)を生前に委任しておく制度です。一方、遺産分割は相続人が遺産をどのように分配するかを決める手続きであり、遺言書や遺産分割協議などが関わります。両者は目的が異なるものの、死後に行われるという点で重なる部分があり、混同している方も少なくありません。

本記事では、死後事務委任契約と遺産分割がどのように関連し、どのような役割分担をしているのかを解説します。両方の制度を正しく理解し、スムーズな相続手続きを実現しましょう。

Q&A

Q1. 死後事務委任契約は遺産分割の役割を果たしますか?

いいえ。死後事務委任契約では、財産の分配や相続人への割り当ては扱いません。これは遺言書や遺産分割協議などで決定される範囲です。死後事務委任契約はあくまで葬儀や解約などの実務手続きを委任するものです。

Q2. 遺言書があれば死後事務委任契約は不要?

遺言書は相続財産の処分を定めるもので、例えば「誰にどの財産を相続させるか」といった内容です。一方、死後事務委任契約は遺品整理や公共料金の停止手続き、葬儀費用の支払いなど財産分配以外の手続きを対象とするため、両者は役割が異なります。併用することで死後の手続きをカバーできます。

Q3. 死後事務委任契約があると、相続人の手続きは不要になる?

葬儀や遺品整理などの実務は受任者が行いますが、遺産分割協議や相続税申告などは相続人が行わなければなりません。死後事務委任契約で相続人が免れるのは「葬儀等の手間」だけで、相続手続き自体は別問題です。

Q4. 葬儀費用などは相続財産から払うのですか?

一般的には、葬儀費用も相続財産から支出します。ただし、死後事務委任契約で受任者が葬儀や埋葬を取り仕切る場合、費用の支払い方法を契約で明記し、預託金を用意するケースもあります。いずれにせよ、遺言書や遺産分割協議で葬儀費用負担をどう位置付けるか、明確にしておくとトラブルを回避できます。

解説

死後事務委任契約がカバーする範囲

- 葬儀・埋葬

形式、場所、費用支払い方法など - 遺品整理・賃貸解約

自宅の片付け、家財道具の処分、賃貸物件の退去 - 公共料金・クレジットカードなどの解約手続き

電気・ガス・水道・電話・インターネット、各種口座・カードの停止 - 役所への届出

住民票・戸籍の抹消、年金や保険の手続き - デジタル遺品整理

SNSやメールアカウント削除など

遺産分割協議・遺言書がカバーする範囲

- 相続財産の分配

不動産、預金、株式などの誰が取得するかを決める - 相続税申告や納税

相続人が相続税を負担、納税義務を負う - 相続人の確定

戸籍を収集し、相続人全員が参加して協議 - 遺言書の執行

指定された遺言執行者が遺産分配を法的に実施

両者を併用するメリット

- 死後の手続き全般を網羅

遺言書だけではカバーできない実務面を死後事務委任契約が補完 - 相続人の負担軽減

葬儀や遺品整理などは受任者が担当し、相続人は財産分割に専念 - 意思の尊重

自分の死後、どのように葬儀や整理をしてほしいか、遺言書に書きにくい実務部分を死後事務委任契約に反映 - 紛争予防

遺言書で財産を明確に、死後事務委任契約で雑務を明確化し、親族間での揉め事を最小限に

実務上の注意点

- 契約の連動

遺言書で「葬儀費用は遺産から支払う」と書いてあるが、死後事務委任契約で「受任者が別途立て替える」と矛盾しないように - 受任者と遺言執行者の役割分担

同一人物が兼ねる場合は業務範囲を明示し、報酬も分けて設定する - 相続人への連絡義務

受任者が独断で手続きすると、親族が「知らされていない」と不満を持つケースがある - 契約解除・変更への備え

死後事務委任契約だけでなく、遺言書も定期的に見直しが必要

弁護士に相談するメリット

- 契約内容の整合性確認

遺言書と死後事務委任契約の内容が矛盾しないように整理 - 相続トラブルの未然防止

遺留分問題や親族との情報共有を法的観点でアドバイス - 契約書の作成と公正証書化

信頼度の高い書面で契約を結び、後から争いが起きにくくする - ワンストップ対応

必要に応じて相続人確定、遺産分割協議サポート、税理士連携など総合的にフォロー

まとめ

死後事務委任契約は、葬儀や遺品整理、各種解約など実務的処理をカバーし、遺言書は財産分配や相続手続きを規定するものです。両者は役割が異なるため、

- 死後事務委任契約

死後の実務・雑務を委任 - 遺言書

遺産分割や相続人の指定、遺留分対策

と位置づけて、併用することで死後の問題を総合的に解決できるメリットがあります。相続人への負担を減らし、生前にしっかりと準備しておきたい場合、ぜひ弁護士法人長瀬総合法律事務所にご相談ください。契約の整合性をチェックし、安定的な相続と死後の実務をサポートいたします。

相続問題のその他のコラムはこちら

死後事務委任契約のご案内

長瀬総合法律事務所では、死後の様々な事務手続きを一括してお任せいただけるサービスを提供しております。死後の煩雑な手続きに不安をお持ちの方は、ぜひ当事務所までご相談ください。

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

« Older Entries Newer Entries »