この記事は、令和4年4月1日現在の法令等に基づいて作成しています。

相続税とは

相続税について簡単に説明すると、「亡くなられた方の財産の総額が、基礎控除という一定の額を超えた場合に課税される税金」です。 亡くなった人(被相続人)から各相続人等が相続や遺贈などにより取得した財産の価額の合計額が基礎控除額を超える場合、相続税の課税対象となります。

相続税の計算について

相続税の課税対象となる課税遺産総額の計算

① 相続や遺贈によって取得した財産(遺産総額)の価額と、相続時精算課税の適用を受ける財産の価額を合計します。

>宅地や建物の評価方法

>相続時精算課税 →後述します。

相続時精算課税の適用を受ける贈与財産 + 遺産総額 = ①

② ①から債務、葬式費用、非課税財産を差し引いて、遺産額を算出します。

① – (債務 + 葬式費用 + 非課税財産) = 遺産額

非課税財産とは

・墓所、仏壇、祭具など

・国や地方公共団体、特定の公益法人に寄附した財産

・生命保険金のうち次の額まで:500万円×法定相続人の数

・死亡退職金のうち次の額まで:500万円×法定相続人の数

③ 遺産額に相続開始前3年以内の暦年課税に係る贈与財産の価額を加算して、正味の遺産額を算出します。

遺産額 + 相続開始後3年以内の贈与財産 = 正味の遺産額

④ ③から基礎控除額を差し引いて、課税遺産総額を算出します。

※正味の遺産額が基礎控除額を超えない場合には、相続税はかか りません。

③ – 基礎控除額 = 課税遺産総額

*基礎控除額=3000万円+600万円×法定相続人の数

*被相続人に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人(実子がいないときは2人)までとなります。「相続税の総額」の計算においても同じです。

【課税遺産総額の計算方法 まとめ】

① 相続時精算課税の適用を受ける贈与財産+遺産総額

② ① – 債務+葬式費用+非課税財産=遺産額

(非課税財産とは)

・墓所、仏壇、祭具など

・国や地方公共団体、特定の公益法人に寄附した財産

・生命保険金のうち次の額まで:500万円×法定相続人の数

・死亡退職金のうち次の額まで:500万円×法定相続人の数

③ 遺産額+相続開始後3年以内の贈与財産=正味の遺産額

④ ③ – 基礎控除額=課税遺産総額

*基礎控除額=3000万円+600万円×法定相続人の数

*被相続人に養子がいる場合、法定相続人の数に含める養子の数は、実子がいるときは1人(実子がいないときは2人)までとなります。「相続税の総額」の計算においても同じです。

相続税の計算

① 課税遺産総額を法定相続分どおりに取得したものと仮定して、それに税率を適用して各法定相続人別に税額を計算します。

② ①の税額を合計したものが相続税の総額です。

③ ②の相続税の総額を、各相続人、受遺者及び相続時精算課税を適用した人が実際に取得した正味の遺産額の割合に応じて按分します。

>相続時精算課税 →後述します。

④ ③ から配偶者の税額軽減のほか、各種の税額控除を差し引いて、実際に納める税額を計算します。

配偶者の税額軽減(配偶者控除)

配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が1億6000万円までか、配偶者の法定相続分相当額までであれば、配偶者に相続税はかかりません。

なお、配偶者控除を受けるためには、相続税の申告書の提出が必要です。

※ 正味の遺産額のうち仮装又は隠蔽されていた部分は、配偶者の税額軽減の対象とはなりません。

各種の税額控除

(未成年者控除)

相続人が18歳未満の方の場合は、18歳に達するまでの年数1年につき10万円が控除されます。

※ 令和4年3月31日以前の相続や遺贈については「20歳」となります。

(障害者控除)

相続人が障害者の場合は、85歳に達するまでの年数1年につき10万円(特別障害者の場合は20万円)が控除されます。

(暦年課税に係る贈与税額控除)

正味の遺産額に加算された「相続開始前3年以内の贈与財産」の価額に対する贈与税額が控除されます。

(相続時精算課税に係る贈与税額控除)

遺産総額に加算された「相続時精算課税の適用を受ける贈与財産」の価額に対する贈与税額が控除されます。

なお、控除しきれない金額がある場合には、申告をすることにより還付を受けることができます。

相続税の計算例

正味の遺産額が2億円で、妻と子2人が法定相続分どおりに相続した場合

(正味の遺産額)-(基礎控除額)=(課税遺産総額)

2億円 -(3000万円+600万円×3)=1億5200万円

① 課税遺産総額を法定相続分で按分

| 妻(1/2) 7600万円 | 子(1/4) 3800万円 | 子(1/4) 3800万円 |

|---|---|---|

| (×税率) | (×税率) | (×税率) |

| 1580万円 | 560万円 | 560万円 |

■相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | ― |

| 1000万円超〜3000万円以下 | 15% | 50万円 |

| 3000万円超〜5000万円以下 | 20% | 200万円 |

| 5000万円超〜1億円以下 | 30% | 700万円 |

| 1億円超〜2億円以下 | 40% | 1700万円 |

| 2億円超〜3億円以下 | 45% | 2700万円 |

| 3億円超〜6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

② 相続税の総額=1580万円+560万円+560万円=2700万円

③ 相続税の総額を実際の相続割合で按分

- 妻(1/2):1350万円

配偶者の税額軽減=▲1350万円 - 子(1/4) 675万円

- 子(1/4) 675万円

④ 実際に納める税金

- 妻:0円

- 子:675万円

- 子:675万円

■法定相続分の主な例

| 相続人 | 法定相続分 | |

|---|---|---|

| 子がいる場合 | 配偶者 | 1/2 |

| 子 | 1/2(人数分に分ける) | |

| 子がいない場合 | 配偶者 | 2/3 |

| 父母 | 1/3(人数分に分ける) | |

| 子も父母もいない場合 | 配偶者 | 3/4 |

| 兄弟姉妹 | 1/4(人数分に分ける) | |

宅地や建物の評価方法

宅地は路線価等を基に評価します。建物は固定資産税評価額によって評価します。

相続税や贈与税を計算する場合の宅地や建物の評価方法は、次のとおりです。

宅地

路線価方式又は倍率方式で評価します。

路線価及び倍率は、国税庁ホームページで閲覧することができます。

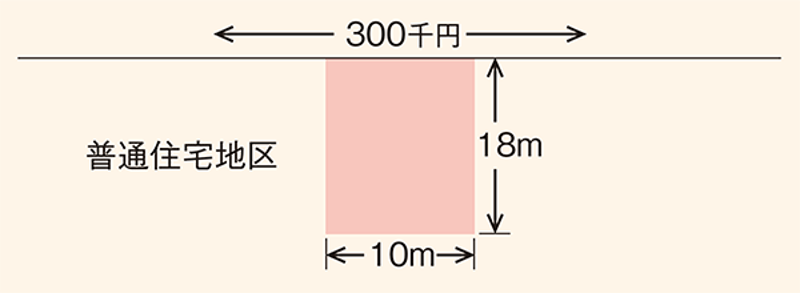

路線価方式:路線(道路)に面する標準的な宅地の1㎡当たりの価額(路線価)を基に計算した金額で評価します。

路線価方式による評価額の計算例

正面路線価:30万円

奥行価格補正率:1.00

面積:180m2

評価額:30万円×1.00×180=5400万円 ※ 普通住宅地区における奥行18mの場合の奥行価格補正率は、1.00です。

倍率方式:路線価の定められていない地域についての評価方式で、固定資産税評価額に一定の倍率を掛けて計算した金額で評価します。

(小規模宅地の場合)

亡くなった人などが事業や住まいなどに使っていた土地のうち一定の事業用の土地の場合は400㎡、一定の居住用の土地の場合には330㎡、一定の貸付用の土地の場合は200㎡までの部分(小規模宅地)については、次の割合が減額されます。

なお、小規模宅地の減額を受けるためには、相続税の申告書の提出が必要です。

| 区分 | 減額率 |

| 居住用・事業用で一定の要件を満たすもの | 80% |

| 貸付用で一定の要件を満たすもの | 50% |

建物

建物の固定資産税評価額によって評価します。

相続時精算課税

贈与を受けたときに、特別控除額及び一定の税率で贈与税を計算し、贈与者が亡くなったときに相続税で精算するものです。

贈与財産から相続時精算課税の特別控除額を控除した残額に一定の税率を乗じて算出した金額の贈与税を納付し、贈与者が亡くなったときにその贈与財産と相続財産とを合計した価額を基に相続税額を計算し、既に納付した贈与税額を控除します。

相続時精算課税は次の要件に該当する場合に贈与者が異なるごとに選択することができます。

なお、一度この相続時精算課税を選択すると、その後、同じ贈与者からの贈与について「暦年課税」へ変更することはできません。

対象者等

- ① 贈与者は贈与をした年の1月1日において60歳以上の方(父母や祖父母など)

- ② 受贈者は贈与を受けた年の1月1日において18歳(令和4年3月31日以前の贈与については20歳)以上で、かつ、贈与者の直系卑属(子や孫など)である推定相続人又は孫

計算方法

受贈者は「相続時精算課税」を選択した贈与者ごとに、1年間(1月1日~12月31日)に贈与を受けた財産の価額の合計額(課税価格)から特別控除額2,500万円(前年以前にこの特別控除を適用した金額がある場合は、その金額を控除した残額)を控除した残額に20%の税率を乗じた金額を算出し、その合計額が贈与税額となります。

手続

受贈者は、贈与税の申告期間内に相続時精算課税選択届出書を贈与税の申告書に添付して所轄税務署へ提出しなければなりません。

なお、相続時精算課税選択届出書には、受贈者や贈与者の戸籍の謄本又は抄本など一定の書類を添付して提出する必要があります。

申告と納税

相続税の申告と納税

相続人は、相続の開始があったことを知った日(通常は被相続人が死亡した日)の翌日から10か月以内に、被相続人の住所地の所轄税務署に申告・納税する必要があります。

※ 相続税の納付については、次の場合を除き、各相続人等が相続又は遺贈により受けた利益の価額を限度として、相互に連帯して納付しなければならない義務が課せられています。

- ①本来の納税義務者の相続税の申告書の提出期限等から5年以内に税務署長(国税局長)が、「納付通知書」を発していない場合

- ②本来の納税義務者が延納の許可を受けた相続税額に係る相続税

- ③本来の納税義務者が農地や非上場株式などの相続税の納税猶予の適用を受けた相続税額に係る相続税

延納制度

相続税額が10万円を超え、かつ納期限(納付すべき日)までに金銭で納付することを困難とする事由があるときは、申請により、その納付を困難とする金額を限度として、年賦払いによる方法で納めることができます。この場合には、利子税がかかるほか、原則として担保の提供が必要となります。

物納制度

延納によっても金銭で納付することを困難とする事由があるときは、申請により、その納付を困難とする金額を限度として、相続した財産(物納適格財産であるなど、一定の要件を満たしたものに限られます。)で納めることができます。

※ 延納又は物納をするには、納期限(納付すべき日)までに所轄税務署に申請書及び手続に必要な関係書類を提出し、許可を受ける必要があります。

被相続人の所得税

所得税及び復興特別所得税・消費税及び地方消費税の申告をすべき方が年の途中で亡くなった場合は、相続人はその全員の連名により、被相続人が死亡した日の翌日から4か月以内に、被相続人の住所地の所轄税務署に確定申告をします。