Archive for the ‘コラム’ Category

養子縁組と相続権のガイド:普通養子と特別養子の違いから実親・養親の相続まで

はじめに

「孫を養子にすると相続税対策になると聞いた」

「再婚相手の連れ子と養子縁組をした場合、その子は実の親の遺産も相続できるのか?」

「特別養子縁組をした子供に、将来、実の親の介護義務や相続権は発生する?」

養子縁組は、血縁関係のない者(あるいは血縁関係はあるが親子ではない者)との間に、法律上の親子関係を成立させる制度です。相続の場面において、養子は実子と全く同等の権利を持ちますが、実は「どのような養子縁組か(普通養子か特別養子か)」によって、その法的効果、特に「実親(生みの親)」との相続関係が大きく異なります。

ここを誤解していると、「もらえると思っていた遺産がもらえない」、あるいは逆に「関わりたくない実親の借金を相続してしまった」といった深刻なトラブルに発展しかねません。

本記事では、2種類の養子縁組の違いと、それぞれにおける実親・養親との相続関係、そして注意すべき代襲相続のルールについてわかりやすく解説します。

養子縁組と相続に関するQ&A

Q1. 普通養子になった場合、実の親(生みの親)が亡くなった時の相続権はどうなりますか?

相続権は残ります。

普通養子縁組の場合、養親との間に新たな親子関係が生まれますが、実親との親子関係も切れることなく継続します。

したがって、普通養子は「養親の遺産」と「実親の遺産」の両方を相続する権利(二重の相続資格)を持ちます。これは、相続人が子である場合の第1順位の権利として両方に適用されます。

Q2. 特別養子縁組をした子が、将来、実の親の遺産を相続することはできますか?

原則としてできません。

特別養子縁組は、子供の福祉のために実親との法的関係を完全に終了させる制度です。

戸籍上も実親との関係は消滅するため、実親に対する扶養義務もなくなれば、相続権も発生しません。 たとえ実親が莫大な遺産を残して亡くなったとしても、特別養子に出された子には相続する権利がありません。

Q3. 養子縁組をする前に生まれていた「養子の子(連れ子など)」は、養親の代襲相続人になりますか?

いいえ、なりません。

養子縁組の効力発生日(届出日)より前に生まれていた養子の子供は、養親と血族関係が生じないため、代襲相続人になれません。

逆に、養子縁組の後に生まれた養子の子供は、養親から見て「直系卑属(孫)」となるため、養子が先に亡くなっている場合は代襲相続人となります。この「縁組の前後」は非常に重要な判断基準です。

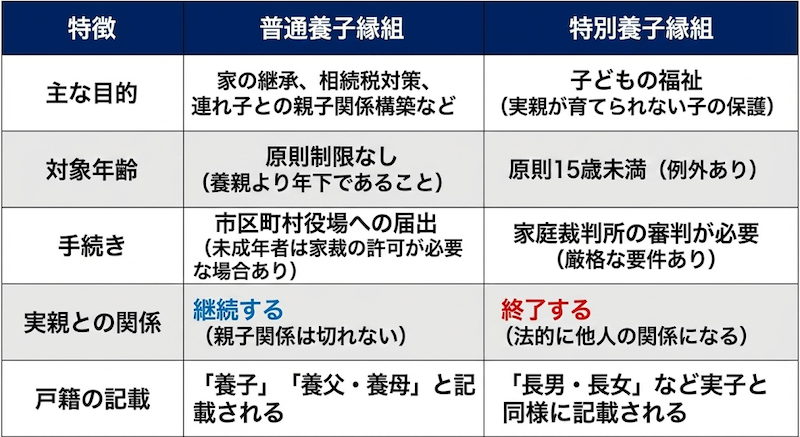

解説:普通養子と特別養子の決定的違い

相続における養子縁組の影響を理解するためには、まず「普通養子縁組」と「特別養子縁組」の制度的な違いを整理する必要があります。

1. 二つの養子縁組の比較表

| 特徴 | 普通養子縁組 | 特別養子縁組 |

| 主な目的 | 家の継承、相続税対策、連れ子との親子関係構築など | 子どもの福祉(実親が育てられない子の保護) |

| 対象年齢 | 原則制限なし(養親より年下であること) | 原則15歳未満(例外あり) |

| 手続き | 市区町村役場への届出(未成年者は家裁の許可が必要な場合あり) | 家庭裁判所の審判が必要(厳格な要件あり) |

| 実親との関係 | 継続する(親子関係は切れない) | 終了する(法的に他人の関係になる) |

| 戸籍の記載 | 「養子」「養父・養母」と記載される | 「長男・長女」など実子と同様に記載される |

2. 「普通養子縁組」と相続権

日本で行われる養子縁組の大多数はこの「普通養子縁組」です。

「孫を養子にする」「再婚相手の連れ子を養子にする」「配偶者の親と養子縁組する(婿養子など)」といったケースが含まれます。

ポイント:実親と養親の「二重相続」が可能

最大の特徴は、実親との親子関係が切れない点です。

したがって、普通養子は以下の2つの場面で相続人となります。

- 養親が亡くなった時: 実子と同等の相続分を受け取ります。

- 実親が亡くなった時: 他の兄弟姉妹(実親の元に残った子)と同等の相続分を受け取ります。

逆に言えば、養子が亡くなった場合、養親と実親の両方が(子や配偶者がいなければ)第2順位の相続人として相続権を持つ可能性があります。

3. 「特別養子縁組」と相続権

虐待や経済的困窮などで親が育てられない子供に、温かい家庭を提供するための制度です。

法的拘束力が非常に強く、戸籍上も「実親との関係」を断ち切るため、相続においても扱いが異なります。

ポイント:養親の相続権のみ(実親とは断絶)

特別養子縁組が成立すると、実親(生みの親)およびその親族との親族関係は終了します。

したがって、以下のようになります。

- 養親が亡くなった時: 実子として相続します。

- 実親が亡くなった時: 相続人になりません。 赤の他人と同じ扱いになります。

4. 相続分について(実子との格差はあるか?)

かつては「嫡出でない子(婚外子)」の相続分は半分といった規定がありましたが、養子についてはどうでしょうか。

- 相続分の割合: 実子と養子の相続分は全く同じです。

例えば、「実子1人、養子1人」が相続人の場合、遺産は2分の1ずつ分け合います。 - 養子の人数制限(民法上): 民法上、養子縁組できる人数に制限はありません。何人と養子縁組しても、全員が法定相続人となります。

【重要】相続税法上の制限(「3人まで」等の誤解)

よく「養子は1人までしか認められない」と聞くことがありますが、これは「相続税の基礎控除額を計算する際の法定相続人の数」についての税法上のルールです。

民法上の「遺産をもらう権利」自体には人数制限はありませんが、節税目的の養子縁組乱用を防ぐため、相続税の計算上は以下の制限があります。

- 被相続人に実子がいる場合:養子のうち1人までカウント

- 被相続人に実子がいない場合:養子のうち2人までカウント

5. 養子縁組と代襲相続の複雑なルール

Q&Aでも触れましたが、最も間違いやすいのが「養子の子」の代襲相続権です。

ケースA:養子縁組「後」に生まれた子

養子縁組をした後に、その養子に子供(孫)が生まれた場合、その孫は養親とも血族関係(直系卑属)になります。

→ 養子が先に亡くなれば、その孫は代襲相続人になります。

ケースB:養子縁組「前」にすでに生まれていた子(連れ子など)

養子縁組をした時点で、既にその養子に子供がいた場合、その子供と養親の間には血族関係が生じません。

→ 養子が先に亡くなっても、その子供(縁組前の連れ子)は代襲相続人になりません。

※この場合、孫にも財産を残すには、孫とも個別に養子縁組をするか、遺言書を書く必要があります。

弁護士に相談するメリット

養子縁組が絡む相続は、家族関係が複雑になりがちで、当事者間の認識のズレからトラブルに発展しやすい分野です。

1. 複雑な戸籍の読み解きと相続人の確定

養子縁組、離縁、転籍などが繰り返されている場合、戸籍謄本の記載は複雑になります。誰が実子で誰が養子か、代襲相続権はあるかなどの判断を、専門家が正確に行います。

2. 遺留分侵害額請求への対応

養子縁組を行うと、法定相続人が増えるため、他の相続人(実子など)の「遺留分(最低限の取り分)」の割合が変わります。

「養子に多くの財産を渡したい」と考えて遺言を作成しても、実子から遺留分侵害額請求を起こされるリスクがあります。弁護士は、こうした紛争リスクを計算に入れた遺産分割や遺言作成のアドバイスを行います。

3. 「節税目的の養子縁組」の有効性判断

相続税対策として養子縁組が行われることがありますが、税務署に「租税回避行為」とみなされて否認されるリスクや、民法上の縁組の意思(本当に親子関係を結ぶ意思があったか)を巡って無効を主張される裁判例もあります。法的に安全な形での対策をサポートします。

まとめ

養子縁組と相続権の関係について、重要なポイントを整理します。

- 普通養子は、実親と養親の両方の遺産を相続できる(二重の相続権)。

- 特別養子は、実親との関係が切れるため、養親の遺産しか相続できない。

- 養子と実子の相続分(割合)は同じである。

- 養子縁組前に生まれた養子の子は、代襲相続人になれない。

- 相続税の計算上は、法定相続人に含められる養子の数に制限がある。

養子縁組は、当事者間の合意だけで比較的簡単にできてしまいますが、将来の相続に与える影響は甚大です。

「良かれと思ってやった養子縁組が、死後に家族の争いの種になった」という事態を防ぐためにも、養子縁組を検討されている方、あるいは養子縁組が絡む相続でお悩みの方は、ぜひ一度、弁護士法人長瀬総合法律事務所にご相談ください。

正確な法的知識に基づき、ご家族の状況に合わせた最適なアドバイスを提供いたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

代襲相続ガイド:甥・姪が相続人になる条件と相続分の計算方法【図解あり】

はじめに

「亡くなった叔父の遺産について、通知が届いた」

「兄が亡くなったが、兄の子供(甥・姪)たちが遺産を相続するのか知りたい」

相続が発生した際、本来相続人になるはずだった「子供」や「兄弟姉妹」が、被相続人(亡くなった方)よりも先に亡くなっていることがあります。このような場合に、その子(孫や甥・姪)が代わりに相続権を引き継ぐ制度を「代襲相続(だいしゅうそうぞく)」といいます。

特に、子供がいない方の相続で「兄弟姉妹」が相続人になるケースでは、この代襲相続が発生しやすく、普段付き合いのない「甥(おい)」や「姪(めい)」が突然相続人として登場するため、手続きや話し合いが複雑化する傾向にあります。

「甥・姪まで相続権がいくのはどんな時?」「さらにその子供は?」

「もらえる遺産の割合(相続分)はどう計算するの?」

本記事では、代襲相続の仕組みや発生条件、そして間違いやすい「甥・姪の代襲範囲」や「相続分の計算」について、わかりやすい図解イメージとともに解説します。

代襲相続に関するQ&A

Q1. 親が多額の借金を残して亡くなったので「相続放棄」をしました。その後、祖父が亡くなった場合、私は祖父の遺産を代襲相続できますか?

はい、代襲相続できます。

これは非常によくある誤解です。「親の相続を放棄したこと」と「祖父の相続における代襲相続権」は全く別の問題です。

親の相続を放棄しても、あなた(孫)が祖父の直系卑属である事実は変わりません。したがって、親が祖父より先に亡くなっている場合、あなたは祖父の遺産を代襲相続する権利を持ちます。

※ただし、「祖父の相続」について親が生前に放棄していたわけではなく、親が先に死亡していることが条件です。

Q2. 本来相続人になるはずだった兄が「相続放棄」をしていた場合、その子供(甥・姪)は代襲相続しますか?

いいえ、代襲相続しません。

Q1とは逆のケースです。代襲相続が発生する原因は「死亡」「相続欠格」「推定相続人の廃除」の3つに限られます。

「相続放棄」をした人は、法律上「初めから相続人にならなかった」とみなされるため、その子供が代襲して権利を引き継ぐこともありません。

Q3. 亡くなった姉の子供(姪)も既に亡くなっています。その場合、姪の子供(又姪)が代わりに相続しますか?

いいえ、兄弟姉妹の代襲相続は「一代限り」です。

被相続人の「子供」が亡くなっている場合は、孫→ひ孫→玄孫…と何代でも下に代襲します(再代襲)。

しかし、被相続人の「兄弟姉妹」が亡くなっている場合の代襲相続は、その子供(甥・姪)まででストップします。甥・姪の子(又甥・又姪)には相続権は移りません。これを覚えておかないと、相続人の範囲を間違えることになります。

解説:代襲相続の仕組みと計算方法

1. 代襲相続とは?

代襲相続とは、被相続人が死亡した時点で、本来相続人となるはずだった人(被代襲者)が、以下の理由により相続権を失っている場合に、その人の子供(代襲者)が代わりに相続する制度です。

【代襲相続が発生する3つの原因】

- 死亡: 被相続人より先に亡くなっている。

- 相続欠格: 遺言書の偽造や被相続人の殺害など、重大な非行により法律上相続権を剥奪された。

- 廃除: 被相続人への虐待や侮辱などにより、被相続人の意思(家庭裁判所の申立て)で相続権を剥奪された。

※前述の通り、「相続放棄」は代襲原因になりません。

2. ケース別:誰が相続人になるのか?

代襲相続には大きく分けて2つのパターンがあります。「直系卑属(子・孫)」のケースと、「傍系血族(兄弟姉妹・甥姪)」のケースです。

パターンA:被相続人の「子」が先に亡くなっている場合(孫への代襲)

被相続人に子供がいたが、既に亡くなっている場合、その子供(孫)が相続人になります。

- 範囲: 孫も亡くなっていれば「ひ孫」へ、ひ孫も亡くなっていれば「玄孫」へと、直系卑属である限り無限に下に続きます(再代襲)。

- 養子縁組: 養子の子が代襲相続人になるには、「養子縁組の後」に生まれた子である必要があります。縁組前に生まれていた連れ子には代襲相続権はありません。

パターンB:被相続人の「兄弟姉妹」が先に亡くなっている場合(甥・姪への代襲)

被相続人に子や親がおらず、兄弟姉妹が相続人になるケースで、その兄弟姉妹が既に亡くなっている場合、その子供(甥・姪)が相続人になります。

範囲: 甥・姪まで(一代限り)です。

甥・姪も亡くなっている場合、その子供(被相続人から見て「姪孫(てっそん)」や「又甥・又姪」といいます)には代襲相続権はありません。ここがパターンAとの最大の違いです(昭和55年の民法改正により制限されました)。

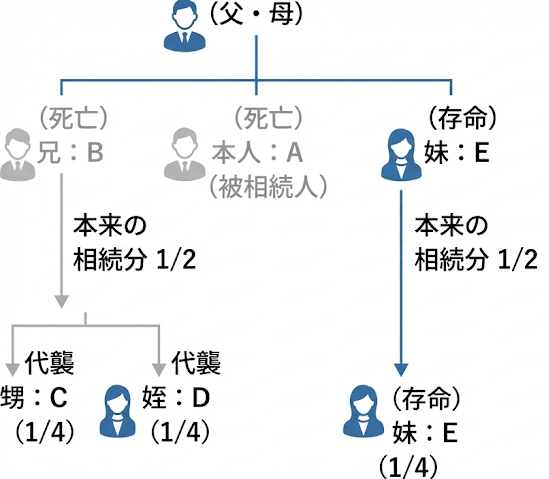

3. 図解で見る相続人と相続分

文章ではわかりにくい関係性を図で確認しましょう。

【事例】

- 被相続人:Aさん(配偶者なし、子なし、親なし)

- Aさんの兄:Bさん(既に死亡)

- Bさんの子(Aの甥):Cさん

- Bさんの子(Aの姪):Dさん

- Aさんの妹:Eさん(存命)

この場合、本来の相続人は「兄B」と「妹E」です。

しかし、兄Bは亡くなっているため、その権利を「甥C」と「姪D」が代襲します。

4. 相続分の計算方法

代襲相続人の相続分は、「被代襲者(本来相続するはずだった人)が受けるはずだった相続分」をそのまま引き継ぎます。代襲者が複数いる場合は、その中でさらに均等に分けます。

上記の事例で計算してみましょう(遺産総額4,000万円の場合)。

- 本来の相続分を考える

兄弟姉妹は2人(兄B、妹E)なので、それぞれ2分の1ずつ。- 兄Bの取り分:2,000万円

- 妹Eの取り分:2,000万円

- 代襲相続分を計算する

兄Bの取り分(2,000万円)を、兄Bの子であるCとDで分けます。- 甥C:2,000万円 ÷ 2 = 1,000万円(全体の1/4)

- 姪D:2,000万円 ÷ 2 = 1,000万円(全体の1/4)

- 妹E:そのまま2,000万円(全体の1/2)

このように、妹Eと甥Cでは、世代が違っても受け取る金額が決まります。

もし兄Bの子がCさん一人だった場合は、Cさんが兄Bの分(2,000万円)を全て受け取り、妹Eと同額になります。

5. 遺留分についての注意点

代襲相続において注意が必要なのが「遺留分(最低限保障された遺産の取り分)」の有無です。

- 孫(直系卑属)の代襲相続: 遺留分があります。

子が亡くなって孫が相続人になる場合、孫には遺留分請求権が認められます。 - 甥・姪(兄弟姉妹)の代襲相続: 遺留分はありません。

もともと兄弟姉妹には遺留分がないため、その権利を引き継ぐ甥・姪にも遺留分はありません。したがって、被相続人が「全財産を愛人に譲る」という遺言書を残していた場合、甥・姪は何も請求することができません。

弁護士に代襲相続を相談するメリット

代襲相続が発生するケースは、通常の相続よりも手続きの難易度が上がります。弁護士に依頼することで、以下の問題をスムーズに解決できます。

1. 複雑な相続人調査と戸籍収集

兄弟姉妹や甥・姪が相続人になる場合、被相続人の「出生から死亡まで」だけでなく、「両親の出生から死亡まで」の戸籍も必要になります。さらに、代襲原因(死亡時期など)を証明するための戸籍も必要となり、収集する書類は膨大な量になります。弁護士は職権でこれらを迅速に収集できます。

2. 疎遠な甥・姪との連絡・交渉

「何十年も会っていない甥や姪」と遺産分割の話をするのは、精神的にも実務的にも大きな負担です。連絡先がわからないことも多く、いきなり手紙を送っても警戒されて無視されることもあります。

弁護士が代理人として入ることで、法的な説明とともに丁寧な連絡を行い、感情的な対立を避けながら協議を進めることができます。

3. 相続分の正確な計算と分割案の提示

代襲相続に加え、異母兄弟(半血兄弟)が含まれる場合などは、相続分の計算がさらに複雑になります。誤った計算で合意してしまうと、後で無効になる恐れがあります。専門家が正確な法的権利に基づいた分割案を提示することで、トラブルを未然に防ぎます。

まとめ

代襲相続は、予期せぬタイミングで相続人の顔ぶれを変えてしまう制度です。

特にポイントとなるのは以下の3点です。

- 相続放棄は代襲しない(放棄した人の子は相続人にならない)。

- 兄弟姉妹の代襲は甥・姪まで(一代限り。又甥・又姪へは行かない)。

- 甥・姪には遺留分がない。

「自分たちだけで解決できるだろう」と考えていても、戸籍を集め始めたら「面識のない甥・姪がいることが発覚した」「人数が多くてまとまらない」と途方に暮れるケースが後を絶ちません。

代襲相続が発生しそうだと分かった時点、あるいは「相続人が誰かわからない」と不安になった時点で、早めに専門家のアドバイスを受けることをお勧めします。

弁護士法人長瀬総合法律事務所では、複雑な代襲相続の案件も多数取り扱っております。戸籍の収集から相続人の確定、そして円満な遺産分割まで、様々な問題解決をサポートいたします。まずは初回相談にて、状況をお聞かせください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

前妻(前夫)の子に相続権はある?離婚・再婚家庭の複雑な相続とトラブル回避法

はじめに

「夫が亡くなりました。再婚同士で、夫には前の奥さんとの間に子供がいるようです。何十年も会っていないそうですが、この子にも遺産を分けなければならないのでしょうか?」

近年、離婚や再婚が珍しいことではなくなり、こうしたご相談が非常に増えています。現在の家族(後妻やその子供たち)からすれば、「全く交流のない、顔も知らない人」が突然相続人として現れることは、心情的に受け入れがたい側面があるかもしれません。

しかし、法律のルールは冷厳です。夫婦の縁は離婚によって切れますが、「親子の血縁関係」は離婚によって切れることはありません。 つまり、原則として前妻(前夫)との間の子にも、現在の配偶者との間の子と全く同等の相続権が発生します。

この事実を知らずに、あるいは意図的に無視して手続きを進めようとすると、後になって遺産分割協議が無効になったり、遺留分侵害額請求を受けたりと、泥沼の紛争に発展するリスクがあります。

本記事では、離婚・再婚家庭における相続権の基本ルールから、よくあるトラブル事例、そして「前妻の子」との遺産分割を円滑に進めるための具体的な対策について、弁護士法人長瀬総合法律事務所が詳しく解説します。

離婚・再婚家庭の相続に関するQ&A

Q1. 前妻の子とは何十年も会っておらず、連絡先も知りません。それでも相続人になりますか?

はい、相続人になります。

親権を持っていたかどうかや、同居していた期間の長さ、交流の有無は、相続権の発生には一切関係ありません。戸籍上の親子関係がある限り、第一順位の法定相続人となります。連絡先が不明な場合は、戸籍の附票などを調査して住所を特定し、遺産分割協議に参加してもらう必要があります。彼らを除外して行った遺産分割協議は無効となります。

Q2. 再婚相手の「連れ子」を我が子のように育ててきました。私(夫)が亡くなった際、この連れ子に相続権はありますか?

正式に「養子縁組」をしていなければ、相続権はありません。

たとえ長年同居し、実の親子のように生活していたとしても、法的な親子関係(養子縁組)がなければ、再婚相手の連れ子に相続権は発生しません。連れ子に財産を残したい場合は、生前に養子縁組をするか、遺言書を作成する必要があります。

Q3. 「全財産を現在の妻と子に譲る」という遺言書を書けば、前妻の子には渡さなくて済みますか?

完全にゼロにすることは難しい場合があります。

遺言書で指定すれば、遺産を渡さないこと自体は可能です。しかし、前妻の子(兄弟姉妹を除く法定相続人)には、法律で保障された最低限の取り分である「遺留分(いりゅうぶん)」があります。もし前妻の子が「遺留分侵害額請求」を行使した場合、金銭でその分を支払う義務が生じます。

解説:複雑な家族関係における相続権と具体的ケース

離婚・再婚が絡む相続では、「誰が相続人か」「どれだけもらえるか」が複雑になりがちです。ここでは基本ルールと具体的なケーススタディを解説します。

1. 相続権の基本ルール:離婚しても親子は親子

民法において、相続権の有無は「被相続人(亡くなった方)との身分関係」で決まります。

- 配偶者: 常に相続人になりますが、これは「死亡時に婚姻関係にあった配偶者」に限られます。したがって、離婚した元妻(元夫)には相続権はありません。

- 子(実子・養子): 第1順位の相続人です。両親が離婚しようが、親権を持たなかろうが、親子関係は継続するため、前妻(前夫)の子も実子として相続権を持ちます。

相続分の割合(法定相続分)はどうなる?

前妻の子と、現在の妻との間の子(後妻の子)の間で、相続分に差はありません。

「嫡出子(法律婚の夫婦間の子)」であれば、等しく扱われます。(※かつては婚外子の相続分は半分という規定がありましたが、現在は法改正により同等となっています)

2. 【ケーススタディ】よくある3つのパターン

具体的な家族構成で、法定相続分がどうなるかを見てみましょう。

ケース①:夫が死亡。相続人は「現在の妻」と「現在の妻との子2人」、そして「前妻との子1人」

被相続人:夫

相続人:現在の妻、長男・長女(現在の妻との子)、前妻の子(前妻との間に生まれた子)

遺産総額:4,000万円と仮定

- 配偶者(現在の妻): 2分の1(2,000万円)

- 子供たち全員(計3人): 残りの2分の1(2,000万円)を3人で均等割り

【計算結果】

- 現在の妻:2,000万円

- 長男(現在の子):約666万円

- 長女(現在の子):約666万円

- 前妻の子:約666万円

このように、前妻の子は、現在一緒に暮らしている子供たちと同じ金額を受け取る権利があります。

ケース②:夫が死亡。再婚相手に「連れ子」がいるが養子縁組していない場合

被相続人:夫

相続人:現在の妻(連れ子あり・養子縁組なし)、前妻の子1人

- 配偶者(現在の妻): 2分の1

- 前妻の子: 2分の1

注意点

この場合、再婚相手の連れ子には相続権がありません。 したがって、子供の取り分である「2分の1」を前妻の子が全て相続することになります。もし夫が「今の家族(妻と連れ子)のために」と思っていても、対策をしておかなければ、遺産の半分が前妻の子に渡ることになります。

ケース③:異母兄弟(異父兄弟)同士の相続

親が亡くなった後の話ではなく、「前妻の子」自身が独身で亡くなり、子供も親もいない場合、その財産は兄弟姉妹が相続します。

この場合、「両親が同じ兄弟(全血兄弟)」と「片親だけ同じ兄弟(半血兄弟)」とでは相続分が異なります。

片親だけ同じ兄弟(異母兄弟など)の相続分は、両親が同じ兄弟の相続分の2分の1となります。

3. 「前妻の子」との遺産分割協議の難しさ

法律上の権利関係は上記の通りですが、実務上、大変なのは計算ではなく「感情」と「手続き」の問題です。

連絡先がわからない

長年疎遠である場合、どこに住んでいるか、結婚して名字が変わっているかさえ分からないことが多々あります。

この場合、戸籍の「附票」を取り寄せて現在の住所地を調査し、手紙を送ることから始めなければなりません。

感情的な対立

現在の家族にとっては、「父(夫)の財産は自分たちで築き、守ってきたもの」という意識が強いでしょう。そこへ突然現れた(あるいは連絡をとった)前妻の子が当然の権利として相続分を主張すると、感情的な反発が生まれます。

一方で前妻の子からすれば、「自分は片親で苦労したのに、父は新しい家族と幸せに暮らしていた」という複雑な感情を抱いていることもあり、金銭的な要求がシビアになる傾向もあります。

遺産分割協議書の作成

不動産の名義変更や預貯金の解約には、相続人全員の実印が押された遺産分割協議書と印鑑証明書が必須です。

つまり、どれだけ関係が悪くても、前妻の子と連絡を取り、合意を得て、ハンコをもらわなければ、遺産を1円も動かすことができないのです。

4. トラブルを避けるための事前対策

このような複雑な状況が予想される場合、被相続人(財産を残す側)が生前に対策をしておくことが極めて重要です。

遺言書の作成(公正証書遺言)

最も効果的なのは遺言書です。「現在の妻に全て相続させる」等の内容にしておけば、遺産分割協議を行う必要がなくなり、前妻の子のハンコなしで手続きを進められます。

ただし、前述の通り「遺留分」の問題は残ります。

遺留分対策と付言事項

遺言書を作成する際、前妻の子の遺留分に相当する額をあらかじめ現金で用意しておき、「遺留分として金〇〇万円を相続させる」と指定する方法があります。これにより、不動産などの共有状態を防ぐことができます。

また、遺言書の「付言事項(ふげんじこう)」に、なぜこのような遺産分割にしたのか、家族への想いや感謝、争わないでほしいという願いを記すことで、相手の感情に訴え、紛争を抑制する効果が期待できます。

生命保険の活用

生命保険の死亡保険金は、原則として遺産分割協議の対象外(受取人固有の財産)となります。現在の妻や子を受取人にしておくことで、確実に現金を渡すことができます。また、これが遺留分侵害額請求の支払原資としても役立ちます。

弁護士に相談するメリット

前妻(前夫)の子が関わる相続は、当事者同士での話し合いが精神的な重荷になりやすく、こじれると長期化します。弁護士に依頼することで、以下のようなメリットがあります。

1. 相続人の調査と所在の特定

戸籍謄本や戸籍の附票を職権で取得し、会ったことのない相続人の現在の住所や氏名を正確に特定します。ご自身で調査するのが難しいケースでも、迅速に対応可能です。

2. 相手方との代理交渉(緩衝材としての役割)

これが最大のメリットと言えます。弁護士が代理人となることで、ご依頼者様が前妻の子と直接連絡を取る必要がなくなります。

「突然手紙を送ったら怒られるのではないか」「何を言われるか怖い」といった精神的なストレスから解放されます。弁護士は法的観点から冷静に交渉を行うため、感情的な対立による泥沼化を防ぐことができます。

3. 遺留分を考慮した適切な解決

相手方から過大な要求があった場合でも、法的に認められる正当な範囲(法定相続分や遺留分)に基づき、毅然と反論します。逆に、相手方の遺留分を無視して手続きを進めようとして無効になるリスクも回避できます。

4. 将来を見据えた遺言作成サポート

まだ相続が発生していない段階であれば、複雑な家族関係を整理し、将来の紛争を予防するための最適な遺言書(公正証書遺言)の作成をサポートします。遺留分を侵害しない設計や、付言事項のアドバイスも行います。

まとめ

離婚・再婚家庭における相続では、以下のポイントを心に留めておく必要があります。

- 前妻(前夫)の子にも、現在の配偶者の子と同等の相続権がある。

- 再婚相手の連れ子は、養子縁組をしない限り相続権がない。

- 遺産分割協議には前妻の子も含めた「全員の合意」が不可欠である。

- 遺言書があれば手続きはスムーズになるが、「遺留分」への配慮が必要。

「できれば関わりたくない」「そっとしておきたい」と思うのが人情ですが、相続手続きにおいてその態度は通用しません。放置すればするほど、関係性は悪化し、解決が遠のきます。

特に、前妻の子と疎遠である場合や、連絡先がわからない場合、あるいは話し合いが難航しそうな場合は、早い段階で専門家に相談することが解決への近道です。

弁護士法人長瀬総合法律事務所では、複雑な親族関係の相続案件を多数解決してきた実績があります。代理人として相手方との交渉を一手に引き受け、ご依頼者様が平穏な生活を守りながら、適正な相続を実現できるようサポートいたします。

少しでも不安を感じたら、まずは当事務所の初回相談をご利用ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

相続関係説明図の書き方ガイド:法務局・銀行手続き別の作成ポイントと注意点

はじめに

相続手続きにおいて、避けては通れないのが「大量の戸籍謄本の束」の扱いです。

不動産の名義変更(相続登記)や銀行での預貯金解約など、あらゆる手続きで「被相続人の出生から死亡までの戸籍」や「相続人全員の戸籍」の提出が求められます。

しかし、手続き先が複数ある場合、その都度、戸籍の原本を提出していては、全ての手続きを終えるのに膨大な時間がかかってしまいます。また、全ての提出先に原本を提出するために何通も取得するのは、費用もかさみます。

そこで役立つのが「相続関係説明図」です。

相続関係説明図を作成し、戸籍の原本と一緒に提出することで、手続き終了後に戸籍の原本を返却(原本還付)してもらうことが可能になります。つまり、1セットの戸籍の束を使い回すことができるようになるのです。

本記事では、一般の方でも作成できるように、相続関係説明図の書き方を解説します。特に、法務局(不動産登記)と銀行(預貯金解約)で求められるポイントの違いや、よくある間違いについても詳しく触れていきます。

相続関係説明図に関するQ&A

Q1. 相続関係説明図は必ず作成しなければなりませんか?

法律上、作成が義務付けられているわけではありません。

しかし、作成しない場合は、提出した戸籍謄本等の原本が還付されない(返ってこない)ことがあります。特に法務局での相続登記においては、戸籍原本の還付を受けるために相続関係説明図の提出が実務上の通例となっています。複数の金融機関や不動産の手続きがある場合は、作成することをお勧めします。

Q2. 手書きで作成しても問題ありませんか?

はい、手書きでも問題ありません。

ただし、記載内容に誤りがあった場合の修正が大変であることや、読みやすさ(可読性)の観点から、パソコン(ExcelやWordなどのソフト)で作成することをお勧めします。法務局や銀行の担当者が一目で関係性を理解できるように、明確に記載することが重要です。

Q3. 「法定相続情報一覧図」とは何が違うのですか?

どちらも家系図のような見た目ですが、役割と証明力が異なります。

「相続関係説明図」は、私文書(自分で作成した書類)であり、主に「戸籍原本の還付を受けるため」に使用します。

一方、「法定相続情報一覧図」は、登記所(法務局)に戸籍等を提出し、登記官が認証した公的な証明書です。これを取得すれば、以降の手続きで戸籍の束を持ち歩く必要がなくなり、一覧図一枚で手続きが可能になります。現在は利便性の高い「法定相続情報一覧図」の利用も増えていますが、取得の手間を省き、単に原本還付を受けたいだけであれば「相続関係説明図」で十分です。

解説:相続関係説明図の書き方と作成手順

相続関係説明図とは、亡くなられた方(被相続人)と相続人の関係を一目でわかるように図式化した、いわゆる「家系図」のような書類です。

ここでは、具体的な作成手順と書き方のルールを解説します。

1. 作成前の準備:情報の整理

図を作成する前に、集めた戸籍謄本を見ながら以下の情報を整理しましょう。これが間違っていると、図全体が誤ったものになります。

- 被相続人(亡くなった方)の情報:

- 氏名

- 生年月日

- 死亡日

- 最後の本籍地

- 最後の住所地

- 相続人全員の情報:

- 氏名

- 生年月日

- 現在の住所(住民票上の住所)

- 被相続人との続柄(長男、二女、妻など)

2. 相続関係説明図の基本構成

相続関係説明図には決まった厳格なフォーマットはありませんが、実務上、以下の要素を含める必要があります。A4用紙1枚(縦書き・横書きどちらでも可)に収めるのが一般的です。

(1) タイトル

上部中央に「相続関係説明図」と大きく記載します。

(2) 被相続人の記載

通常は図の中央または右側に配置します。以下の項目を記載します。

- 被相続人(肩書き)

- 氏名(氏名の横に印鑑は不要)

- 出生 昭和〇年〇月〇日

- 死亡 令和〇年〇月〇日

- 最後の本籍(戸籍謄本通りに正確に)

- 最後の住所(住民票の除票通りに正確に)

- ※登記申請用の場合、登記簿上の住所と最後の住所が異なる場合は、つながりを証明する住民票の除票などを添付した上で、その旨も記載することがあります。

(3) 相続人の記載

被相続人と線で結び、関係性を示します。

- 肩書き(「相続人」「遺産分割」など。後述します)

- 続柄(「妻」「長男」など)

- 氏名

- 生年月日

- 住所(相続登記の場合は必須。住民票通りに記載)

- 署名・押印(基本的には不要ですが、銀行所定の書式の場合は求められることもあります。法務局用は不要です)

(4) 線の引き方(関係性の表現)

- 婚姻関係: 配偶者とは「二重線(=)」で結びます。

- 親子関係: 配偶者との間の線から下に「一本線(ー)」を引き、子供へつなげます。

- 兄弟姉妹: 親から線を引くか、同じ高さに配置して線でつなぎます。

3. 【目的別】作成のポイントと注意点

法務局(不動産登記)用と銀行(預貯金解約)用では、記載のニュアンスや求められる厳密さが若干異なります。

A. 法務局(不動産登記)提出用のポイント

不動産の名義変更に使用する場合、厳格な記載が求められます。

住所の記載

不動産を取得する新たな名義人の住所を登記するため、住民票と一字一句違わない正確な住所の記載が必要です。「1-2-3」と省略せず、「一丁目2番3号」のように記載します。

「相続」「遺産分割」「分割」等の記載:

誰がその不動産を取得したか(または誰が相続人であるか)を氏名の上または横に記載します。

- (相続): 不動産を取得する相続人につけます。

- (分割): 遺産分割協議の結果、その不動産を取得しないことになった相続人につけます。

- (遺産未分割): まだ話し合いがついていない場合につけます(法定相続分での登記などの場合)。

- 数次相続や代襲相続の明記:

相続手続き中に相続人が亡くなった場合(数次相続)や、被相続人より先に子が亡くなっている場合(代襲相続)は、その関係性がわかるように、亡くなった方の死亡日や「被代襲者」といった肩書きを正確に記載する必要があります。

B. 銀行(金融機関)提出用のポイント

銀行の場合、法務局ほど形式に厳格ではありませんが、以下の点に注意します。

銀行独自のフォーマットがある場合

銀行によっては、相続関係説明図ではなく、独自の「相続関係届」や「家系図記入用紙」の提出を求められることがあります。まずは銀行の窓口やホームページで確認しましょう。

汎用的な図で代用可能な場合

法務局用に作成した相続関係説明図を提出しても、多くの銀行では受け付けてもらえます。ただし、銀行によっては「相続人全員の実印」と「印鑑証明書」のセットでの提出を重視するため、図そのものよりも、遺産分割協議書や銀行所定の依頼書の内容との整合性がチェックされます。

連絡先としての代表相続人

図の中に記載する必要はありませんが、銀行手続きでは「代表相続人(手続き担当者)」を決める必要があります。図の余白等に連絡先を記載しておくとスムーズな場合があります。

4. よくあるケース別の書き方事例

ケース①:配偶者と子供2人が相続人の場合

最も一般的なケースです。

- 被相続人と配偶者を二重線で結びます。

- その二重線の中央から下に線を下ろし、分岐させて子供2人を配置します。

- 子供の順序は、右から年長者順(長男→長女など)に書くのが一般的ですが、決まりではありません。戸籍の記載順に合わせると確認がスムーズです。

ケース②:子供がおらず、配偶者と親が相続人の場合

- 被相続人の親(父・母)を上段に配置します。

- 親同士を二重線で結び、そこから下に線を引いて被相続人へつなげます。

- 被相続人と配偶者を横並びで二重線で結びます。

ケース③:代襲相続(子が先に亡くなっており、孫がいる)の場合

- 本来相続人になるはずだった「先になくなった子(被代襲者)」を記載し、氏名とともに「死亡年月日」と「被代襲者」と記載します。

- その「被代襲者」からさらに下に線を引き、孫(代襲相続人)を記載します。孫の肩書きには「代襲相続人」と記載します。

ケース④:離婚した元配偶者がいる場合

元配偶者は相続人ではないため、原則として相続関係説明図に記載する必要はありません。

ただし、元配偶者との間に子供がいる場合、その子供は相続人となります。その場合、図の構成上、子供の親として元配偶者の氏名を記載する必要が出てくることがありますが、その際は「元妻」「離婚」などの記載をして、現在は婚姻関係にないことを明確にします。もしくは、被相続人から直接線を引いて子供につなげ、関係性がわかるように工夫します。

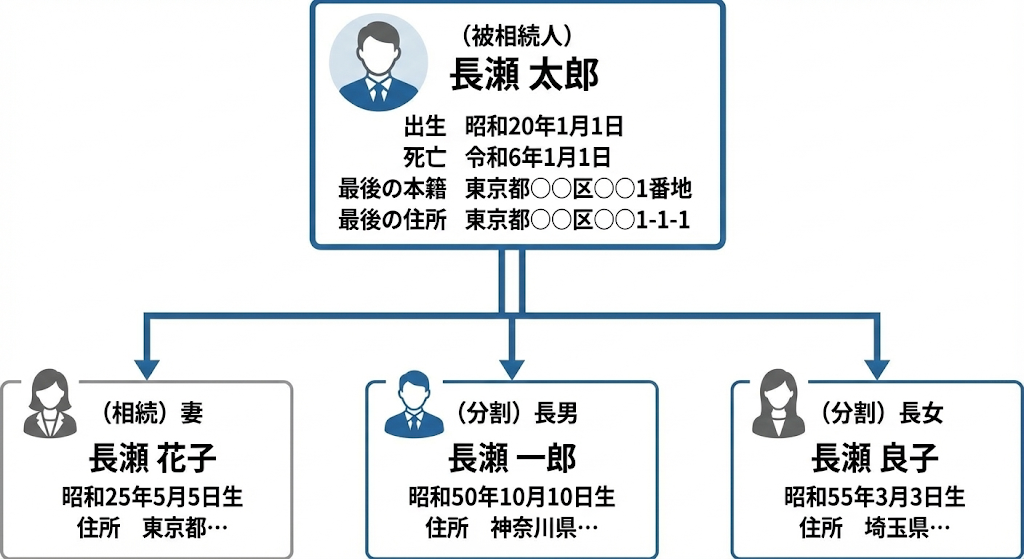

5. 相続関係説明図のテンプレートイメージ

以下はテキストベースでの構成イメージです。Excel等で作成する際の参考にしてください。

【相続関係説明図】

弁護士に相続人調査と書類作成を相談するメリット

相続関係説明図の作成自体は、Excelなどが使えれば技術的に難しいものではありません。しかし、その前提となる「戸籍の収集」と「内容の正確な読み取り」において、多くの方が躓かれます。

1. 戸籍収集の手間を完全代行

相続関係説明図を作るためには、被相続人の出生から死亡までの連続した戸籍が必要です。転籍が多い場合や、明治・大正時代の戸籍が含まれる場合、ご自身で全て集めるには多大な労力と時間がかかります。弁護士に依頼すれば、職権により迅速に全ての戸籍を収集できます。

2. 「法定相続情報一覧図」の取得サポート

現在では、自作の相続関係説明図の代わりに、法務局が認証する「法定相続情報一覧図」を取得することが推奨されています。これがあれば、金融機関での手続きが非常にスムーズになります。弁護士はこの申出代理が可能であり、正確な一覧図の取得をサポートします。

3. 複雑な相続関係の法的判断

「数次相続(相続人が手続き前に死亡)」や「代襲相続」、「養子縁組」が絡むケースでは、誰が相続人になるかの判断自体が難しくなります。誤った相続人認識のまま図を作成し、遺産分割協議を進めてしまうと、後ですべて無効になるリスクがあります。専門家である弁護士がチェックすることで、法的にミスのない確実な図を作成できます。

4. 遺産分割協議書作成との連動

相続関係説明図は、あくまで「相続人が誰か」を示すものです。「誰がどの財産をもらうか」を決定する遺産分割協議書の作成とセットで行う必要があります。弁護士であれば、関係図の作成だけでなく、遺産分割協議の交渉、協議書の作成、そして登記や解約手続きまでワンストップで対応可能です。

まとめ

相続関係説明図は、複数の相続手続きを効率的に進め、貴重な戸籍原本を還付してもらうために非常に有用なツールです。

- 目的: 戸籍原本の還付を受け、手続きを並行して進めるため。

- 作成: Excelなどで作成可能だが、記載内容は戸籍と住民票に正確に基づく必要がある。

- 注意点: 法務局用は特に厳格。住所や「相続・分割」の記載漏れに注意。

- 代替案: より公的な効力を持つ「法定相続情報一覧図」の利用も検討する価値がある。

もし、「戸籍を集めるだけで疲れてしまった」「書き方が合っているか不安」「複雑な家系で図にするのが難しい」といったお悩みがあれば、無理をせず専門家を頼ってください。

弁護士法人長瀬総合法律事務所では、相続人調査から関係図の作成、遺産分割協議のサポートまで、相続に関するあらゆる手続きをトータルでサポートしております。正確な書類作成は、円満で迅速な相続解決への第一歩です。まずはお気軽にご相談ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

相続人調査の進め方と戸籍の読み解き方:どこまで遡るべきか?出生から死亡までのガイド

はじめに

相続が発生した際、最初に取り組まなければならない最も重要な手続きの一つが「相続人調査」です。

「家族構成は分かっているから調査など必要ない」と考える方もいらっしゃるかもしれません。しかし、法的な手続き、特に銀行での預金解約や不動産の名義変更(相続登記)、そして遺産分割協議書を有効に成立させるためには、客観的な証拠に基づき「誰が相続人であるか」を確定させる必要があります。

もし、たった一人でも相続人が漏れていた場合、遺産分割協議は無効となり、すべての手続きを最初からやり直すことになります。このようなリスクを避けるため、実務上は「被相続人(亡くなった方)の出生から死亡までの連続した戸籍」を取得し、厳密に調査を行います。

本記事では、相続人調査の具体的な進め方、複雑な戸籍謄本の読み解き方、そしてどこまで遡って調査すべきかについて解説します。

相続人調査に関するQ&A

Q1. なぜ「現在の戸籍」だけでは相続手続きができないのでしょうか?

現在の戸籍には、現在の配偶者や未婚の子など「現在の情報」しか記載されていないことが多いためです。

相続人を確定するためには、過去に離婚歴があり前妻(前夫)との間に子がいないか、認知した子がいないか、あるいは養子縁組をしていないかといった情報をすべて確認する必要があります。これらは現在の戸籍だけでは判明しないことが多く、過去の戸籍(除籍謄本や改製原戸籍)をすべて遡って確認しなければ、法的に正しい相続人を特定したことにはなりません。

Q2. 戸籍はどこで取得できますか?本籍地が遠方の場合はどうすればよいですか?

戸籍は原則として「本籍地」のある市区町村役場で取得します。

本籍地が遠方の場合、かつては郵送請求が必要でしたが、令和6年3月1日からの戸籍法改正により、最寄りの市区町村役場の窓口で、他の自治体の戸籍も含めてまとめて請求できる「広域交付制度」が開始されました。ただし、兄弟姉妹の戸籍など一部請求できないものや、コンピュータ化されていない古い戸籍など、広域交付の対象外となるケースもありますので注意が必要です。

Q3. 古い戸籍の文字が達筆すぎて読めません。どうすればいいですか?

明治や大正時代の古い戸籍は、手書きの毛筆(くずし字)で書かれており、専門家でないと判読が困難なケースが多々あります。

読み間違いは相続人の見落としに直結するため危険です。役所の窓口担当者に尋ねて教えてもらえる場合もありますが、複雑な内容や判読困難な文字については、相続調査のプロである弁護士や司法書士等の専門家に解読と調査を依頼することをお勧めします。

解説:相続人調査の具体的なステップと戸籍の読み方

相続人調査とは、単に家族の名前をリストアップすることではなく、「戸籍謄本等の公的書類を収集し、対外的に相続関係を証明できる状態にすること」を指します。ここではその手順を詳述します。

1. 相続人調査の鉄則:「出生から死亡まで」とは

金融機関や法務局における相続手続きでは、「被相続人の出生から死亡までの連続した戸籍謄本等」の提出が求められます。これは、被相続人が生まれてから亡くなるまでの間に、誰と結婚し、誰を子として設け、あるいは養子縁組をしたかという身分関係の変遷を、空白期間なく証明するためです。

多くの方がここで躓きます。「死亡時の戸籍」を取得するのは簡単ですが、そこから「一つ前の戸籍」「さらにその前の戸籍」と遡っていく作業は、転籍(本籍地を移すこと)や法改正による戸籍の作り変え(改製)が多い方ほど、膨大な作業となります。

2. 収集すべき戸籍の種類

調査において収集する戸籍には、主に以下の3種類があります。これらを組み合わせて「連続した記録」を作ります。

- 戸籍謄本(全部事項証明書)

現在、その戸籍に入っている全員の事項が記載されたものです。被相続人の死亡の事実(死亡日や死亡地)が記載されています。 - 除籍謄本(除籍全部事項証明書)

結婚、死亡、転籍などで、その戸籍に記載されていた全員がいなくなった(除籍された)戸籍です。 - 改製原戸籍(かいせいげんこせき・はらこせき)

法律の改正によって戸籍の様式が書き換えられた際の、書き換えられる前(元)の戸籍です。

特に重要なのが「昭和改製原戸籍」と「平成改製原戸籍」です。新しい戸籍には、離婚や離縁、死亡した子の情報などが移記されない(省略される)ことがあるため、この「原戸籍」を確認する必要があります。

3. 戸籍を遡る具体的な手順(「遡り」の実務)

調査は、現在(死亡時)から過去へと時間を遡る形で行います。

手順①:死亡の記載がある戸籍(現在の戸籍)を取得する

まず、被相続人の最後の本籍地で戸籍謄本を取得します。ここには死亡日や配偶者の有無が記載されています。

手順②:戸籍の「従前戸籍」欄を確認する

取得した戸籍には、必ず「どこから来たか」が記載されています。

- 「改製につき編製」とある場合: 法改正で新しく作られた戸籍です。一つ前の「改製原戸籍」を同じ役所で請求します。

- 「〇〇県〇〇市〜から転籍」とある場合: 本籍地を移動しています。以前の本籍地(従前戸籍)の役所に対して、除籍謄本を請求します。

- 「婚姻につき編製」とある場合: 結婚する前の親の戸籍(旧姓の戸籍)を請求します。

手順③:出生に辿り着くまで繰り返す

上記の手順を繰り返し、最終的に「出生」の記載がある戸籍(通常は親の戸籍に入った状態)に到達するまで収集を続けます。転籍を繰り返している場合、全国各地の役所へ請求が必要になることもあります。

4. 戸籍の読み解き方と注意点

収集した戸籍を読み解く際、特に注意すべきポイントがあります。

「身分事項」欄の確認

戸籍の「身分事項」欄には、出生、婚姻、離婚、養子縁組などの重要事項が記載されています。特に注意すべきは以下のようなケースです。

- 認知: 婚姻外で生まれた子を認知している場合、その記載を見落とさないようにします。認知された子は、実子と同等の相続権を持ちます。

- 養子縁組: 普通養子縁組の場合、養子は実親と養親の両方の相続人になります。特別養子縁組の場合は実親との相続関係は切れますが、戸籍の記載形式が複雑なため、専門的な読み取りが必要です。

日付の確認:「編製日」と「除籍日」

戸籍がつながっているか確認するためには、日付を見ます。

「新しい戸籍の編製日(または入籍日)」と「古い戸籍の除籍日」が連続している必要があります。もしここに空白期間があると、その間に認知や養子縁組が行われていた可能性を否定できないため、金融機関等で手続きを拒否される可能性があります。

5. 相続人の順位による調査範囲の違い

誰が相続人になるかによって、集めるべき戸籍の範囲が劇的に変わります。

パターンA:配偶者と子が相続人の場合

被相続人の「出生から死亡まで」の戸籍と、相続人全員の「現在の戸籍」があれば足ります。比較的シンプルなケースです。

パターンB:子がいないため、親(直系尊属)が相続する場合

被相続人の出生から死亡までの戸籍に加え、親の死亡の記載がある戸籍(既に死亡している場合)が必要です。

パターンC:子も親もいないため、兄弟姉妹が相続する場合(最難関)

最も調査が難航するのがこのケースです。以下の膨大な資料が必要です。

- 被相続人の出生から死亡までの戸籍

- 被相続人の両親それぞれの出生から死亡までの戸籍(他にも兄弟姉妹がいないか確認するため)

- 兄弟姉妹の中に既に死亡している人がいる場合、その兄弟姉妹の出生から死亡までの戸籍(代襲相続人である甥・姪を特定するため)

兄弟姉妹が相続人の場合、親の代まで遡って「他に認知した子はいないか」「前妻との間に子はいないか」を確認しなければならないため、明治・大正時代の古い戸籍を読み解く必要が出てきます。

弁護士に相続人調査を依頼するメリット

相続人調査は、ご自身で行うことも不可能ではありませんが、多くの時間と労力、そして専門知識を要します。弁護士に依頼することで、以下のような大きなメリットが得られます。

1. 複雑な戸籍の収集と解読を任せられる

古い戸籍(改製原戸籍など)は、特有の用語や旧字・変体仮名が使われており、一般の方が正確に読み解くのは困難です。また、転籍が多い場合、全国の役所とのやり取りは非常に煩雑です。弁護士は職権による戸籍請求が可能であり、迅速かつ正確に調査を完遂できます。

2. 「想定外の相続人」への対応が可能

調査の結果、家族も知らなかった「前妻の子」や「認知した子」が判明することがあります。この場合、その相続人とも遺産分割協議を行わなければなりません。

面識のない相続人に対し、いきなり連絡を取って遺産分割の話をするのは精神的な負担が大きく、トラブルに発展しやすいものです。弁護士であれば、法的代理人として適切な距離感を保ちながら、円滑に交渉を進めることができます。

3. 相続関係説明図の作成と法務局対応

調査結果に基づき、銀行や法務局の手続きで使用する「相続関係説明図(家系図のようなもの)」を正確に作成します。また、法定相続情報証明制度の利用申出も代行できるため、その後の不動産登記や預貯金解約の手続きが劇的にスムーズになります。

4. 調査漏れによるリスクの回避

万が一、相続人の調査漏れがあった場合、遺産分割協議は無効となります。数年後に新たな相続人が現れて「遺産分割のやり直し」を求められるリスクを、専門家の調査によって未然に防ぐことができます。これは、将来の安心を買うことと同義です。

まとめ

相続人調査は、遺産分割等のあらゆる相続手続きの「土台」となる重要なプロセスです。「出生から死亡まで」戸籍を遡る作業は、一見単純な事務作業に見えますが、実際には明治・大正期の戸籍解読や、複雑な法改正の知識が求められる専門的な領域です。

特に、以下のケースに当てはまる場合は、調査が複雑化する傾向にあります。

- 被相続人に離婚・再婚歴がある

- 被相続人が何度も本籍地を変更している

- 兄弟姉妹が相続人になっている

- 疎遠な親族がいる

正確な調査を行わずに手続きを進めることは、将来的な紛争の火種を残すことになります。

「戸籍の文字が読めない」「どこまで遡ればいいかわからない」「忙しくて役所に行く時間がない」といったお悩みをお持ちの方は、無理にご自身で進めようとせず、相続実務の経験豊富な弁護士法人長瀬総合法律事務所にご相談ください。

正確な調査と迅速な手続きで、安心できる相続の実現をサポートいたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

遺言執行者の役割と権限:誰がなるべきか?専門家に依頼するメリット

はじめに

遺言書は、作成して終わりではありません。故人(遺言者)が亡くなられた後、その遺言書に書かれた内容(「長男に自宅不動産を相続させる」「預金の半分を妻に」など)を、法的に実現する手続きが必要です。この、遺言者の最後の意思を実現するために、法的な権限を与えられ、具体的な相続手続きを実行する人を「遺言執行者」と呼びます。

遺言執行者は、相続手続きにおいて非常に強力な権限を持つ一方で、相続人全員に対して重い責任を負う、重要なポジションです。2019年の民法改正により、その権限と地位がより明確化され、遺言者の意思を実現するための「執行機関」としての役割が強化されました。本稿では、遺言執行者の具体的な役割と権限、誰が遺言執行者になるべきか、そして弁護士などの専門家に依頼する具体的なメリットについて解説します。

Q&A:遺言執行者に関するよくある質問

Q1: 遺言書で父から「遺言執行者」に指定されました。具体的に何をすればよいのでしょうか? また、辞退することもできますか?

遺言執行者の任務は多岐にわたり、大きな責任を伴います。主な職務は、①相続人全員に就任の旨を通知し、②故人の財産を調査して「財産目録」を作成・交付し、③遺言書の内容通りに不動産の名義変更や預貯金の解約・分配を行うことです。この重い任務を負うことは強制ではなく、辞退することは可能です。ただし、辞退するには「正当な理由」(例:病気、高齢、多忙、遠方など)が必要であり、家庭裁判所の許可を得て辞任する手続きを踏む必要があります。勝手に放置することはできません。

Q2: 遺言執行者がいる場合、他の相続人は勝手に預金を解約したり、不動産の名義変更をしたりできますか?

いいえ、一切できません。これが遺言執行者の強力な権限です。民法第1013条は、「遺言執行者がある場合には、相続人は、相続財産の処分その他遺言の執行を妨げるべき行為をすることができない」と定めています。これに違反して相続人が勝手に行った処分行為(例:遺言の対象となっている預金を解約する等)は、原則として「無効」となります。遺言執行者がいる場合、遺言の対象となった財産に関する相続手続きの権限は、遺言執行者が独占します。これにより、特定の相続人による財産の使い込みや手続きの妨害を防ぎ、遺言者の意思を確実に実現できるようになっています。

Q3: 遺言執行者は必ず選ばないといけないのですか? 誰も指定しなかった場合はどうなりますか?

法律上、必ずしも遺言執行者を選ばなければならないわけではありません。しかし、遺言で「子の認知」や「相続人の廃除」を行う場合は、法律上、遺言執行者でなければ手続きができないため、指定が必須となります。それ以外の場合でも、相続人が多数いる、非協力的であるといったケースでは手続きが進まないため、円滑な執行のために遺言書で指定しておくことが推奨されます。もし誰も指定されておらず手続きが困難な場合は、相続人などの利害関係人が家庭裁判所に「遺言執行者選任の申立て」を行うことができます。その場合、裁判所は、事案を考慮し、弁護士などの専門家を遺言執行者として選任するのが一般的です。

遺言執行者の法的地位と具体的な役割

法的地位:遺言者の意思を実現する機関

2019年の民法改正により、遺言執行者の法的地位が明確化されました。改正前の民法では「相続人の代理人」とみなされていましたが、この規定は削除されました。現在の遺言執行者は、特定の相続人の味方ではなく、あくまで故人(遺言者)の意思を実現することだけを目的とする、中立・公正な立場です(民法1012条)。その職務遂行のため、法律は遺言執行者に相続人の行為を制限するほどの強力な権限を与えています。

具体的な仕事内容(職務)

- 任務開始の通知

就任を承諾したら、遅滞なく全ての相続人に対し、就任した旨と遺言書の内容を通知します。 - 相続財産の調査と「財産目録」の作成・交付

直ちに被相続人の財産調査(不動産、預貯金、株式、負債など)に着手し、「相続財産目録」を作成して、相続人全員に交付しなければなりません。 - 遺言の執行

遺言書の内容に従い、以下の手続きを単独の権限で行います。- 預貯金の解約・払戻し

- 不動産の名義変更(相続登記)

- 株式など有価証券の名義書換

- 特定の財産の引き渡し

- 法律行為(認知・相続人廃除)

遺言書に子の認知や相続人廃除の記載があれば、役所への届出や家庭裁判所への申立てを行います。これらは遺言執行者にしかできない職務です。 - 任務完了の報告

全ての手続きが完了したら、相続人に対し、その経過と結果を記した報告書を作成し、報告します。

誰が遺言執行者になるべきか?

遺言執行者は、「未成年者」と「破産者」以外であれば誰でもなることができます。実務上の選択肢は主に以下の三つですが、それぞれに大きな違いがあります。

選択肢1:相続人の一人(例:長男、配偶者)- 高リスクな選択

- メリット

専門家への報酬が不要。 - デメリット

①他の相続人から「財産を隠しているのでは」「自分に有利に進めている」と疑われ、かえって紛争が激化するリスク。②法務・登記・税務の専門知識がないため、手続きに膨大な時間がかかる。③平日の日中に銀行や役所を回る時間的・精神的負担が重い。相続人の一人に強大な権限を与えることは、相続人間のパワーバランスを崩し、新たな不信感を生む「火種」となり得ます。

選択肢2:専門家(弁護士、司法書士、信託銀行など)- 推奨される選択

- メリット

①法律の専門家として、法的に正確かつ迅速に手続きを遂行できる。②中立・公正な第三者であるため、他の相続人からの無用な疑念を招きにくく、冷静な手続き進行が期待できる。③相続に関するあらゆる手続きをワンストップで任せられる。 - デメリット

専門家報酬が発生する。

選択肢3:誰も指定しない – 手続き停滞のリスク

相続人全員の関係が円満で、全員が協力的な稀なケースでしか現実的ではありません。一人でも非協力的な相続人がいれば手続きはストップします。結局、家庭裁判所に遺言執行者を選任してもらうことになり、裁判所は弁護士などの専門家を選任することがほとんどです。

結論:専門家への依頼は、家族の平穏を守るための投資

相続人間で揉める可能性が少しでもある場合、財産が多岐にわたる場合、相続人が多い場合は、初めから中立的な専門家(弁護士など)を遺言執行者に指定しておくことが、遺言者の意思を実現する上で安全かつ確実な方法です。

相続人の一人を執行者に指定することは、一見自然に見えますが、その一人に権限と負担を集中させ、他の相続人との間に新たな紛争の火種を生むリスクを孕んでいます。遺言書を作成する真の目的が「円満な相続の実現」と「争族の防止」であるならば、作成段階から中立的な専門家である弁護士を遺言執行者に指定しておくことが確実な選択です。これは、ご自身の死後、相続手続きという重荷から家族を解放し、家族間の無用な争いを防ぐための、最後の配慮と言えるでしょう。遺言執行者の指定でお悩みの方、あるいは執行者に指定されてお困りの方は、ぜひ専門家にご相談ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

遺言書が見つかったら?家庭裁判所の検認手続きと、封印された遺言書の開封

はじめに

ご家族が亡くなられた後、故人様の自宅などを整理している際に、自筆で書かれた遺言書が見つかることがあります。特にそれが「封印」されている場合、ご遺族としては一刻も早く内容を確認したいと思うのが人情です。しかし、ここで焦ってはいけません。法律は、発見された遺言書の取り扱いについて厳格なルールを定めており、そのルールを破ると法的なペナルティを受けるだけでなく、取り返しのつかない家族間の亀裂を生む可能性があります。

本稿では、発見された遺言書(公正証書遺言と法務局保管制度の遺言書を除く)に対して、相続人が最初に行うべき家庭裁判所の「検認」手続きの重要性、具体的な流れ、そして万が一、封印された遺言書を開封してしまった場合の法的リスクと対処法について解説します。

Q&A:遺言書発見時の対応に関するよくある質問

Q1: 押入れから、封筒に入り糊付けされ「封」と書かれた父の遺言書を見つけました。すぐに開封して内容を確認してもよいですか?

いいえ、勝手に開封してはいけません。民法第1004条3項は、「封印のある遺言書は、家庭裁判所において相続人又はその代理人の立会いがなければ、これを開封することができない」と定めています。これは、遺言書の偽造・変造を防ぎ、その真正性を保全するための重要な手続きです。このルールに違反して勝手に開封した場合、他の相続人から「内容を自分に都合よく改ざんしたのではないか」と疑われ、深刻な相続トラブルを招く原因となります。

Q2: 「検認」とは具体的に何をする手続きですか? 検認を受ければ、その遺言書は法的に「有効」だと証明されますか?

「検認」とは、遺言書を発見した時点での「遺言書の形状、加除訂正の状態、日付、署名など、遺言書そのものの物理的な状態」を家庭裁判所が確認し、記録(検認調書)に残す手続きのことです。検認の目的は、その後の偽造・変造を防ぐための「証拠保全」にあります。ここで重要な点は、検認は遺言書の「有効性」を判断する手続きではない、ということです。検認を受けたからといって、裁判所が「この遺言書は法的に有効です」とお墨付きを与えるものではありません。例えば、検認を経た遺言書であっても、作成時に故人が重度の認知症であった場合などは、別途「遺言無効確認訴訟」という裁判でその効力が争われ、無効となる可能性があります。

Q3: 検認手続きをせずに開封してしまった場合、遺言書は無効になりますか? 何か罰則はありますか?

まず、検認を怠ったり、誤って先に開封してしまったりしたからといって、それだけの理由で遺言書が「無効」になるわけではありません。遺言書自体が民法の定める形式要件を満たしていれば、その法的効力は維持されます。しかし、法的なペナルティは存在します。民法第1005条は、正当な理由なく検認手続きを怠ったり、封印された遺言書を家庭裁判所以外で開封したりした者は、「5万円以下の過料」に処せられると定めています。これは行政罰であり、刑事罰(前科)ではありません。しかし、それ以上に深刻な不利益は、他の相続人からの疑念を招き、紛争の火種となることです。

遺言書を発見した場合の義務と手続きの流れ

検認が「不要」な遺言書と「必須」な遺言書

検認が不要な遺言書

- 公正証書遺言

- 法務局の「自筆証書遺言書保管制度」を利用した遺言書

これらは作成・保管の時点で公的にその存在が証明されているため、発見(または証明書を取得)次第、そのまま相続手続きに使用できます。

検認が必須な遺言書

- 自筆証書遺言(自宅保管、貸金庫保管など)

- 秘密証書遺言

これらの遺言書を発見した相続人(または保管者)は、遺言者の死亡を知った後、遅滞なく家庭裁判所に遺言書を提出し、その「検認」を請求する義務があります(民法1004条1項)。

「検認」手続きの具体的な流れ

検認手続きは、一般の方が想像する以上に時間と手間がかかります。

- 家庭裁判所への「検認申立て」

被相続人の最後の住所地を管轄する家庭裁判所に申し立てます。申立書に加え、被相続人の出生から死亡までの連続した全ての戸籍謄本、相続人全員の現在の戸籍謄本など、膨大な書類が必要です。この「相続人全員を確定させるための戸籍収集」が、一般の方にとって最初のハードルとなります。 - 検認期日の調整と通知

申立てが受理されると、裁判所が検認を行う日時(検認期日)を決定し、相続人全員に通知書を郵送します。申立てから期日まで、通常1~2ヶ月程度かかります。 - 検認期日(当日)

申立人は遺言書原本と印鑑を持参し、出頭します。他の相続人は出欠自由です。裁判官が、出席した相続人の面前で、遺言書(封印があればこの場で開封)の状態を確認し、その内容を「検認調書」という公的な記録にまとめます。この場で遺言の有効・無効の議論は行われません。 - 「検認済証明書」の取得

検認終了後、申立人は家庭裁判所に「検認済証明書」の交付を申請します。 - 相続手続きの開始

この「検認済証明書付きの遺言書」が、法務局での不動産登記や、銀行での預金解約など、遺言に基づく相続手続きを行うための正式な書類となります。これがない限り、金融機関や法務局は一切手続きに応じてくれません。

開封してしまった場合のリスクと対処法

前述の通り、法的なペナルティは「5万円以下の過料」であり、遺言自体は無効になりません。しかし、実務上の不利益はそれ以上に深刻です。

- 紛争の誘発

他の相続人から「なぜ勝手に開けたのか。自分に不利な部分を破棄したのではないか」という疑念を持たれ、本来なら争うつもりがなかった相続人との間にも不信感が生じ、深刻な紛争(遺言無効確認訴訟など)に発展するリスクが非常に高まります。一度失われた信頼を回復することは困難です。 - もし開封してしまったら

開封してしまった場合でも、検認の義務がなくなるわけではありません。遺言書をそのままの状態で家庭裁判所に持参し、検認を申し立てる必要があります。その際、いつ、どこで、誰が、どのような経緯で開封してしまったのかを裁判所に対して説明することになります。

弁護士に相談する意義

遺言書の発見は、相続手続きのスタートラインであり、最初の対応が重要です。

- 発見直後の法的なリスク回避

遺言書を発見した直後にご相談いただければ、「開封してはならない」という法的義務と、次に行うべき「検認申立て」について正確なアドバイスを提供し、相続人が知らずに法律違反を犯し、紛争のリスクを負うことを未然に防ぎます。 - 煩雑な「検認申立手続き」の代行

大変な作業である「戸籍収集」から、家庭裁判所への申立書作成・提出までを一括して代理人として行うことができます。ご遺族の負担を軽減します。 - 検認後の相続手続きへのシームレスな移行

検認は相続手続きのスタートラインに過ぎません。検認後の「検認済証明書付き遺言書」に基づき、不動産の相続登記、預貯金の解約・分配といった具体的な相続手続き(遺言執行業務)までサポートできます。

まとめ

公正証書遺言や法務局保管制度の遺言書「以外」の、特に封印された自筆証書遺言を発見した場合、相続人は勝手に開封してはいけません。これは明確な法律上の義務です。遺言書は、発見後速やかに家庭裁判所に提出し、「検認」手続きを経なければ、その後の相続手続きを進めることができません。検認申立てには膨大な戸籍収集が必要となり、一般の方には大きな負担となります。遺言書を発見したら、まず開封する前に法律の専門家にご相談いただき、法的に正しい手続きのサポートを受けることが、無用なペナルティや「争族」を回避する賢明な方法です。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

法務局の自筆証書遺言書保管制度:メリット・デメリットと利用法

はじめに

従来の「自筆証書遺言」には、「①要式不備で無効になりやすい」「②紛失・隠匿・改ざんのリスクがある」「③死後に家庭裁判所の『検認』が必要で相続人の負担が大きい」という三つの大きな弱点がありました。このうち、特に②と③の弱点を解消し、自筆証書遺言を利用しやすくするために、2020年7月10日から新たに開始されたのが「法務局における自筆証書遺言書保管制度」です。

これは、ご自身で作成した自筆証書遺言書を、法務局が原本を画像データと共に安全に長期間保管してくれる制度です。公正証書遺言より費用を抑えつつ、自宅保管のリスクを大幅に軽減できるため、利用が広がっています。しかし、この制度は万能ではなく、その限界を正しく理解しないと、「政府機関に預けたから万全だ」という誤った安心感から、かえって深刻な紛争を招く危険性も孕んでいます。本稿では、この制度の仕組み、メリット、そして制度の限界(デメリット)を明らかにし、どのような人がどう利用すべきかを専門家の視点から解説します。

Q&A:法務局保管制度に関するよくある質問

Q1: 「法務局保管制度」を利用するメリットは何ですか? 家庭裁判所の「検認」は不要になりますか?

はい、メリットの1つは「家庭裁判所の検認が不要になる」ことです。従来の自宅保管の自筆証書遺言は、相続開始後、不動産登記や預金解約に使う前に、必ず家庭裁判所で「検認」手続きを経る必要がありました。これには相続人全員の戸籍収集や裁判所への出頭など、1~2ヶ月の期間と多大な手間がかかりました。この保管制度を利用した遺言書は、公的に保管されることでその真正性が担保されるため、この面倒な検認手続きが一切不要となります。相続人は相続開始後すぐに相続手続きを開始でき、負担が軽減されます。

Q2: 制度を利用する際、法務局は遺言書の内容(法的に有効か、遺留分を侵害していないか)までチェックしてくれますか?

いいえ、「内容」のチェックは一切行いません。これがこの制度の限界であり、最大の注意点です。法務局の職員が行うのは、あくまで民法が定める「形式」のチェックのみです。具体的には、①全文が自書されているか、②日付があるか、③署名があるか、④押印があるか、といった「外形的な要件」の確認だけです。したがって、その遺言書の内容が法的に妥当か、特定の相続人の「遺留分」を侵害していないか、といった「内容」に関するリーガルチェックは一切行われません。内容が原因の相続トラブルを防ぐ力はこの制度にはなく、「法務局に受理されたから内容は万全だ」と考えるのは危険な誤解です。

Q3: 保管制度を利用した遺言書と、公正証書遺言では、紛争予防の確実性に違いはありますか?

はい、大きな違いがあります。共通点は、どちらも「検認」が不要で、「紛失・改ざん」のリスクがないことです。しかし、決定的な違いは二つあります。第一に「内容のチェック」の有無です。公正証書は公証人が「内容」の法的妥当性まで確認・助言しますが、保管制度は「形式」しか見ません。第二に「遺言能力の確認」のレベルです。公正証書は証人2名の立会いのもと公証人が本人の意思能力を確認しますが、保管制度はそこまで厳密な審査はしません。したがって、「作成時に認知症だった」として遺言の有効性が争われるリスクは、公正証書に比べて保管制度の方が高いと言えます。紛争予防の確実性は、依然として公正証書遺言が高いといえます。

保管制度のメリットと限界

この制度が解決すること:三つの大きな利点

- 家庭裁判所の「検認」が一切不要

相続開始後、相続人が直面する最初のハードルであった検認手続きが省略され、相続手続きにかかる時間と労力が削減されます。 - 紛失・隠匿・改ざんリスクの完全な防止

原本が法務局という公的機関で厳重に保管されるため、自宅保管のような物理的なトラブルを完全に防ぐことができます。 - 法務局による「形式」のチェック機能

申請時に法務局職員が外形的な形式要件をチェックするため、「日付の記載漏れ」や「押印忘れ」といった初歩的なミスによる「遺言無効」のリスクを低減できます。

この制度が解決しないこと:重大な限界点

- 遺言の「内容」の有効性までは保証しない

法務局のチェックはあくまで形式面のみです。「財産の記載漏れ」「表現の曖昧さによる解釈の争い」「遺留分を著しく侵害する内容」など、遺言の「内容」に起因する相続トラブルを防ぐ力はありません。 - 遺言能力の有無は厳密に審査されない

申請時に本人確認は行われますが、公正証書遺言の作成手続きと比べ、遺言者の意思能力が厳密に審査されるわけではありません。そのため、相続開始後に遺言無効確認訴訟を起こされるリスクは、公正証-書遺言に比べて高いまま残っています。 - 必ず「本人」が「法務局」に出頭する必要がある

申請は代理人や郵送では認められず、必ず遺言者本人が、事前に予約した上で、管轄の法務局の窓口に出頭する必要があります。すでに入院中の方や、外出が困難な方にとっては、利用のハードルが高いです。

賢い利用法:「弁護士による作成」+「法務局による保管」

この制度の弱点、すなわち「内容を保証しない」という点は、専門家が関与することで補完できます。この制度をDIYのツールとしてではなく、専門家と連携して使うことで、その価値を向上させることができます。

賢明なアプローチは、以下の二段階プロセスです。

- 弁護士に遺言書(案)の作成を依頼する

まず、弁護士に相談し、財産状況や家族関係に基づき、将来の紛争原因となる「内容」の不備(遺留分侵害、曖昧な表現、財産漏れなど)を徹底的に排除した、法的に完璧な遺言書(本文及び財産目録)を作成してもらいます。 - 完成した遺言書を法務局に保管申請する

弁護士が作成した完璧な内容の遺言書を、ご自身で法務局に持ち込み、保管を申請します。

この「ハイブリッドアプローチ」により、「内容の確実性」(弁護士が保証)と、「保管の安全性及び検認不要」(法務局が保証)という、双方のメリットを享受できます。これにより、公正証書遺言に匹敵するほどの高い安全性を、多くの場合、より低い総コストで実現することが可能になります。

この制度の利用を推奨する人

以下の条件に当てはまる方は、この制度のメリットを享受できます。

- 公正証書遺言ほどの費用はかけたくないが、自宅保管の「紛失リスク」や死後の「検認の負担」は確実に避けたい人。

- 遺言の内容が比較的シンプルで、相続人間の関係も円満であり、将来揉める可能性が低いと自信がある人。

- ご自身で法務局の窓口(平日)に出頭できる健康状態・時間的余裕がある人。

逆に、相続財産が多岐にわたる方、相続関係が複雑な方、相続人間で揉める可能性が高い方は、費用がかかっても「内容」まで公証人が関与する「公正証書遺言」を選択すべきです。

まとめ

法務局の自筆証書遺言書保管制度は、「検認不要」と「紛失・改ざん防止」という二つのメリットを持つ、有用な制度です。しかし、この制度はあくまで遺言書を「保管」するものであり、法務局は遺言の「内容」までは一切保証してくれません。内容が原因の「争族」を防ぐことはできません。この制度を最大限に活用する鍵は、それを単独で利用するのではなく、弁護士などの専門家と連携することです。まず弁護士に相談し、法的に完璧な内容の遺言書を作成した上で、その保管先としてこの制度を利用する。それが、安心して遺言を残すための賢明な選択と言えるでしょう。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

無効にならない自筆証書遺言の書き方:厳格な形式要件と失敗例

はじめに

ご自身の財産をご自身の意思通りに残すため、「自筆証書遺言」は最も手軽な手段です。費用もかからず、誰にも知られずに作成できるため、多くの方がこの方式を検討されます。しかし、その手軽さとは裏腹に、自筆証-書遺言は民法第968条で定められた非常に厳格な「要式(ルール)」に従って作成しなければなりません。良かれと思って書いた遺言書が、日付の記載ミスや押印の漏れといった、わずかな形式不備によって、法的に「全て無効」となってしまうケースもあり得ます。

遺言が無効になれば、故人様の最後の意思は法的に存在しなかったことになり、結局は相続人全員による遺産分割協議が必要となります。これが、かえって「争族」を引き起こす原因ともなり得ます。本稿では、せっかくの想いを無駄にしないため、法的に有効な自筆証書遺言を作成するための要件を、具体的な失敗例とともに解説します。

Q&A:自筆証書遺言の形式に関するよくある質問

Q1: 遺言書をパソコンで作成し、最後に日付と署名を手書きし、実印を押しました。これは有効ですか?

いいえ、その遺言書は原則として「無効」です。自筆証書遺言の要件は、遺言の「全文」を自書(手書き)することです。パソコンやワープロで作成された本文は「自書」の要件を満たしません。たとえ日付や署名部分だけを手書きし、実印を押したとしても、本文がパソコン作成である時点で遺言書全体が無効となります。ただし、2019年の法改正により「財産目録」の部分だけはパソコン作成等が認められましたが、遺言の根幹となる「誰に何を相続させる」という本文は、全文手書きでなければなりません。

Q2: 日付を「令和六年吉日」や「八十歳の誕生日」と書いてしまいました。これだけで無効になりますか?

はい、「吉日」の記載は無効になる可能性が高いです。遺言書の日付は、「作成年月日」を特定できるものでなければなりません。これは、①遺言作成時に遺言者に十分な意思能力があったかを判断する基準時となる、②複数の遺言書が見つかった場合にどちらが最新かを判断する、という二つの重要な意味があるからです。「●年吉日」は、その月のどの日か特定できないため、日付の特定を欠くものとして無効と判断した裁判例があります。「八十歳の誕生日」も、生年月日と計算すれば特定は可能ですが、無用な紛争を招くため避けるべきです。「令和六年六月一日」のように、誰が見ても一日を特定できる形で記載してください。

Q3: 押印は実印でなければダメですか? 認印や指印(拇印)では無効でしょうか?

法律上、押印は「実印」であることまでは要求されていません。したがって、「認印(三文判)」であっても法律上は有効です。さらに、最高裁判所の判例では、本人の同一性が確認でき、遺言者の意思が明確であれば「指印(拇印)」であっても有効としたものがあります。ただし、これはあくまで「法律上ただちに無効とはならない」というだけであり、実務上は全く推奨されません。認印や指印は、偽造が容易である(または偽造を疑われやすい)ため、「本当に本人が押したものか」を巡って相続トラブルになる原因となります。紛争を予防するという遺言書の本来の目的を達するため、押印は必ず「実印」を使用し、可能であれば印鑑証明書を遺言書と一緒に保管しておくことを推奨します。

厳守すべき四つの絶対的要件

以下の四つは、民法第968条が定める、どれか一つでも欠けると遺言全体が無効となる絶対的なルールです。

要件1:全文の自書(手書き)

遺言書の本文(「〇〇に相続させる」等)、日付、氏名のすべてを、遺言者本人が「手書き」する必要があります。

無効となる失敗例

- パソコン(Word)やタイプライターで作成した本文。

- 他人に代筆してもらったもの(たとえ遺言者の意思通りでも無効)。

- テープレコーダーやビデオによる遺言(法的な遺言の方式として認められていない)。

法改正による重要例外:財産目録

2019年の法改正により、遺言本文とは別の「財産目録」に限っては、パソコン作成や、通帳のコピー、不動産の登記事項証明書のコピーなどを添付する形で代用することが認められました。これは、財産が多い場合の作成負担を軽減するための措置です。

注意点

この緩和措置を利用する場合、添付する財産目録の「全てのページ」(コピーの全頁含む)に、遺言者本人が「署名」かつ「押印」しなければなりません。1ページでも署名・押印漏れがあれば、そのページの財産指定は無効となるため、細心の注意が必要です。この「簡略化」は、新たな「落とし穴」を生んだとも言え、正確な知識なしに利用するのは危険です。

要件2:日付の自書

遺言書を作成した「年月日」を、社会通念上、明確に特定できる形で自書する必要があります。

無効となる失敗例

- 日付の記載が一切ない。

- 「令和六年吉日」など、日付が特定できない記載。

- 「令和六年六月」までで、「日」の記載がないもの。

要件3:氏名の自書(署名)

遺言者本人であることを特定するため、氏名を自書します。戸籍上の氏名をフルネームで正確に記載するのが安全です。通称や屋号でも本人と明確に特定できれば有効とした判例もありますが、無用な争いを避けるため、戸籍上の氏名を記載してください。

要件4:押印

遺言者の最終的な意思確認の証として、押印が必要です。通常は署名の下または横に押します。前述の通り、法律上は認印や指印でもただちに無効とはなりませんが、紛争予防の観点からは「実印」での押印が必須と考えるべきです。

失敗例

押印を忘れたもの(自書・日付・署名が完璧でも、押印がないだけで無効)。

その他、無効やトラブルの原因となるケース

上記の四要件以外にも、以下の点で遺言書が無効となったり、深刻なトラブルの原因となったりします。

- 加除訂正(修正)の方式違反

自筆証書遺言の内容を修正する場合、民法は極めて厳格な方式を定めています。①変更箇所を指示し、②変更した旨を付記して、③その付記箇所に「署名」し、かつ、④その「変更箇所」自体にも「押印」する必要があります。このルールは非常に複雑で間違いやすいため、実務上は、少しでも間違えたら全文を書き直す方が安全です。 - 共同遺言の禁止

夫婦が仲睦まじく、「二人で一緒に」1枚の紙に遺言を書くこと(例:夫婦連名での遺言書)は、民法第975条で固く禁止されており、絶対的に無効となります。遺言は、各人の最終意思の自由を保障するため、必ず「一人につき一通」で、単独で作成しなければなりません。 - 内容の曖昧さ・財産の記載漏れ

形式を満たしていても、「内容」が曖昧であればトラブルになります。例えば「自宅は妻に、預金は長男に」だけでは、他の財産(株式、車、負債など)をどうするのか記載がなく、その部分について別途、遺産分割協議が必要となり、紛争の火種となります。「その他の財産一切は〇〇に相続させる」といった包括的な記載や、全ての財産を網羅する記載が必要です。 - 遺言能力の欠如

形式が完璧でも、その遺言書を作成した当時、遺言者に認知症が進んでいるなど、遺言の内容を理解し判断する能力(遺言能力)がなかったと認められた場合、その遺言書は「無効」となります。これは自筆証書遺言が争われやすいポイントの一つです。

弁護士に相談する意義

自筆証書遺言は、ご自身だけで作成できる反面、上記のような無数の「無効となる罠」が潜んでいます。

- 厳格な要式のリーガルチェック

弁護士は、作成された遺言書(案)が民法の厳格な形式要件を完璧に満たしているかを法的にチェックします。致命的なミスによる無効リスクをゼロにすることができます。 - 法改正への正確な対応サポート

法改正で緩和された「財産目録」の添付方式についても、弁護士は正確に対応します。「全ページへの署名・押印」という新たな要件を確実に満たすよう指導・確認し、財産目録部分だけが無効になるリスクを防ぎます。 - 「内容」に起因する紛争予防コンサルティング

弁護士の重要な役割は、形式チェック以上に「内容」のチェックです。財産の記載漏れがないか、表現が曖昧でないか、そして「遺留分」を侵害していないか(侵害している場合、どう対策すべきか)を法的に分析し、アドバイスします。

まとめ

自筆証書遺言は、手軽で費用がかからない反面、法律が定める厳格な要件が数多く存在する、法的に「無効」になりやすい危険な方式です。「全文自書」「明確な日付」「氏名」「押印」の四要件は欠かせません。一つでも欠けば、故人様の最後の意思は法的に存在しなかったことになります。ご自身で作成された場合でも、その遺言書が法的に有効か、そして将来の「争族」の火種にならないか、必ず法律の専門家によるリーガルチェックを受けることを推奨いたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

自筆証書遺言・公正証書遺言・法務局保管制度の徹底比較

はじめに

ご自身の財産を、ご自身の意思通りに残されたご家族へ承継させたいと願う時、最も有効な法的手段が「遺言書」の作成です。法的に有効な遺言書は、相続人間の無用な争い、いわゆる「争族」を防ぐための、最も強力な対策となります。しかし、遺言書は民法で厳格に形式が定められており、その形式を一つでも誤ると、せっかくの遺言が無効になってしまうという重大なリスクを伴います。

現在、実務で主に利用される遺言の方式は、「自筆証書遺言」と「公正証書遺言」の二つです。さらに、2020年の法改正により、自筆証書遺言の弱点を補う「法務局における自筆証書遺言書保管制度」が開始され、選択肢は三つに整理されました。これらは単なる二者択一ではなく、確実性と費用のバランスに応じた三段階の選択肢と捉えるべきです。本稿では、これら三つの方式のメリット・デメリット、作成費用、そして法的な確実性や死後の手続きの違いについて、専門家の視点から比較・解説します。

Q&A:遺言方式に関するよくある質問

Q1: 一番簡単で費用がかからない遺言書の作り方は何ですか?

最も手軽で費用がかからないのは、「自筆証書遺言」をご自身で作成し、ご自宅で保管する方法です。紙とペン、印鑑さえあれば、今すぐにでも作成可能で、費用は一切かかりません。しかし、この方法は「手軽」である反面、法律が定める厳格な要件(全文自書、日付、押印など)を満たさず「無効」になるリスク、死後に発見されないリスク、他者に改ざん・隠匿されるリスクなど、最も危険性が高い方式でもあります。手軽さとリスクは表裏一体であり、いわば法的な保険をかけずにいる状態とご理解ください。

Q2: 公正証書遺言は費用が高いと聞きますが、それに見合うだけの法的なメリットはありますか?

はい、費用を上回る大きなメリットがあります。公正証書遺言の価値は、「法的な確実性(無効になるリスクがほぼゼロ)」と「死後の手続きの迅速性(検認が不要)」の二点に集約されます。公証人という法律の専門家が作成に関与するため、形式不備で無効になるリスクが軽減できます。また、原本が公証役場に保管されるため、紛失・改ざんの恐れもありません。さらに、相続開始後、自筆証書遺言では必須となる家庭裁判所の「検認」手続きが不要なため、相続人は迅速に預金解約や不動産登記などの相続手続きを開始できます。相続財産が多い方や、相続人間で揉める可能性がある方にとって、将来の紛争を予防するための「保険」として公正証書遺言を選択する価値は十分にあります。これは単なる「費用」ではなく、ご家族の将来の平穏を守るための「投資」と考えるべきです。

Q3: 自筆証書遺言を法務局で保管する制度を使えば、公正証書遺言と全く同じ効果になりますか?

いいえ、全く同じ効果にはなりません。共通点もありますが、決定的な違いが存在します。「法務局の自筆証書遺言書保管制度」を利用するメリットは、①原本を法務局が保管するため紛失・改ざんリスクがなく、②死後の「検認」が不要になる点です。この二点においては公正証書遺言と近い効果が得られます。しかし、決定的な違いは「遺言の内容の有効性」を保証してくれるかどうかです。公正証書遺言は、公証人が内容の法的妥当性(遺留分への配慮や解釈の曖昧さなど)まで確認し、本人の意思能力も確認して作成します。一方、法務局の保管制度は、あくまで「形式(日付があるか、押印があるか等)」の外形的なチェックのみで、遺言の「内容」に関するリーガルチェックは一切行いません。したがって、内容が原因の相続トラブルを防ぐ力や、遺言能力を巡る争いを防ぐ力は、公正証書遺言の方が強力です。

遺言方式の比較分析:確実性の三段階モデル

遺言の方式を「確実性」「費用」「手間」「死後の手続き」の観点から、三段階のモデルで比較検討します。

第一段階:自筆証書遺言(自宅保管)- 高リスク

民法が定める最も基本的な方式です。遺言者が、遺言の本文全文、日付、および氏名をすべて「自書(手書き)」し、これに「押印」することで成立します。

メリット

- 費用が不要

紙とペン、印鑑があれば作成でき、公的な手数料は一切かかりません。 - 手軽さ・秘密の保持

いつでも、どこでも、誰にも知られずに一人で作成・修正が可能です。

デメリット

- 要式不備による無効リスク

法律の要件は厳格です。「全文自書」の原則(財産目録を除く)、「日付」の記載(「令和〇年吉日」は無効)、「押印」の欠如など、要件を欠けば遺言全体が無効となります。 - 紛失・発見されないリスク

保管場所を忘れたり、死後に相続人が発見できなかったりするリスクがあります。 - 隠匿・改ざんのリスク

自分に不利な内容を発見した相続人によって、隠されたり、破棄・改ざんされたりする危険性が伴います。 - 内容の不備による紛争リスク

専門家が関与しないため、「財産の記載漏れ」や「曖昧な表現」が原因で、遺言の解釈を巡って相続人間で新たな争いを生むことがあります。 - 家庭裁判所の「検認」が必要

相続開始後、この遺言書を使って相続手続きを行うには、家庭裁判所の「検認」を経なければならず、手続き完了までに1~2ヶ月の時間がかかり、相続人の大きな負担となります。

第二段階:自筆証書遺言(法務局保管制度利用)- 中リスク

ご自身で作成した自筆証書遺言を法務局に預ける制度です。自宅保管のリスクの多くを解消できます。

メリット

- 検認が不要

相続開始後の相続人の手続き負担が大幅に軽減されます。 - 紛失・改ざんの防止

原本が公的機関に保管されるため、物理的な安全性が確保されます。 - 形式チェック機能

申請時に法務局が外形的な形式要件をチェックするため、初歩的なミスによる無効リスクを低減できます。 - 費用が比較的安価

申請手数料は一件3,900円と、公正証書遺言に比べて低コストです。

デメリット(残存するリスク)

- 内容の有効性は保証されない

法務局は形式しか確認しません。遺留分侵害や曖昧な表現など、「内容」に起因する紛争を防ぐ力はありません。これが最大の限界点です。 - 遺言能力の証明力が弱い

公証人と証人が立ち会う公正証書遺言に比べ、「作成時に認知症だった」などと遺言能力を争われた場合のリスクは残ります。

第三段階:公正証書遺言 – 低リスク

遺言者が公証役場に出向き、証人2名以上の立会いのもと、公証人に遺言の内容を伝えて作成してもらう方式です。

メリット

- 無効になるリスクがほぼゼロ(最大のメリット)

法律のプロである公証人が作成するため、形式不備で無効になることはまずありません。 - 原本保管による安全性

原本が公証役場に保管され、紛失・隠匿・改ざんのリスクは排除されます。 - 検認が不要

相続人は、相続開始後すぐに手続きに着手できます。 - 内容の明確性と紛争予防効果

公証人が遺言者の意思を法的に整理し、明確な文章に落とし込みます。遺留分など内容面でのアドバイスも受けられるため、解釈を巡る争いを未然に防ぐ効果が高いです。 - 遺言能力の証明力が強い

公証人と証人が本人の意思能力を確認するプロセスを経るため、後日その有効性が争われにくいです。

デメリット

- 作成費用がかかる

財産額に応じて数万円から数十万円の公証人手数料が必要です。 - 証人が2名必要

守秘義務のある証人を探す必要があります(公証役場での紹介も可能)。 - 作成に手間がかかる

公証役場との打ち合わせや必要書類の収集など、準備に一定の時間が必要です。

三方式の徹底比較表

| 比較項目 | 自筆証書遺言(自宅保管) | 自筆証書遺言(法務局保管) | 公正証書遺言 |

| 法的確実性(形式) | 低い | 高い | 極めて高い |

| 内容の適法性チェック | なし | なし | あり |

| 安全性(紛失・改ざん) | 低い | 高い | 高い |

| 死後の手続き(検認) | 必須(煩雑) | 不要(迅速) | 不要(迅速) |

| 遺言能力の証明力 | 弱い | 弱い | 強い |

| 作成費用 | 無料 | 低額(3,900円) | 有料(財産額に応じる) |

| 作成の手間 | 容易 | やや煩雑(法務局へ出頭) | 煩雑(書類収集、調整等) |

| 秘密保持 | 完全に保持可能 | 公務員は内容を知る | 公証人と証人は内容を知る |

結論:どの方式を選ぶべきか

遺言書を作成する目的が、単に意思を残すことだけでなく、「残された家族の負担を減らし、争いを防ぐこと」にあるならば、選択はより明確になります。以下のいずれかに当てはまる方は、初期費用をかけたとしても、将来の紛争予防という投資として「公正証書遺言」を作成することを推奨します。

- 相続財産が不動産を含んでいたり、金融資産が数千万円以上ある方

- 相続人の間で不仲や対立があり、将来揉める可能性が高い方

- 特定の相続人(例:介護を尽くしてくれた子の配偶者)に法定相続分以上の財産を渡したい方

- 相続人以外の人(内縁の配偶者、お世話になった知人など)に財産を遺贈したい方

- 相続人に行方不明者や意思能力に不安がある方がいる場合

逆に、財産がごくわずかで、相続人も円満、内容もシンプルな場合には、自筆証書遺言(法務局保管制度の利用を推奨)でも対応可能かもしれません。

弁護士に相談する意義

遺言書の作成は、単なる形式の問題ではなく、「法的に有効」かつ「将来の紛争を防ぐ」内容であることが重要です。

- 最適な遺言方式のコンサルティング

弁護士は、ご相談者様の財産状況、ご家族関係、実現したい希望を詳細にヒアリングし、三つの方式の中からどれが最適かを法的に判断し、アドバイスします。 - 紛争を予防する「遺言内容(案)」の作成

弁護士の最大の役割は、形式を整えること以上に、「内容」を詰めることです。財産の記載漏れを防ぎ、遺留分を侵害していないか、遺言執行者を誰にするかなど、将来起こりうる全ての紛争の火種を想定し、それを潰すための法的に万全な遺言(案)を作成します。 - 公正証書遺言作成のトータルサポート

公正証書遺言を選択された場合、弁護士が代理人として公証役場との事前調整、必要書類の収集、証人への就任まで、煩雑な手続きをお任せいただけます。

まとめ

遺言書は、ご家族への最後のメッセージであると同時に、法的な効力を持つ重要な法律文書です。自筆証書遺言の手軽さは、無効・紛失・改ざん・検認の負担といった深刻なデメリットと表裏一体です。「公正証書遺言」は、作成時に費用と手間がかかりますが、その「確実性」と「死後の手続きの迅速性」は、残されたご家族の負担を軽減し、「争族」を防ぐための優れた投資となります。どの方式を選ぶにせよ、その「内容」に法的な不備や紛争の火種がないか、作成前に一度、法律の専門家にご相談ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

« Older Entries Newer Entries »