Archive for the ‘コラム’ Category

法務局の自筆証書遺言書保管制度:メリット・デメリットと利用法

はじめに

従来の「自筆証書遺言」には、「①要式不備で無効になりやすい」「②紛失・隠匿・改ざんのリスクがある」「③死後に家庭裁判所の『検認』が必要で相続人の負担が大きい」という三つの大きな弱点がありました。このうち、特に②と③の弱点を解消し、自筆証書遺言を利用しやすくするために、2020年7月10日から新たに開始されたのが「法務局における自筆証書遺言書保管制度」です。

これは、ご自身で作成した自筆証書遺言書を、法務局が原本を画像データと共に安全に長期間保管してくれる制度です。公正証書遺言より費用を抑えつつ、自宅保管のリスクを大幅に軽減できるため、利用が広がっています。しかし、この制度は万能ではなく、その限界を正しく理解しないと、「政府機関に預けたから万全だ」という誤った安心感から、かえって深刻な紛争を招く危険性も孕んでいます。本稿では、この制度の仕組み、メリット、そして制度の限界(デメリット)を明らかにし、どのような人がどう利用すべきかを専門家の視点から解説します。

Q&A:法務局保管制度に関するよくある質問

Q1: 「法務局保管制度」を利用するメリットは何ですか? 家庭裁判所の「検認」は不要になりますか?

はい、メリットの1つは「家庭裁判所の検認が不要になる」ことです。従来の自宅保管の自筆証書遺言は、相続開始後、不動産登記や預金解約に使う前に、必ず家庭裁判所で「検認」手続きを経る必要がありました。これには相続人全員の戸籍収集や裁判所への出頭など、1~2ヶ月の期間と多大な手間がかかりました。この保管制度を利用した遺言書は、公的に保管されることでその真正性が担保されるため、この面倒な検認手続きが一切不要となります。相続人は相続開始後すぐに相続手続きを開始でき、負担が軽減されます。

Q2: 制度を利用する際、法務局は遺言書の内容(法的に有効か、遺留分を侵害していないか)までチェックしてくれますか?

いいえ、「内容」のチェックは一切行いません。これがこの制度の限界であり、最大の注意点です。法務局の職員が行うのは、あくまで民法が定める「形式」のチェックのみです。具体的には、①全文が自書されているか、②日付があるか、③署名があるか、④押印があるか、といった「外形的な要件」の確認だけです。したがって、その遺言書の内容が法的に妥当か、特定の相続人の「遺留分」を侵害していないか、といった「内容」に関するリーガルチェックは一切行われません。内容が原因の相続トラブルを防ぐ力はこの制度にはなく、「法務局に受理されたから内容は万全だ」と考えるのは危険な誤解です。

Q3: 保管制度を利用した遺言書と、公正証書遺言では、紛争予防の確実性に違いはありますか?

はい、大きな違いがあります。共通点は、どちらも「検認」が不要で、「紛失・改ざん」のリスクがないことです。しかし、決定的な違いは二つあります。第一に「内容のチェック」の有無です。公正証書は公証人が「内容」の法的妥当性まで確認・助言しますが、保管制度は「形式」しか見ません。第二に「遺言能力の確認」のレベルです。公正証書は証人2名の立会いのもと公証人が本人の意思能力を確認しますが、保管制度はそこまで厳密な審査はしません。したがって、「作成時に認知症だった」として遺言の有効性が争われるリスクは、公正証書に比べて保管制度の方が高いと言えます。紛争予防の確実性は、依然として公正証書遺言が高いといえます。

保管制度のメリットと限界

この制度が解決すること:三つの大きな利点

- 家庭裁判所の「検認」が一切不要

相続開始後、相続人が直面する最初のハードルであった検認手続きが省略され、相続手続きにかかる時間と労力が削減されます。 - 紛失・隠匿・改ざんリスクの完全な防止

原本が法務局という公的機関で厳重に保管されるため、自宅保管のような物理的なトラブルを完全に防ぐことができます。 - 法務局による「形式」のチェック機能

申請時に法務局職員が外形的な形式要件をチェックするため、「日付の記載漏れ」や「押印忘れ」といった初歩的なミスによる「遺言無効」のリスクを低減できます。

この制度が解決しないこと:重大な限界点

- 遺言の「内容」の有効性までは保証しない

法務局のチェックはあくまで形式面のみです。「財産の記載漏れ」「表現の曖昧さによる解釈の争い」「遺留分を著しく侵害する内容」など、遺言の「内容」に起因する相続トラブルを防ぐ力はありません。 - 遺言能力の有無は厳密に審査されない

申請時に本人確認は行われますが、公正証書遺言の作成手続きと比べ、遺言者の意思能力が厳密に審査されるわけではありません。そのため、相続開始後に遺言無効確認訴訟を起こされるリスクは、公正証-書遺言に比べて高いまま残っています。 - 必ず「本人」が「法務局」に出頭する必要がある

申請は代理人や郵送では認められず、必ず遺言者本人が、事前に予約した上で、管轄の法務局の窓口に出頭する必要があります。すでに入院中の方や、外出が困難な方にとっては、利用のハードルが高いです。

賢い利用法:「弁護士による作成」+「法務局による保管」

この制度の弱点、すなわち「内容を保証しない」という点は、専門家が関与することで補完できます。この制度をDIYのツールとしてではなく、専門家と連携して使うことで、その価値を向上させることができます。

賢明なアプローチは、以下の二段階プロセスです。

- 弁護士に遺言書(案)の作成を依頼する

まず、弁護士に相談し、財産状況や家族関係に基づき、将来の紛争原因となる「内容」の不備(遺留分侵害、曖昧な表現、財産漏れなど)を徹底的に排除した、法的に完璧な遺言書(本文及び財産目録)を作成してもらいます。 - 完成した遺言書を法務局に保管申請する

弁護士が作成した完璧な内容の遺言書を、ご自身で法務局に持ち込み、保管を申請します。

この「ハイブリッドアプローチ」により、「内容の確実性」(弁護士が保証)と、「保管の安全性及び検認不要」(法務局が保証)という、双方のメリットを享受できます。これにより、公正証書遺言に匹敵するほどの高い安全性を、多くの場合、より低い総コストで実現することが可能になります。

この制度の利用を推奨する人

以下の条件に当てはまる方は、この制度のメリットを享受できます。

- 公正証書遺言ほどの費用はかけたくないが、自宅保管の「紛失リスク」や死後の「検認の負担」は確実に避けたい人。

- 遺言の内容が比較的シンプルで、相続人間の関係も円満であり、将来揉める可能性が低いと自信がある人。

- ご自身で法務局の窓口(平日)に出頭できる健康状態・時間的余裕がある人。

逆に、相続財産が多岐にわたる方、相続関係が複雑な方、相続人間で揉める可能性が高い方は、費用がかかっても「内容」まで公証人が関与する「公正証書遺言」を選択すべきです。

まとめ

法務局の自筆証書遺言書保管制度は、「検認不要」と「紛失・改ざん防止」という二つのメリットを持つ、有用な制度です。しかし、この制度はあくまで遺言書を「保管」するものであり、法務局は遺言の「内容」までは一切保証してくれません。内容が原因の「争族」を防ぐことはできません。この制度を最大限に活用する鍵は、それを単独で利用するのではなく、弁護士などの専門家と連携することです。まず弁護士に相談し、法的に完璧な内容の遺言書を作成した上で、その保管先としてこの制度を利用する。それが、安心して遺言を残すための賢明な選択と言えるでしょう。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

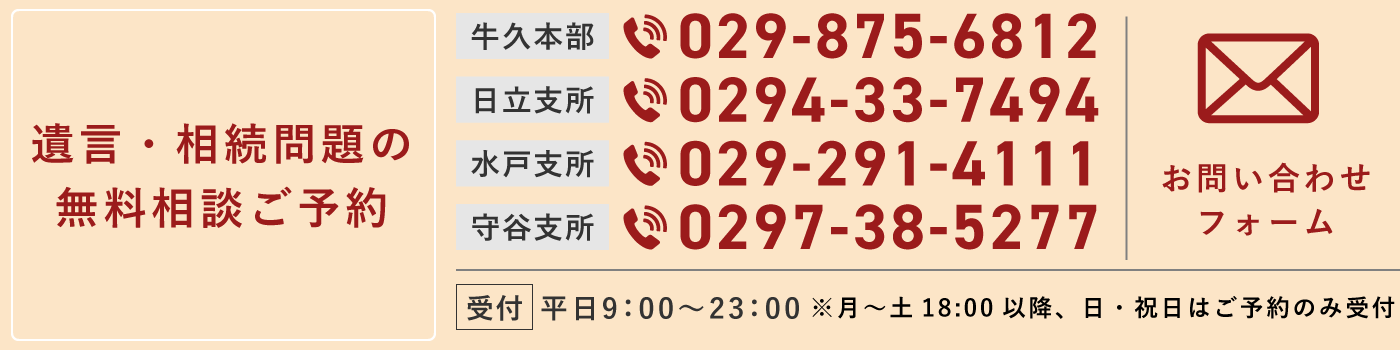

初回無料|お問い合わせはお気軽に

無効にならない自筆証書遺言の書き方:厳格な形式要件と失敗例

はじめに

ご自身の財産をご自身の意思通りに残すため、「自筆証書遺言」は最も手軽な手段です。費用もかからず、誰にも知られずに作成できるため、多くの方がこの方式を検討されます。しかし、その手軽さとは裏腹に、自筆証-書遺言は民法第968条で定められた非常に厳格な「要式(ルール)」に従って作成しなければなりません。良かれと思って書いた遺言書が、日付の記載ミスや押印の漏れといった、わずかな形式不備によって、法的に「全て無効」となってしまうケースもあり得ます。

遺言が無効になれば、故人様の最後の意思は法的に存在しなかったことになり、結局は相続人全員による遺産分割協議が必要となります。これが、かえって「争族」を引き起こす原因ともなり得ます。本稿では、せっかくの想いを無駄にしないため、法的に有効な自筆証書遺言を作成するための要件を、具体的な失敗例とともに解説します。

Q&A:自筆証書遺言の形式に関するよくある質問

Q1: 遺言書をパソコンで作成し、最後に日付と署名を手書きし、実印を押しました。これは有効ですか?

いいえ、その遺言書は原則として「無効」です。自筆証書遺言の要件は、遺言の「全文」を自書(手書き)することです。パソコンやワープロで作成された本文は「自書」の要件を満たしません。たとえ日付や署名部分だけを手書きし、実印を押したとしても、本文がパソコン作成である時点で遺言書全体が無効となります。ただし、2019年の法改正により「財産目録」の部分だけはパソコン作成等が認められましたが、遺言の根幹となる「誰に何を相続させる」という本文は、全文手書きでなければなりません。

Q2: 日付を「令和六年吉日」や「八十歳の誕生日」と書いてしまいました。これだけで無効になりますか?

はい、「吉日」の記載は無効になる可能性が高いです。遺言書の日付は、「作成年月日」を特定できるものでなければなりません。これは、①遺言作成時に遺言者に十分な意思能力があったかを判断する基準時となる、②複数の遺言書が見つかった場合にどちらが最新かを判断する、という二つの重要な意味があるからです。「●年吉日」は、その月のどの日か特定できないため、日付の特定を欠くものとして無効と判断した裁判例があります。「八十歳の誕生日」も、生年月日と計算すれば特定は可能ですが、無用な紛争を招くため避けるべきです。「令和六年六月一日」のように、誰が見ても一日を特定できる形で記載してください。

Q3: 押印は実印でなければダメですか? 認印や指印(拇印)では無効でしょうか?

法律上、押印は「実印」であることまでは要求されていません。したがって、「認印(三文判)」であっても法律上は有効です。さらに、最高裁判所の判例では、本人の同一性が確認でき、遺言者の意思が明確であれば「指印(拇印)」であっても有効としたものがあります。ただし、これはあくまで「法律上ただちに無効とはならない」というだけであり、実務上は全く推奨されません。認印や指印は、偽造が容易である(または偽造を疑われやすい)ため、「本当に本人が押したものか」を巡って相続トラブルになる原因となります。紛争を予防するという遺言書の本来の目的を達するため、押印は必ず「実印」を使用し、可能であれば印鑑証明書を遺言書と一緒に保管しておくことを推奨します。

厳守すべき四つの絶対的要件

以下の四つは、民法第968条が定める、どれか一つでも欠けると遺言全体が無効となる絶対的なルールです。

要件1:全文の自書(手書き)

遺言書の本文(「〇〇に相続させる」等)、日付、氏名のすべてを、遺言者本人が「手書き」する必要があります。

無効となる失敗例

- パソコン(Word)やタイプライターで作成した本文。

- 他人に代筆してもらったもの(たとえ遺言者の意思通りでも無効)。

- テープレコーダーやビデオによる遺言(法的な遺言の方式として認められていない)。

法改正による重要例外:財産目録

2019年の法改正により、遺言本文とは別の「財産目録」に限っては、パソコン作成や、通帳のコピー、不動産の登記事項証明書のコピーなどを添付する形で代用することが認められました。これは、財産が多い場合の作成負担を軽減するための措置です。

注意点

この緩和措置を利用する場合、添付する財産目録の「全てのページ」(コピーの全頁含む)に、遺言者本人が「署名」かつ「押印」しなければなりません。1ページでも署名・押印漏れがあれば、そのページの財産指定は無効となるため、細心の注意が必要です。この「簡略化」は、新たな「落とし穴」を生んだとも言え、正確な知識なしに利用するのは危険です。

要件2:日付の自書

遺言書を作成した「年月日」を、社会通念上、明確に特定できる形で自書する必要があります。

無効となる失敗例

- 日付の記載が一切ない。

- 「令和六年吉日」など、日付が特定できない記載。

- 「令和六年六月」までで、「日」の記載がないもの。

要件3:氏名の自書(署名)

遺言者本人であることを特定するため、氏名を自書します。戸籍上の氏名をフルネームで正確に記載するのが安全です。通称や屋号でも本人と明確に特定できれば有効とした判例もありますが、無用な争いを避けるため、戸籍上の氏名を記載してください。

要件4:押印

遺言者の最終的な意思確認の証として、押印が必要です。通常は署名の下または横に押します。前述の通り、法律上は認印や指印でもただちに無効とはなりませんが、紛争予防の観点からは「実印」での押印が必須と考えるべきです。

失敗例

押印を忘れたもの(自書・日付・署名が完璧でも、押印がないだけで無効)。

その他、無効やトラブルの原因となるケース

上記の四要件以外にも、以下の点で遺言書が無効となったり、深刻なトラブルの原因となったりします。

- 加除訂正(修正)の方式違反

自筆証書遺言の内容を修正する場合、民法は極めて厳格な方式を定めています。①変更箇所を指示し、②変更した旨を付記して、③その付記箇所に「署名」し、かつ、④その「変更箇所」自体にも「押印」する必要があります。このルールは非常に複雑で間違いやすいため、実務上は、少しでも間違えたら全文を書き直す方が安全です。 - 共同遺言の禁止

夫婦が仲睦まじく、「二人で一緒に」1枚の紙に遺言を書くこと(例:夫婦連名での遺言書)は、民法第975条で固く禁止されており、絶対的に無効となります。遺言は、各人の最終意思の自由を保障するため、必ず「一人につき一通」で、単独で作成しなければなりません。 - 内容の曖昧さ・財産の記載漏れ

形式を満たしていても、「内容」が曖昧であればトラブルになります。例えば「自宅は妻に、預金は長男に」だけでは、他の財産(株式、車、負債など)をどうするのか記載がなく、その部分について別途、遺産分割協議が必要となり、紛争の火種となります。「その他の財産一切は〇〇に相続させる」といった包括的な記載や、全ての財産を網羅する記載が必要です。 - 遺言能力の欠如

形式が完璧でも、その遺言書を作成した当時、遺言者に認知症が進んでいるなど、遺言の内容を理解し判断する能力(遺言能力)がなかったと認められた場合、その遺言書は「無効」となります。これは自筆証書遺言が争われやすいポイントの一つです。

弁護士に相談する意義

自筆証書遺言は、ご自身だけで作成できる反面、上記のような無数の「無効となる罠」が潜んでいます。

- 厳格な要式のリーガルチェック

弁護士は、作成された遺言書(案)が民法の厳格な形式要件を完璧に満たしているかを法的にチェックします。致命的なミスによる無効リスクをゼロにすることができます。 - 法改正への正確な対応サポート

法改正で緩和された「財産目録」の添付方式についても、弁護士は正確に対応します。「全ページへの署名・押印」という新たな要件を確実に満たすよう指導・確認し、財産目録部分だけが無効になるリスクを防ぎます。 - 「内容」に起因する紛争予防コンサルティング

弁護士の重要な役割は、形式チェック以上に「内容」のチェックです。財産の記載漏れがないか、表現が曖昧でないか、そして「遺留分」を侵害していないか(侵害している場合、どう対策すべきか)を法的に分析し、アドバイスします。

まとめ

自筆証書遺言は、手軽で費用がかからない反面、法律が定める厳格な要件が数多く存在する、法的に「無効」になりやすい危険な方式です。「全文自書」「明確な日付」「氏名」「押印」の四要件は欠かせません。一つでも欠けば、故人様の最後の意思は法的に存在しなかったことになります。ご自身で作成された場合でも、その遺言書が法的に有効か、そして将来の「争族」の火種にならないか、必ず法律の専門家によるリーガルチェックを受けることを推奨いたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

自筆証書遺言・公正証書遺言・法務局保管制度の徹底比較

はじめに

ご自身の財産を、ご自身の意思通りに残されたご家族へ承継させたいと願う時、最も有効な法的手段が「遺言書」の作成です。法的に有効な遺言書は、相続人間の無用な争い、いわゆる「争族」を防ぐための、最も強力な対策となります。しかし、遺言書は民法で厳格に形式が定められており、その形式を一つでも誤ると、せっかくの遺言が無効になってしまうという重大なリスクを伴います。

現在、実務で主に利用される遺言の方式は、「自筆証書遺言」と「公正証書遺言」の二つです。さらに、2020年の法改正により、自筆証書遺言の弱点を補う「法務局における自筆証書遺言書保管制度」が開始され、選択肢は三つに整理されました。これらは単なる二者択一ではなく、確実性と費用のバランスに応じた三段階の選択肢と捉えるべきです。本稿では、これら三つの方式のメリット・デメリット、作成費用、そして法的な確実性や死後の手続きの違いについて、専門家の視点から比較・解説します。

Q&A:遺言方式に関するよくある質問

Q1: 一番簡単で費用がかからない遺言書の作り方は何ですか?

最も手軽で費用がかからないのは、「自筆証書遺言」をご自身で作成し、ご自宅で保管する方法です。紙とペン、印鑑さえあれば、今すぐにでも作成可能で、費用は一切かかりません。しかし、この方法は「手軽」である反面、法律が定める厳格な要件(全文自書、日付、押印など)を満たさず「無効」になるリスク、死後に発見されないリスク、他者に改ざん・隠匿されるリスクなど、最も危険性が高い方式でもあります。手軽さとリスクは表裏一体であり、いわば法的な保険をかけずにいる状態とご理解ください。

Q2: 公正証書遺言は費用が高いと聞きますが、それに見合うだけの法的なメリットはありますか?

はい、費用を上回る大きなメリットがあります。公正証書遺言の価値は、「法的な確実性(無効になるリスクがほぼゼロ)」と「死後の手続きの迅速性(検認が不要)」の二点に集約されます。公証人という法律の専門家が作成に関与するため、形式不備で無効になるリスクが軽減できます。また、原本が公証役場に保管されるため、紛失・改ざんの恐れもありません。さらに、相続開始後、自筆証書遺言では必須となる家庭裁判所の「検認」手続きが不要なため、相続人は迅速に預金解約や不動産登記などの相続手続きを開始できます。相続財産が多い方や、相続人間で揉める可能性がある方にとって、将来の紛争を予防するための「保険」として公正証書遺言を選択する価値は十分にあります。これは単なる「費用」ではなく、ご家族の将来の平穏を守るための「投資」と考えるべきです。

Q3: 自筆証書遺言を法務局で保管する制度を使えば、公正証書遺言と全く同じ効果になりますか?

いいえ、全く同じ効果にはなりません。共通点もありますが、決定的な違いが存在します。「法務局の自筆証書遺言書保管制度」を利用するメリットは、①原本を法務局が保管するため紛失・改ざんリスクがなく、②死後の「検認」が不要になる点です。この二点においては公正証書遺言と近い効果が得られます。しかし、決定的な違いは「遺言の内容の有効性」を保証してくれるかどうかです。公正証書遺言は、公証人が内容の法的妥当性(遺留分への配慮や解釈の曖昧さなど)まで確認し、本人の意思能力も確認して作成します。一方、法務局の保管制度は、あくまで「形式(日付があるか、押印があるか等)」の外形的なチェックのみで、遺言の「内容」に関するリーガルチェックは一切行いません。したがって、内容が原因の相続トラブルを防ぐ力や、遺言能力を巡る争いを防ぐ力は、公正証書遺言の方が強力です。

遺言方式の比較分析:確実性の三段階モデル

遺言の方式を「確実性」「費用」「手間」「死後の手続き」の観点から、三段階のモデルで比較検討します。

第一段階:自筆証書遺言(自宅保管)- 高リスク

民法が定める最も基本的な方式です。遺言者が、遺言の本文全文、日付、および氏名をすべて「自書(手書き)」し、これに「押印」することで成立します。

メリット

- 費用が不要

紙とペン、印鑑があれば作成でき、公的な手数料は一切かかりません。 - 手軽さ・秘密の保持

いつでも、どこでも、誰にも知られずに一人で作成・修正が可能です。

デメリット

- 要式不備による無効リスク

法律の要件は厳格です。「全文自書」の原則(財産目録を除く)、「日付」の記載(「令和〇年吉日」は無効)、「押印」の欠如など、要件を欠けば遺言全体が無効となります。 - 紛失・発見されないリスク

保管場所を忘れたり、死後に相続人が発見できなかったりするリスクがあります。 - 隠匿・改ざんのリスク

自分に不利な内容を発見した相続人によって、隠されたり、破棄・改ざんされたりする危険性が伴います。 - 内容の不備による紛争リスク

専門家が関与しないため、「財産の記載漏れ」や「曖昧な表現」が原因で、遺言の解釈を巡って相続人間で新たな争いを生むことがあります。 - 家庭裁判所の「検認」が必要

相続開始後、この遺言書を使って相続手続きを行うには、家庭裁判所の「検認」を経なければならず、手続き完了までに1~2ヶ月の時間がかかり、相続人の大きな負担となります。

第二段階:自筆証書遺言(法務局保管制度利用)- 中リスク

ご自身で作成した自筆証書遺言を法務局に預ける制度です。自宅保管のリスクの多くを解消できます。

メリット

- 検認が不要

相続開始後の相続人の手続き負担が大幅に軽減されます。 - 紛失・改ざんの防止

原本が公的機関に保管されるため、物理的な安全性が確保されます。 - 形式チェック機能

申請時に法務局が外形的な形式要件をチェックするため、初歩的なミスによる無効リスクを低減できます。 - 費用が比較的安価

申請手数料は一件3,900円と、公正証書遺言に比べて低コストです。

デメリット(残存するリスク)

- 内容の有効性は保証されない

法務局は形式しか確認しません。遺留分侵害や曖昧な表現など、「内容」に起因する紛争を防ぐ力はありません。これが最大の限界点です。 - 遺言能力の証明力が弱い

公証人と証人が立ち会う公正証書遺言に比べ、「作成時に認知症だった」などと遺言能力を争われた場合のリスクは残ります。

第三段階:公正証書遺言 – 低リスク

遺言者が公証役場に出向き、証人2名以上の立会いのもと、公証人に遺言の内容を伝えて作成してもらう方式です。

メリット

- 無効になるリスクがほぼゼロ(最大のメリット)

法律のプロである公証人が作成するため、形式不備で無効になることはまずありません。 - 原本保管による安全性

原本が公証役場に保管され、紛失・隠匿・改ざんのリスクは排除されます。 - 検認が不要

相続人は、相続開始後すぐに手続きに着手できます。 - 内容の明確性と紛争予防効果

公証人が遺言者の意思を法的に整理し、明確な文章に落とし込みます。遺留分など内容面でのアドバイスも受けられるため、解釈を巡る争いを未然に防ぐ効果が高いです。 - 遺言能力の証明力が強い

公証人と証人が本人の意思能力を確認するプロセスを経るため、後日その有効性が争われにくいです。

デメリット

- 作成費用がかかる

財産額に応じて数万円から数十万円の公証人手数料が必要です。 - 証人が2名必要

守秘義務のある証人を探す必要があります(公証役場での紹介も可能)。 - 作成に手間がかかる

公証役場との打ち合わせや必要書類の収集など、準備に一定の時間が必要です。

三方式の徹底比較表

| 比較項目 | 自筆証書遺言(自宅保管) | 自筆証書遺言(法務局保管) | 公正証書遺言 |

| 法的確実性(形式) | 低い | 高い | 極めて高い |

| 内容の適法性チェック | なし | なし | あり |

| 安全性(紛失・改ざん) | 低い | 高い | 高い |

| 死後の手続き(検認) | 必須(煩雑) | 不要(迅速) | 不要(迅速) |

| 遺言能力の証明力 | 弱い | 弱い | 強い |

| 作成費用 | 無料 | 低額(3,900円) | 有料(財産額に応じる) |

| 作成の手間 | 容易 | やや煩雑(法務局へ出頭) | 煩雑(書類収集、調整等) |

| 秘密保持 | 完全に保持可能 | 公務員は内容を知る | 公証人と証人は内容を知る |

結論:どの方式を選ぶべきか

遺言書を作成する目的が、単に意思を残すことだけでなく、「残された家族の負担を減らし、争いを防ぐこと」にあるならば、選択はより明確になります。以下のいずれかに当てはまる方は、初期費用をかけたとしても、将来の紛争予防という投資として「公正証書遺言」を作成することを推奨します。

- 相続財産が不動産を含んでいたり、金融資産が数千万円以上ある方

- 相続人の間で不仲や対立があり、将来揉める可能性が高い方

- 特定の相続人(例:介護を尽くしてくれた子の配偶者)に法定相続分以上の財産を渡したい方

- 相続人以外の人(内縁の配偶者、お世話になった知人など)に財産を遺贈したい方

- 相続人に行方不明者や意思能力に不安がある方がいる場合

逆に、財産がごくわずかで、相続人も円満、内容もシンプルな場合には、自筆証書遺言(法務局保管制度の利用を推奨)でも対応可能かもしれません。

弁護士に相談する意義

遺言書の作成は、単なる形式の問題ではなく、「法的に有効」かつ「将来の紛争を防ぐ」内容であることが重要です。

- 最適な遺言方式のコンサルティング

弁護士は、ご相談者様の財産状況、ご家族関係、実現したい希望を詳細にヒアリングし、三つの方式の中からどれが最適かを法的に判断し、アドバイスします。 - 紛争を予防する「遺言内容(案)」の作成

弁護士の最大の役割は、形式を整えること以上に、「内容」を詰めることです。財産の記載漏れを防ぎ、遺留分を侵害していないか、遺言執行者を誰にするかなど、将来起こりうる全ての紛争の火種を想定し、それを潰すための法的に万全な遺言(案)を作成します。 - 公正証書遺言作成のトータルサポート

公正証書遺言を選択された場合、弁護士が代理人として公証役場との事前調整、必要書類の収集、証人への就任まで、煩雑な手続きをお任せいただけます。

まとめ

遺言書は、ご家族への最後のメッセージであると同時に、法的な効力を持つ重要な法律文書です。自筆証書遺言の手軽さは、無効・紛失・改ざん・検認の負担といった深刻なデメリットと表裏一体です。「公正証書遺言」は、作成時に費用と手間がかかりますが、その「確実性」と「死後の手続きの迅速性」は、残されたご家族の負担を軽減し、「争族」を防ぐための優れた投資となります。どの方式を選ぶにせよ、その「内容」に法的な不備や紛争の火種がないか、作成前に一度、法律の専門家にご相談ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

代襲相続とは? 相続人(子や兄弟)が先に死亡している場合の相続関係と再代襲を弁護士が解説

第1部:はじめに – 「代襲相続」とは何か?

通常の相続では、亡くなった方(被相続人)の子や兄弟姉妹が相続人となります。しかし、本来相続人となるはずだった人が、被相続人よりも先に亡くなっているケースがあります。このような場合に、「先に亡くなった相続人の代わりに、その子供(被相続人から見て孫や甥・姪)が相続権を引き継ぐ」ことを定めた制度が「代襲相続(だいしゅうそうぞく)」です。

代襲相続は、相続関係を複雑にする主要な原因の一つです。相続手続きの前提となる「相続人の確定」作業において、この代襲相続のルールを正確に理解していないと、法的な相続人を見落としてしまう危険性が高まります。相続人を見落としたまま進めた遺産分割協議は法的に無効となり、すべてやり直しという深刻な事態を招きかねません。本稿では、代襲相続が発生する要件、誰が代襲相続人になるのか、そして「再代襲」との違いなど、複雑なルールを解説します。

第2部:代襲相続が発生する二つのパターン

代襲相続が発生するのは、相続順位において「第1順位(子)」または「第3順位(兄弟姉妹)」が相続人となるケースに限られます。この二つのパターンには、決定的な違いがあります。

パターン1:子の代襲相続(孫・ひ孫へ)- 続く世代への承継

被相続人の「子」(第1順位)が相続開始前に死亡している場合、その子の子、すなわち被相続人から見て「孫」が、子の地位を引き継いで代襲相続人となります。

このパターンの最大の特徴は、「再代襲(さいだいしゅう)」が認められている点です。もし、代襲相続人となるべき孫も被相続人より先に死亡していた場合、その孫の子、すなわち被相続人から見て「ひ孫(曽孫)」が再び代襲して相続人となります。この直系卑属(子孫)への代襲は、ひ孫が亡くなっていれば玄孫(げんそん)へと、下の世代が続く限り、際限なく続いていきます。

パターン2:兄弟姉妹の代襲相続(甥・姪へ)- 一代限りの承継

被相続人の「兄弟姉妹」(第3順位)が相続開始前に死亡している場合、その子、すなわち被相続人から見て「甥(おい)・姪(めい)」が、兄弟姉妹の地位を引き継いで代襲相続人となります。

このパターンにおける極めて重要なルールは、再代襲が禁止されていることです。第1順位とは異なり、第3順位の代襲相続は、「甥・姪」までの一代限りと定められています。たとえ、その甥や姪が被相続人より先に亡くなっており、その甥・姪に子供がいたとしても、その子供が再代襲することはありません。

このルールの違いには、明確な法政策上の理由があります。直系卑属への承継は財産を直系の血筋内に留めるものですが、兄弟姉妹の系統で再代襲を無制限に認めると、相続人の範囲が被相続人とは関係の薄い遠縁の親族にまで際限なく拡大し、遺産分割協議が事実上不可能になる事態を防ぐためです。これは、相続手続きの現実的な遂行可能性を考慮した、合理的な制限と言えます。

第3部:代襲相続の発生原因 – 「死亡」だけではない

代襲相続が開始される原因は、本来の相続人が被相続人より「先に死亡」した場合だけではありません。民法は、相続権を失う特定の事由があった場合も、死亡と同様に扱い、代襲相続を発生させると定めています。

- 相続開始以前の死亡: 最も一般的な原因です。

- 相続欠格: 相続人が、被相続人や他の相続人を殺害して刑に処せられたり、遺言書を偽造・破棄したりするなど、相続において著しく不法な行為を行った場合、法律上当然に相続権を剥奪されます。この場合、その相続人は「死亡したもの」とみなされ、その者に子がいれば代襲相続が発生します。

- 相続廃除: 相続人が被相続人に対して重大な虐待や侮辱を行った場合に、被相続人が生前に家庭裁判所に申し立てるか、遺言によって、その相続人の相続権を法的に奪う制度です。廃除が認められた場合も、その相続人は「死亡したもの」とみなされ、代襲相続が発生します。

「相続放棄」は代襲原因にならない

これらと明確に区別しなければならないのが「相続放棄」です。本来の相続人が家庭裁判所で適法に「相続放棄」の手続きをした場合、その相続人は「初めから相続人ではなかった」ものとして扱われます。

「死亡」や「欠格・廃除」は、一度発生した相続権が失われる事由ですが、「相続放棄」はそもそも相続権の発生自体を否定するものです。したがって、相続権が存在しない以上、それを引き継ぐという概念も成り立ちません。結果として、相続放棄をしても代襲相続は一切発生しないのです。例えば、子が相続放棄をしても、その子(孫)が代襲相続することはありません。相続権は、次順位の相続人(被相続人の父母など)へと移っていきます。

第4部:代襲相続人の相続分

代襲相続人は、あくまで「先に亡くなった被代襲者(本来の相続人)の地位と権利を引き継ぐ」だけです。したがって、代襲相続人が受け取る法定相続分は、被代襲者が本来受け取るはずだった相続分と同じです。

代襲相続人が複数いる場合(例:先に亡くなった子に、子が2人いる場合)、その「本来の相続分」を、代襲相続人たちで均等に分け合います。

【事例1:第1順位の代襲】

- 相続人: 妻、長男、先に死亡した次男(次男には子A、子Bの2人がいる)

- 本来の相続分: 妻 1/2、 長男 1/4、 次男 1/4

- 実際の相続分(代襲発生後):

- 妻: 1/2

- 長男: 1/4

- 子A(孫): 1/8 (次男の相続分1/4を2人で等分)

- 子B(孫): 1/8 (同上)

【事例2:第3順位の代襲】

- 相続人: 妻、先に死亡した夫の兄(兄には子Cがいる)、夫の妹

- 本来の相続分: 妻 3/4、 兄 1/8、 妹 1/8

- 実際の相続分(代襲発生後):

- 妻: 3/4

- 子C(甥): 1/8 (兄の相続分1/8をそのまま引き継ぐ)

- 妹: 1/8

第5部:特殊ケースに関するQ&A -「養子」が関わる代襲相続

Q: 養子縁組をした子が、養親より先に死亡した場合、その養子の子(養親から見て孫)は代襲相続できますか?

代襲相続できる場合と、できない場合があります。 結論は、養子の子が「いつ生まれたか」によって決まります。

代襲相続が認められるためには、代襲相続人が「被相続人の直系卑属」であることが法律上の要件です。養子縁組をすると、養子は養親の法律上の子(直系卑属)となります。問題は、その養子の子と養親(被相続人)との関係です。

- 養子縁組をした後に生まれた養子の子: この子は、養親の直系卑属とみなされます。したがって、養子が先に死亡した場合、この子は代襲相続できます。

- 養子縁組をする前に生まれていた養子の子(いわゆる「連れ子」): 養子縁組の効果は、その養子の子には及びません。つまり、養親と養子の子(連れ子)との間には、法律上の血族関係(直系卑属関係)が生じません。そのため、この子は被相続人の直系卑属ではないと判断され、原則として代襲相続はできない、と解されます。

この判断は専門的であり、戸籍を正確に読み解く必要があります。

第6部:まとめ – 代襲相続が相続手続きを格段に難しくする理由

代襲相続が発生すると、相続手続きの難易度は上がります。その理由は主に三つあります。

- 相続人調査の範囲が爆発的に広がる: 被相続人の戸籍だけでなく、先に亡くなった子や兄弟姉妹の出生から死亡までの戸籍もすべて収集し、代襲相続人(孫や甥・姪)を一人残らず特定する必要があり、調査が極めて煩雑になります。

- 面識のない相続人の登場: 調査の結果、被相続人や他の相続人とは全く面識のない甥や姪、あるいは遠方に住む孫などが相続人として判明することが頻繁にあります。

- 交渉の複雑化と感情的な対立: 関係性が希薄な代襲相続人は、被相続人への情的なつながりが薄い分、法律上の権利(法定相続分)を客観的に主張する傾向があります。当事者同士での話し合いは精神的負担が大きく、感情的な対立から紛争に発展しやすくなります。

このような状況では、弁護士が法的な代理人として間に入り、正確な相続関係を確定させた上で、中立的かつ事務的に交渉を進めることが、円満かつ迅速な解決への鍵となります。代襲相続の発生が疑われる場合は、深刻なトラブルに発展する前に、専門家へ相談することが有益です。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

誰が相続人になるのか? 法定相続人の範囲と順位、相続分の計算方法を徹底解説

第1部:はじめに – 相続手続き、すべての土台

ご家族が亡くなられた際、相続手続きの最も基本的かつ重要な第一歩は、「誰が財産を受け取る法的な権利を持っているのか」を確定させることです。この「相続人の確定」は、単なる手続き上の一工程ではありません。これは、その後のすべての手続きの正当性を担保する、絶対に誤ることのできない法的基盤です。

故人が遺言書を残していない場合、相続は民法が定めるルールに従って進められます。民法は、財産を相続できる人(法定相続人)の範囲と優先順位、そして各相続人が受け取れる財産の割合(法定相続分)を明確に定めています。多くの方が「相続人は配偶者と子供だろう」と漠然と考えていますが、家族構成によっては想定外の人物が相続人として登場するケースも少なくありません。

この相続人の確定作業は、単に家族関係を思い出すこととは全く異なります。それは、故人の出生から死亡までの全戸籍謄本を収集・読解し、法的な身分関係を一人残らず洗い出すという、専門的な調査作業です。この過程で、ご遺族が全く知らなかった前妻の子や認知された子、あるいは先に亡くなった兄弟姉妹の子(甥・姪)などが、法的な相続人として判明することがあります。

もし、一人でも法定相続人を見落としたまま遺産分割協議を進めてしまうと、その協議は法的に無効となり、すべてを白紙に戻してやり直さなければなりません。相続人の確定は、相続という家を建てる際の「基礎工事」に他ならず、ここが揺らげば家全体が崩壊する危険性をはらんでいるのです。本稿では、この最重要の基礎知識である法定相続人の範囲と順位、そして具体的な相続分の計算方法について解説します。

第2部:法定相続人の全体像 – 「配偶者」と「血族」という二つの柱

民法が定める法定相続人は、大きく二つのカテゴリーに分類されます。それは「配偶者相続人」と「血族相続人」です。

配偶者相続人 – 常に相続人となる特別な地位

亡くなった方(被相続人)の法律上の配偶者(夫または妻)は、他の相続人の有無や順位にかかわらず、常に相続人となります 1。これは、配偶者が被相続人と生活を共にし、財産の形成・維持に貢献してきたという実態を尊重するための、法的に極めて優遇された地位です。

ただし、ここで重要なのは、あくまで「法律上の」配偶者に限定されるという点です。

- 内縁・事実婚の配偶者

どれだけ長く夫婦同然の生活を送っていても、婚姻届を提出していない内縁関係のパートナーには、法定相続権は一切認められません。財産を遺すためには、生前に遺言書を作成するなどの対策が不可欠です。 - 離婚した元配偶者

すでに離婚が成立している元夫・元妻にも相続権はありません。 - 別居・離婚調停中の配偶者

注意すべきは、たとえ長期間別居していたり、離婚調停が進んでいたりした場合でも、被相続人が亡くなった時点で戸籍上の婚姻関係が続いていれば、その配偶者は完全な相続権を有するという点です。

血族相続人 – 厳格に定められた優先順位

配偶者以外の親族については、相続人になれるかどうかが厳格な「優先順位」によって決まります。先の順位の相続人が一人でもいる場合、後の順位の人は相続人になることはできません。

【第1順位】子及びその代襲相続人

被相続人に子がいる場合、その子が第1順位の相続人となります。この「子」には、法律上、非常に広い範囲が含まれます。

- 実子

現在の婚姻関係にある配偶者との間に生まれた子はもちろん、離婚した元配偶者との間に生まれた子も、親との法律上の親子関係は消滅しないため、同等の相続権を持ちます 5。 - 養子

普通養子・特別養子を問わず、養子は法律上の「子」として実子と全く同じ相続権(第1順位)を持ちます。 - 非嫡出子(認知された子)

婚姻関係にない男女の間に生まれた子であっても、父から法的に「認知」されていれば、相続人となります。かつて非嫡出子の相続分は嫡出子の半分とされていましたが、法改正により、現在では嫡出子と全く同じ相続分が認められています。 - 代襲相続人(孫など)

もし子が被相続人より先に亡くなっている場合、その子に子(被相続人から見て孫)がいれば、その孫が親の地位を引き継いで相続人となります(代襲相続)。これについては後の記事で詳述します。

【第2順位】直系尊属 (父母・祖父母)

第1順位の相続人(子や代襲相続する孫など)が一人もいない場合に限り、第2順位の人が相続人となります。

- 直系尊属とは、父母、祖父母、曽祖父母など、自分より前の世代の直系の血族を指します。

- 相続権は、まず被相続人に最も近い世代である「父母」に与えられます。父母が両方とも健在であれば、二人とも相続人です。

- 父母が既に亡くなっている場合に限り、次の世代である「祖父母」が健在であれば、祖父母が相続人となります。

【第3順位】兄弟姉妹及びその代襲相続人

第1順位(子・孫など)も、第2順位(父母・祖父母など)も一人もいない、という場合に初めて、第3順位である被相続人の兄弟姉妹が相続人となります。

- 半血の兄弟姉妹

父母の一方のみが同じ兄弟姉妹(異母・異父兄弟姉妹)も相続人となります。ただし、その相続分は、父母の双方が同じ兄弟姉妹(全血の兄弟姉妹)の半分と定められています 6。 - 代襲相続人(甥・姪)

兄弟姉妹が被相続人より先に亡くなっている場合、その子(被相続人から見て甥・姪)が代襲相続人となります。

第3部:法定相続分の計算 – 法律が定める「取り分」の目安

法定相続人が確定したら、次に民法が定める各相続人の財産の「取り分(法定相続分)」を計算します。これは、遺産分割協議を行う上での基本的な指針・目安となる割合です。ただし、遺言書がある場合や、相続人全員が合意した場合は、この割合と異なる分け方をすることも可能です。

| 相続人の組み合わせ | 配偶者の相続分 | 血族相続人の相続分 (合計) | 備考 |

| 配偶者 と 子 (第1順位) | 1/2 | 1/2 | 子が複数いる場合は1/2を子の人数で均等に分ける。 |

| 配偶者 と 直系尊属 (第2順位) | 2/3 | 1/3 | 父母が健在なら1/3を均等に分ける。一方が健在ならその一人が全て取得。 |

| 配偶者 と 兄弟姉妹 (第3順位) | 3/4 | 1/4 | 兄弟姉妹が複数いる場合は1/4を人数で均等に分ける。 |

| 配偶者のみ | すべて (1/1) | – | – |

| 子 (第1順位) のみ | – | すべて (1/1) | 子の人数で均等に分ける。 |

| 直系尊属 (第2順位) のみ | – | すべて (1/1) | 父母が健在なら均等に分ける。 |

| 兄弟姉妹 (第3順位) のみ | – | すべて (1/1) | 兄弟姉妹の人数で均等に分ける。 |

【計算例】

- ケース1:相続人が妻、長男、長女の3人

- 妻: 1/2

- 長男: 1/4 (子の取り分1/2を2人で等分)

- 長女: 1/4 (同上)

- ケース2:相続人が妻、夫の父、夫の母の3人(子はいない)

- 妻: 2/3

- 夫の父: 1/6 (直系尊属の取り分1/3を2人で等分)

- 夫の母: 1/6 (同上)

- ケース3:相続人が妻、夫の兄、夫の妹の3人(子も直系尊属もいない)

- 妻: 3/4

- 夫の兄: 1/8 (兄弟姉妹の取り分1/4を2人で等分)

- 夫の妹: 1/8 (同上)

第4部:相続分を修正する特別ルール – 「特別受益」と「寄与分」

法定相続分はあくまで計算上の出発点です。実際の遺産分割では、相続人間の実質的な公平を図るため、この割合を修正するための法的な制度が存在します。それが「特別受益」と「寄与分」です。

特別受益 – 生前贈与は「相続の前渡し」

相続人の中に、被相続人から生前に多額の援助(例:住宅購入資金の贈与、事業資金の援助、高額な学費など)を受けていた人がいる場合、その援助を「相続財産の前渡し」とみなす制度です。計算上、その生前贈与の価額を一旦相続財産に加算した上で(これを「持ち戻し」といいます)、その相続人の取り分から贈与額を差し引くことで、相続人間の公平を保ちます。

寄与分 – 財産への特別な貢献を評価する制度

相続人の中に、被相続人の財産の維持または増加に「特別な貢献」をした人がいる場合、その貢献度を金銭的に評価し、法定相続分に上乗せして財産を取得することが認められる制度です。例えば、長年にわたり無償で親の介護を行い、本来かかるはずだった介護費用(財産の減少)を防いだ場合や、親の事業を無給同然で手伝い財産を増やした場合などが典型例です。

【重要法改正】主張期間の制限 – 10年のタイムリミット

これらの特別受益や寄与分の主張は、かつては期間の制限なく行うことができましたが、これが原因で遺産分割が長期化・複雑化するケースが後を絶ちませんでした。そこで、近年の民法改正により、原則として相続開始から10年を経過すると、これらの主張ができなくなりました。

この改正は、相続を巡る法律関係を早期に安定させ、いつまでも終わらない紛争を防ぐという、法政策上の大きな転換を意味します。これにより、相続人は相続発生後、速やかに権利関係を整理し、遺産分割を進めることが強く求められるようになりました。

第5部:特殊ケースに関するQ&A

Q1: 亡くなった夫には離婚歴があり、前妻との間に子供がいます。会ったこともないのですが、その子供も相続人になりますか?

はい、相続人になります。

父母が離婚しても、法律上の親子関係が消滅することはありません。したがって、前妻との間のお子様は、現在の配偶者や、現在の夫婦の間に生まれたお子様と全く同じ立場の「第1順位の法定相続人」となります。遺産分割協議は、そのお子様も含めた相続人全員で行わなければ法的に無効となります。

Q2: 私たち夫婦には子供がいません。夫が亡くなった場合、夫の財産はすべて妻である私が相続できるのでしょうか?

いいえ、必ずしも全額を相続できるとは限りません。

子がいない場合、相続権は第2順位の直系尊属(夫の父母など)に移ります。もし夫の父母がご健在であれば、相続人は「妻」と「夫の父母」になり、法定相続分は妻が2/3、父母が合計で1/3です。もし父母も祖父母も既に亡くなっている場合は、次に第3順位の兄弟姉妹が相続人となり、法定相続分は妻が3/4、兄弟姉妹が合計で1/4となります。妻が全財産を相続できるのは、第1順位から第3順位までの血族相続人が誰も存在しない場合に限られます。

Q3: 内縁の妻(事実婚)ですが、長年連れ添ってきました。相続権はありますか? また、お腹の中にいる子供(胎児)に相続権はありますか?

まず「内縁の妻」については、残念ながら、法律上の婚姻届を提出していない限り、法定相続権は一切認められていません。財産を遺すには、生前の遺言書作成が必須です。

次に「胎児」についてですが、民法は「胎児は、相続については、既に生まれたものとみなす」と定めています。したがって、父親が亡くなった時点でまだ生まれていなくても、その後、無事に出生すれば、その子は法律上の「子」として第1順位の相続権を持ちます。ただし、この権利は生きて生まれることが条件であり、死産であった場合は、相続権は認められません。これは、胎児の権利能力を、生きて生まれることを条件として認める「停止条件説」という法的な考え方に基づいています。

第6部:まとめ – なぜ専門家による相続人調査が不可欠なのか

相続は「誰が」「どれだけ」相続するのかについて、民法で厳格なルールが定められています。その第一歩は、戸籍を出生まで遡り「相続人を一人残らず確定させる」ことです。この作業を怠ったり、誤ったりすると、すべての手続きが根底から覆ってしまいます。

代襲相続、前妻の子、認知した子など、ご遺族が把握していない相続人が存在する可能性は常にあります。弁護士は、職務上の権限に基づき、被相続人の出生から死亡までの膨大な戸籍謄本を代理で収集し、法的に正確に読み解くことで、相続人を完全に確定させることができます。特に、相続関係が複雑な場合や、面識のない相続人が判明した場合には、専門家が法的な窓口として間に入ることで、冷静かつ円滑に手続きを進めることが可能になります。相続手続きの土台となる相続人調査は、その後の円満な解決のために、重要な業務なのです。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

【相続手続き】故人の銀行口座が凍結された!解除方法と必要書類を弁護士が解説

はじめに

ご家族が亡くなられると、故人が利用していた銀行の預金口座は「凍結」されます。これは、金融機関が相続財産を法的に保護するために行う重要な措置です。口座が凍結されると、入出金や公共料金の引き落としなど、一切の取引ができなくなります。

葬儀費用の支払いや当面の生活費のために、故人の預金を引き出したいと考えていた方にとっては、突然口座が使えなくなり、大変お困りのことと存じます。

故人の口座から預金を引き出す(相続する)ためには、金融機関が定める厳格な手続きを経て、凍結を解除しなければなりません。この手続きは、必要書類が非常に多く、相続人全員の協力が不可欠なため、相続手続きの中でも特に手間がかかり、つまずきやすいポイントの一つです。

本記事では、口座凍結の解除手続きについて、「いつ」「誰が」「どのように」進めるべきか、また、必要となる書類は何かを、パターン別に分かりやすく解説します。

Q&A:銀行口座の凍結と相続に関するよくあるご質問

Q1. 銀行は、どのようにして口座名義人の死亡を知るのですか?亡くなった直後なら、キャッシュカードで引き出しても問題ありませんか?

銀行が口座名義人の死亡を知るのは、ほとんどの場合、遺族からの申し出によるものです。新聞のお悔やみ欄などで知るケースも稀にありますが、基本的には相続人が連絡をしない限り、口座は凍結されません。

だからといって、死亡後にキャッシュカードで預金を引き出すのは絶対に避けるべきです。その行為は、他の相続人から「財産を隠したのではないか」「勝手に使い込んだのではないか」と疑われ、深刻なトラブルの原因となります。また、預金を引き出すという行為は、借金なども含めてすべてを相続する「単純承認」をしたとみなされる可能性があり、後から相続放棄ができなくなるリスクも生じます。絶対に自己判断で引き出さないでください。

Q2. 手続きは相続人の代表者一人だけでできますか?相続人全員が銀行窓口に行く必要はありますか?

手続き自体は、相続人のうちの一人が代表して行うことが可能です。必ずしも相続人全員が銀行の窓口に出向く必要はありません。

ただし、金融機関所定の払戻依頼書には、相続人全員の自署と実印の押印が必要となります。また、全員分の印鑑証明書や戸籍謄本も揃えなければなりません。相続人の中に非協力的な方や連絡が取りづらい方がいると、書類集めが難航し、手続きを進めることができなくなります。

Q3. 葬儀費用など、急いでお金が必要です。遺産分割協議が終わる前にお金を引き出す方法はありますか?

はい、そのための制度として「預貯金の仮払い制度(相続預金の払戻し制度)」があります。この制度を利用すれば、遺産分割協議が完了する前であっても、相続人単独で一定額の預金を引き出すことができます。

引き出せる金額には上限があり、「相続開始時の預金額 × 1/3 × その相続人の法定相続分」または「150万円」のいずれか低い方の額までと定められています。ただし、この制度を利用する際も、故人や相続人の戸籍謄本など多くの書類が必要です。また、あくまで「仮払い」であり、後に遺産分割協議を行う際に、この引き出した額を考慮して精算する必要があります。

解説:銀行口座凍結解除までの完全ガイド

口座凍結の解除手続きは、大きく分けて3つのステップで進みます。

ステップ1:金融機関への連絡と必要書類の確認

まず、故人が口座を持っていたすべての金融機関(銀行、信用金庫、JAバンクなど)の支店に連絡し、口座名義人が亡くなったことを伝えます。

その際、以下の点を必ず確認してください。

- 死亡日時点での残高証明書の発行を依頼する。(遺産分割協議や相続税申告で必要)

- その金融機関における相続手続きの流れを確認する。

- 手続きに必要となる書類の一覧(相続手続依頼書など)をもらう。

金融機関ごとに書式や必要書類が微妙に異なるため、必ず個別に確認することが重要です。

ステップ2:必要書類の収集

ここが時間と労力を要するステップです。必要書類は、遺言書の有無や遺産分割協議の状況によって異なります。

【全パターン共通で必要になる基本書類】

- 金融機関所定の相続手続依頼書(払戻請求書)

相続人全員の署名と実印の押印が必要です。 - 被相続人(故人)の戸籍謄本等

出生から死亡までの連続したものが必要です。本籍地の変更が多い方は、複数の役所から取り寄せる必要があります。 - 相続人全員の現在の戸籍謄本

- 相続人全員の印鑑証明書

一般的に発行後3ヶ月または6ヶ月以内のものを求められます。 - 被相続人(故人)の通帳・キャッシュカード・証書など

- 手続きを行う代表相続人の実印と本人確認書類(運転免許証など)

パターンA:遺言書がある場合

上記の基本書類に加えて、以下の書類が必要です。

- 遺言書(原本)

- 公正証書遺言の場合:そのまま提出します。

- 自筆証書遺言の場合:家庭裁判所による「検認」を受けたことを証明する「検認済証明書」が付いた遺言書が必要です。勝手に開封せず、まず家庭裁判所で検認手続きを行ってください。

- 遺言執行者がいる場合: 遺言執行者の印鑑証明書

パターンB:遺産分割協議書がある場合

上記の基本書類に加えて、以下の書類が必要です。

遺産分割協議書(原本)

相続人全員が合意した内容を記載し、全員が署名・実印を押印したもの。

パターンC:家庭裁判所の調停・審判で決まった場合

上記の基本書類に加えて、以下の書類が必要です。

遺産分割調停調書(原本) または 審判書謄本(原本)

家庭裁判所が発行した正式な書類です。

ステップ3:書類の提出と払戻しの実行

収集したすべての書類を金融機関の窓口に提出します。書類に不備がなければ、金融機関内で審査が行われます。審査には通常2週間~1ヶ月程度の時間がかかります。

審査が完了すると、指定した代表相続人の口座に、解約された預金全額が振り込まれます。その後、代表相続人は、遺産分割協議書などの取り決めに従って、他の相続人にそれぞれの相続分を送金して分配します。

口座凍結解除手続きを弁護士に依頼するメリット

この煩雑な手続きを弁護士に依頼することには、多くのメリットがあります。

- 戸籍謄本の収集をすべて代行できる

出生から死亡までの戸籍を遡って集める作業は、相続手続きの中でも特に大変な作業です。弁護士は職権で戸籍を取得できるため、相続人の方々に代わって、正確かつ迅速に収集することが可能です。 - 相続人間の調整役となり、スムーズな書類収集を実現する

相続人の中に遠方に住んでいる方や、手続きに非協力的な方がいると、実印の押印や印鑑証明書の取得が滞りがちです。弁護士が中立的な専門家として連絡を取り、手続きの必要性を説明することで、スムーズな協力を得られやすくなります。 - 金融機関とのやり取りの窓口になれる

複数の金融機関との折衝や、書類の提出、進捗確認などをすべて弁護士が代行します。平日に何度も銀行に足を運んだり、電話をかけたりする必要がなくなり、ご自身の時間的・精神的な負担を大幅に軽減できます。 - 関連する法的手続きもワンストップで対応できる

預金の相続だけでなく、不動産の相続登記(司法書士と連携)や、相続税の申告(税理士と連携)、あるいは遺産分割で揉めてしまった場合の調停対応まで、相続に関するあらゆる問題を一貫してサポートすることができます。

まとめ

故人の銀行口座の凍結解除は、単なる事務手続きではなく、相続人全員の協力と、正確な書類準備が求められる法的な手続きです。特に、戸籍謄本の収集は専門知識がないと時間がかかり、金融機関ごとに異なる要求に戸惑うことも少なくありません。

もし、「相続人の数が多くてまとまらない」「必要な書類が複雑でわからない」「平日に役所や銀行に行く時間がない」といったお悩みをお持ちでしたら、無理にご自身だけで進めようとせず、専門家である弁護士にご相談ください。

弁護士法人長瀬総合法律事務所では、預金の相続手続きに関するご相談を数多くお受けしております。煩雑な書類の収集から金融機関とのやり取りまで、相続の専門家が皆様をサポートいたします。初回のご相談は無料ですので、どうぞお気軽にお問い合わせください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

【3ヶ月が期限】相続放棄のメリット・デメリットと絶対にしてはいけない注意点

はじめに

「故人に多額の借金があることがわかった」「親族間の遺産トラブルに関わりたくない」

相続においては、プラスの財産だけでなく、こうしたマイナスの側面を引き継がなければならない場面に直面することがあります。

このような場合に、相続人の権利として法律で認められているのが「相続放棄」という手続きです。相続放棄をすれば、借金などの負債を一切引き継ぐ必要がなくなり、遺産をめぐる争いから距離を置くことができます。

しかし、この相続放棄は、メリットばかりの手続きではありません。一度手続きをすると、原則として撤回することはできず、「やはり実家だけは相続したかった」と後悔しても手遅れになります。また、「自分のために相続の開始があったことを知った時から3ヶ月以内」という非常に厳しい期限が設けられており、その間に取るべきでない行動を取ってしまうと、放棄が認められなくなるという重大なリスクも潜んでいます。

本記事では、相続放棄という重要な決断を迫られている方のために、そのメリット・デメリットから、失敗しないための具体的な注意点まで、専門家の視点で解説します。

Q&A:相続放棄に関するよくあるご質問

Q1. 3ヶ月の期限を過ぎてしまいました。もう相続放棄はできませんか?

原則として、3ヶ月の熟慮期間を過ぎると、単純承認(すべてを相続する)したものとみなされ、相続放棄はできなくなります。しかし、例外的に期限後でも相続放棄が認められるケースがあります。

それは、「3ヶ月以内に相続放棄をしなかったのが、相続財産が全くないと信じたためであり、かつ、そのように信じたことに相当な理由がある」と裁判所が判断した場合です。例えば、故人とは長年疎遠で、借金があるとは夢にも思わず、死後3ヶ月以上経ってから突然、債権者からの督促状で借金の存在を知った、といったケースがこれにあたります。

ただし、これはあくまで例外的な救済措置です。期限後の相続放棄を認めてもらうには、法的判断と説得力のある事情説明が必要ですので、諦めてしまう前に、弁護士にご相談ください。

Q2. 借金だけを放棄して、自宅や預貯金などプラスの財産だけをもらうことはできますか?

それはできません。相続放棄とは、「プラスの財産もマイナスの財産も、一切の権利義務を放棄する」という手続きです。相続人にとって都合の良い財産だけを選んで相続する、いわゆる「いいとこ取り」は認められていません。もし、プラスの財産の範囲内で借金を返済したい、というご希望がある場合は、「限定承認」という別の手続きを検討することになりますが、これは手続きが非常に複雑であるため、利用されるケースは限定的です。相続放棄をする場合は、ご自身にとって大切な財産もすべて手放すことになる、という点を十分に理解しておく必要があります。

Q3. 私が相続放棄をすると、私の子どもが借金を相続することになりますか?

はい、その通りです。ここが相続放棄で最も注意すべき点の一つです。相続放棄をすると、その人は「初めから相続人ではなかった」とみなされます。その結果、法律で定められた次の順位の相続人に、相続権(借金も含む)が移っていきます。

例えば、故人(親)の相続で、第一順位の相続人である子(あなた)が全員相続放棄をした場合、次に第二順位である故人の親(祖父母)が相続人になります。祖父母もすでに亡くなっているか、相続放棄をした場合は、さらに第三順位である故人の兄弟姉妹(叔父・叔母)が相続人になります。

ご自身の判断が、他の親族に意図せず負担をかけてしまう可能性があることを理解し、必要であれば事前に他の親族にも事情を説明しておくことが大切です。

解説:後悔しないための相続放棄の知識

相続放棄のメリット

相続放棄には、主に以下の2つの大きなメリットがあります。

メリット1:借金などのマイナスの財産を引き継がなくて済む

これが相続放棄を選択する最大の理由です。故人が多額の借金を抱えていた場合や、誰かの連帯保証人になっていた場合でも、相続放棄が家庭裁判所に受理されれば、法的に返済義務は一切なくなります。債権者から厳しい取り立てを受けていても、家庭裁判所が発行する「相続放棄申述受理通知書」を提示することで、支払いを拒否することができます。

メリット2:遺産分割協議など、相続トラブルから解放される

相続放棄をした人は、法的には「初めから相続人ではなかった」と扱われます。そのため、他の相続人が行う遺産分割協議に参加する必要がなくなります。特定の不動産の分け方で揉めている、他の相続人との関係が悪く話し合いをしたくない、といった場合に、相続放棄をすることで、精神的な負担が大きい相続争いから完全に離脱することができます。

相続放棄のデメリットと注意点

メリットがある一方、慎重に検討すべきデメリットや注意点も存在します。

デメリット1:すべてのプラスの財産も手放すことになる

前述の通り、相続放棄は「オール・オア・ナッシング」です。思い入れのある実家や、故人が遺してくれた預貯金、株式、自動車など、価値ある財産もすべて相続する権利を失います。後から「やはりあの財産だけは欲しかった」と思っても、一度受理された相続放棄を覆すことは、原則としてできません。

デメリット2:相続権が次の順位の親族に移る

これも前述の通り、ご自身が放棄することで、次の相続順位の親族(親や兄弟姉妹など)に相続権が移ります。借金の存在を知らない親族が、突然債権者から督促を受けるといった事態になりかねません。相続放棄をする際は、相続の仕組みを正しく理解し、影響が及ぶ可能性のある親族への配慮が求められます。

デメリット3:一度受理されると撤回はできない

家庭裁判所に相続放棄の申述が受理された後は、たとえ3ヶ月の熟慮期間内であっても、自己都合で「やはりやめます」と撤回することは認められません。例外的に、他の相続人から詐欺や脅迫を受けて無理やり放棄させられた、といった特殊な事情がある場合に限り、取り消しが認められる余地はありますが、極めて稀なケースです。決断は慎重に行わなければなりません。

【重要】相続放棄が認められなくなる「法定単純承認」

相続放棄を検討している期間に、相続人が特定の行動を取ると、「すべての財産を相続する意思がある(単純承認した)」と法律上みなされてしまい、その後の相続放棄が認められなくなることがあります。これを「法定単純承認」と呼び、特に注意が必要です。

《法定単純承認にあたる可能性が高い行為》

相続財産を処分する行為

- 故人名義の不動産を売却したり、解体したりする。

- 故人の預貯金を引き出して、自分のために使ったり、自分の口座に移したりする。

- 故人の株式を売却する。

- 故人の自動車を売却、または名義変更する。

相続財産を使って、故人の借金を返済する行為

- 故人の預貯金から、故人の借金を返済する。

- ※相続人自身の財産から返済する分には、問題ありません。

相続財産を隠したり、自分のためにこっそり消費したりする行為

- 財産目録に意図的に記載しないなど。

これらの行為をしてしまうと、もはや相続放棄はできなくなります。判断に迷う行為は、絶対に自己判断で行わず、事前に弁護士にご相談ください。

相続放棄で失敗しないために弁護士に相談するメリット

相続放棄は、ご自身で手続きを行うことも不可能ではありません。しかし、ここまで見てきたように、厳格な期限や多くの法的な落とし穴が存在します。安全かつ確実に手続きを完了させるために、弁護士にご相談いただくことには以下のような大きなメリットがあります。

- 3ヶ月の期限内に、迅速かつ正確な財産調査が可能

相続放棄をすべきかどうかの判断には、正確な財産調査が不可欠です。弁護士は、金融機関への照会や信用情報機関への開示請求などを通じて、プラスの財産とマイナスの財産を迅速に調査し、的確な判断材料を提供します。 - 熟慮期間の伸長(延長)手続きを適切に行える

財産調査に時間がかかり、3ヶ月以内に判断ができない場合、家庭裁判所に「熟慮期間伸長の申立て」を行うことができます。弁護士にご依頼いただければ、裁判所を納得させられる理由を添えて、この手続きを代行することが可能です。 - 法定単純承認にあたる危険な行為を回避できる

何気なく行った行為が、意図せず法定単純承認とみなされてしまうリスクがあります。弁護士は、手続き完了までにして良いこと・悪いことを具体的にアドバイスし、相続放棄が認められなくなるという最悪の事態を防ぎます。 - 家庭裁判所への申述手続きをすべて任せられる

申述書の作成や、膨大な量の戸籍謄本の収集など、裁判所に提出する書類の準備は非常に煩雑です。これらの手続きをすべて弁護士に一任することで、ご自身の時間的・精神的な負担を大幅に軽減できます。 - 次順位の相続人への影響についてもアドバイスできる

ご自身が放棄した後、次に誰が相続人になるのか、その方々はどう対応すべきか、といった点についても法的な観点からアドバイスを行い、親族間の無用なトラブルを防ぎます。

まとめ

相続放棄は、多額の負債からご自身を守るための法的手段です。しかし、その利用には「3ヶ月の期限」と「法定単純承認」という二大リスクが常に伴います。安易な自己判断は、取り返しのつかない結果を招きかねません。

もし、故人の財産状況が不透明であったり、借金の存在が疑われたりする場合には、一日も早く弁護士にご相談ください。

弁護士法人長瀬総合法律事務所では、相続放棄に関するご相談を数多くお受けしております。ご自身のケースで相続放棄をすべきか、期限に間に合うか、といったご不安やお悩みに対し、経験豊富な弁護士が最善の解決策をご提案いたします。初回のご相談は無料ですので、どうぞお気軽にお問い合わせください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

【弁護士が解説】相続手続きは自分でできる?専門家への依頼を判断する12の基準

はじめに

相続が発生したとき、多くの方が「この手続きは、自分たちだけで進められるのだろうか?」という疑問に直面します。費用を抑えるために、できる限り自分たちで手続きをしたいと考えるのは自然なことです。

確かに、相続財産が預貯金のみで、相続人も一人だけといったごくシンプルなケースであれば、ご自身で手続きを完了させることも不可能ではありません。しかし、相続手続きは戸籍の収集から財産の評価、遺産分割協議、各種名義変更まで多岐にわたり、多くの時間と労力を要します。

そして、最も注意すべきなのは、法的な知識が不十分なまま手続きを進めた結果、相続人間で思わぬトラブルに発展したり、法的に不利益を被ってしまったりするリスクがあることです。

本記事では、どのようなケースであればご自身で手続きが可能で、どのようなケースでは専門家に依頼すべきなのか、その具体的な判断基準をチェックリスト形式で分かりやすく解説します。この記事が、皆様にとって最適な選択をするための一助となれば幸いです。

Q&A:相続手続きと専門家に関するよくあるご質問

Q1. 弁護士に遺産分割協議を依頼すると、費用はどのくらいかかりますか?

弁護士費用は、事案の難易度や相続財産の額によって変動しますが、一般的には「着手金」と「報酬金」の体系をとっている事務所が多いです。

- 着手金

弁護士が業務を開始する際に発生する費用です。結果にかかわらず返還されないのが原則で、相続財産の額に応じて数十万円程度からとなるのが一般的です。 - 報酬金

事件が解決した際に、得られた経済的利益(相続できた財産の額など)に応じて発生する成功報酬です。経済的利益の〇〇%といった形で算出されます。

弁護士法人長瀬総合法律事務所では、ご相談の際に事案の内容を詳しくお伺いした上で、明確な費用のお見積もりをご提示しております。初回相談は無料ですので、まずは費用についてもお気軽にお尋ねください。

Q2. 今は特に揉めていないのですが、それでも弁護士に相談する意味はありますか?

はい、大いに意味があります。むしろ、揉めていない段階でご相談いただくことこそが、円満な相続を実現する鍵となります。相続人間の関係が良好であっても、いざ遺産の分け方を具体的に話し始めると、些細な認識の違いから感情的な対立に発展することは少なくありません。

弁護士が早期に関与することで、法的に公平な分割案を提示したり、手続きの全体像を説明して皆様の足並みを揃えたりと、トラブルの火種を未然に摘み取ることができます。また、法的に有効な遺産分割協議書を作成することで、将来の紛争リスクをなくすことができます。これを「予防法務」といい、弁護士の重要な役割の一つです。

Q3. 弁護士、司法書士、税理士、行政書士、誰に相談すればいいのか分かりません。

それぞれの専門家には、法律で定められた業務範囲があります。以下の基準で判断するとよいでしょう。

- 弁護士

相続に関するあらゆる相談が可能。特に、相続人間の交渉代理や調停・審判といった紛争解決は弁護士にしかできません。誰に相談すべきか迷ったら、まずは全体をカバーできる弁護士に相談するのが最も確実です。 - 司法書士

不動産の相続登記の専門家です。登記手続きを主にお願いしたい場合に適しています。 - 税理士

相続税の申告が必要な場合の専門家です。財産評価や節税に関する相談に適しています。 - 行政書士

遺産分割協議書や自動車の名義変更など、書類作成が主な業務です。交渉の代理はできません。

相続トラブルが発生している、またはその可能性がある場合は、弁護士以外の専門家は対応できませんので、ご注意ください。

解説:専門家への依頼を判断するための具体的な基準

相続手続きを自分で行うか、専門家に依頼するか。その分かれ道はどこにあるのでしょうか。まずは「自分で進められる可能性が高いケース」の条件を見てみましょう。

ご自身で手続きを進められる可能性が高いケース

以下のすべての条件を満たしている場合は、ご自身で手続きを進めることを検討してもよいかもしれません。

- 相続財産が預貯金と少額の有価証券のみなど、種類が少なく評価も容易である。

- 相続人の数が少なく(配偶者と子1〜2人など)、全員の連絡先が分かり関係も極めて良好。

- 故人に借金や保証債務がないことが完全に明らかである。

- 相続人全員が手続きに協力的で、戸籍収集や銀行手続きなどのために平日に時間を割くことができる。

しかし、上記の条件を一つでも満たさない、あるいは少しでも不安な点がある場合は、専門家への依頼を検討することをお勧めします。

【チェックリスト】専門家への依頼を強く推奨する12の判断基準

ご自身の状況が以下の項目に一つでも当てはまる場合は、専門家に相談することを強く推奨します。トラブルが深刻化する前に、早期に正しい対応をとることが重要です。

《人間関係に関するチェック項目》

- 相続人の間で意見が対立している、または関係が疎遠・不仲である

→ 感情的な対立が激化し、当事者同士での冷静な話し合いが困難です。弁護士が間に入ることで、法的な論点に絞った交渉が可能になります。 - 相続人の中に行方不明者や連絡が取れない人がいる

→ 遺産分割協議は相続人全員の参加が必須です。不在者財産管理人の選任申立てなど、法的な手続きが必要になるため、専門家の知識が不可欠です。 - 前妻(夫)の子や、認知された子など、面識のない相続人がいる

→ 面識のない当事者間で直接やり取りをすると、不信感からトラブルになりやすい傾向があります。弁護士が第三者として連絡調整を行うことで、スムーズな進行が期待できます。

《財産に関するチェック項目》

- 遺産に不動産(土地・建物)が含まれている

→ 不動産の評価(路線価、固定資産税評価額など)や、分け方(現物分割、代償分割、換価分割)は専門的な知識を要します。相続登記も必要となるため、司法書士または弁護士への依頼が必須に近いです。 - 株式、投資信託、非上場株式などの財産がある

→ これらの財産は日々価値が変動したり、評価方法が複雑だったりします。特に非上場株式の評価は専門性が高く、税理士や弁護士の協力が必要です。 - 故人が会社を経営していた

→ 自社株の評価や事業承継の問題が絡み、個人の相続問題に留まらなくなります。会社の経営にも影響を及ぼすため、極めて専門的な対応が求められます。 - 故人に借金がある可能性が高い、または財産の全容が不明である

→ 3ヶ月以内の相続放棄の判断が必要です。財産調査を迅速かつ正確に行い、法的な選択肢を検討するために、弁護士への相談が急務です。

《手続き・その他に関するチェック項目》

- 遺言書の内容に納得できない相続人がいる(例:「全財産を長男に」など)

→ 遺留分侵害額請求という法的な権利を主張できる可能性があります。これには1年の時効があり、専門的な計算も必要となるため、弁護士への相談が有効です。 - 特定の相続人が財産を使い込んでいる疑いがある(使途不明金)

→ 過去の取引履歴を取り寄せ、不当な出金がないかを調査する必要があります。法的には不当利得返還請求や不法行為に基づく損害賠償請求を検討することになり、専門家でなければ対応は困難です。 - 親の介護などで特別な貢献をしたと主張する相続人がいる(寄与分)

→ 寄与分が法的に認められるかは厳格な要件があり、その金額を算定するのも容易ではありません。感情論ではなく、法的な根拠に基づいた主張・交渉が必要です。 - 故人から多額の生前贈与を受けていた相続人がいる(特別受益)

→ 特定の相続人が受けた生前贈与を相続財産に持ち戻して計算することで、相続人間の公平を図る制度です。特別受益にあたるかどうかの判断や計算は、法的な専門知識を要します。 - 相続人自身が多忙で、手続きを行う時間的・精神的な余裕がない

→ 相続手続きは非常に煩雑で、精神的な負担も大きいものです。専門家に任せることで、ご自身の時間と心の平穏を確保できるという点は、大きなメリットです。

相続手続きを弁護士に依頼するメリット

上記のチェックリストに当てはまるような複雑な事案を弁護士に依頼すると、以下のようなメリットがあります。

- 煩雑な手続きを一任できる

戸籍収集、財産調査、遺産分割協議書の作成など、時間と手間のかかる作業をすべて任せることができます。 - 交渉の代理による精神的負担の軽減

他の相続人との直接のやり取りを弁護士が代行します。感情的な対立から距離を置くことができ、精神的なストレスが大幅に軽減されます。 - 法的根拠に基づく対等な交渉

相手が無理な主張をしてきても、弁護士が法律に基づいた的確な反論を行い、依頼者の正当な権利を守ります。 - 紛争の拡大・長期化の防止

専門家が客観的な視点で介入し、法的な落としどころを示すことで、争いが泥沼化するのを防ぎ、早期解決を目指せます。 - ワンストップでの対応

相続登記が必要な場合は司法書士、相続税申告が必要な場合は税理士と連携し、一つの窓口であらゆる手続きを完結させることが可能です。

まとめ

相続手続きを「自分でできるか、専門家に依頼すべきか」の判断は、単に費用だけの問題ではありません。相続財産の種類や額、相続人間の関係性、そしてご自身が手続きに割ける時間的・精神的なコストを総合的に考慮して決めるべきです.

本記事のチェックリストで一つでも当てはまる項目があった方は、それはトラブルの「芽」が潜んでいるサインかもしれません。

「まだ揉めていないから大丈夫」と考えるのではなく、「揉める前に専門家に相談して、トラブルの芽を摘んでおく」という発想が、円満かつ円滑な相続を実現するための賢明な選択です。

弁護士法人長瀬総合法律事務所では、相続に関するご相談を幅広くお受けしております。ご自身のケースが専門家に依頼すべきかどうかの判断も含め、まずはお気軽に無料相談をご利用ください。経験豊富な弁護士が、皆様の状況に最適な道筋をご提案いたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

相続手続きのロードマップ|失敗しないための3ヶ月・4ヶ月・10ヶ月の期限管理

はじめに

相続は、ご家族が亡くなられたその瞬間から始まります。しかし、その手続きは単一のものではなく、複数の法的な期限が設けられた、長期間にわたる複雑なプロセスです。葬儀や役所への初期届出を終えた後、「次は何を、いつまでにすれば良いのだろうか」と途方に暮れてしまう方も少なくありません。

特に相続手続きにおいて、絶対に押さえておくべき3つの重要な期限があります。それが「3ヶ月」「4ヶ月」「10ヶ月」の壁です。

これらの期限を意識せずに手続きを進めてしまうと、故人の借金をすべて背負うことになったり、受けられるはずだった税金の特例が使えなくなったりと、取り返しのつかない事態を招く可能性があります。

本記事では、相続開始から完了までの全体像を「完全ロードマップ」として示し、各段階でやるべきことと重要な期限について解説します。この記事を読めば、ご自身の状況が今どの段階にあるのか、そして次に何をすべきかが明確になります。

Q&A:相続手続きの期限に関するよくあるご質問

Q1. 相続手続きで最も重要な期限はいつですか?

すべての期限が重要ですが、特に「相続開始を知った日から3ヶ月以内」の期限は、その後の相続全体の方針を決定づけるため、最重要と言えます。この期間内に、故人の財産(資産と負債)を調査し、「単純承認(すべて相続する)」「相続放棄(すべて相続しない)」「限定承認(資産の範囲内で負債を相続する)」のいずれかを選択する必要があるからです。もし、故人に多額の借金があった場合、この3ヶ月の期限を過ぎてしまうと原則として相続放棄ができなくなり、すべての借金を背負うことになってしまいます。

Q2. 故人に借金があるかもしれないのですが、どうすればいいですか?

まずは3ヶ月の期限を意識し、大至急、相続財産の調査に着手してください。預貯金や不動産といったプラスの財産だけでなく、借金やローン、保証債務などのマイナスの財産がどれだけあるかを正確に把握する必要があります。信用情報機関に情報開示請求を行うことも有効な手段です。調査の結果、明らかに負債の方が多い場合は、家庭裁判所で「相続放棄」の手続きを検討します。財産の全容が3ヶ月以内に判明しない場合は、家庭裁判所に「熟慮期間伸長の申立て」を行うことで、判断期間を延長できる可能性があります。お一人で判断せず、速やかに弁護士にご相談ください。

Q3. 遺産分割協議が10ヶ月以内にまとまらない場合、相続税はどうなりますか?

相続税の申告・納付期限は「相続開始を知った日の翌日から10ヶ月以内」です。この期限は、遺産分割協議が成立しているか否かにかかわらず、遵守しなければなりません。

もし、10ヶ月の時点で遺産分割協議がまとまっていない場合は、一旦、法定相続分で各相続人が相続したものと仮定して、相続税の申告・納付を行う必要があります。この場合、「配偶者の税額軽減」や「小規模宅地等の特例」といった、税額を大幅に軽減できる特例を適用することができません。

その後、遺産分割協議が成立した際に、更正の請求や修正申告を行うことで税額の再計算は可能ですが、一度は多額の税金を納付しなければならないという資金的な負担が発生します。そのため、10ヶ月という期限は、遺産分割協議をまとめる上での大きな目標となります。

解説:相続手続きのロードマップ

相続手続きの流れを5つのステージに分けて解説します。ご自身の状況と照らし合わせながら、やるべきことを確認していきましょう。

【ステージ1】相続開始直後(~おおむね2週間)

このステージは、No.1の記事で解説した内容と重なります。故人が亡くなられてから、まず直面する手続きです。

主な手続き

- 死亡診断書(死体検案書)の受領

- 死亡届・火葬許可申請(7日以内)

- 葬儀の手配

- 年金受給停止手続き(10日または14日以内)

- 世帯主変更届、介護保険資格喪失届など(14日以内)

このステージのゴール

- 社会的な死亡手続きを完了させ、関係各所への連絡を済ませること。

- 次のステージである「3ヶ月の壁」に向けて、心の準備と情報収集を開始すること。

【ステージ2】3ヶ月の壁:相続方法の決定

ここが相続における最初の、そして最大の関門です。この3ヶ月で、相続の方向性を決定します。

- 期限

相続の開始を知った日から3ヶ月以内 - このステージのゴール

相続財産の全体像を把握し、「単純承認」「相続放棄」「限定承認」のいずれかを選択・実行すること。

やるべきこと

1. 遺言書の有無の確認

相続手続きの最も重要な前提です。公正証書遺言であれば公証役場で、自筆証書遺言であれば自宅や貸金庫などを探します。自筆証書遺言を発見した場合は、家庭裁判所の「検認」が必要です。遺言書があれば、原則としてその内容に従って遺産を分けることになります。

2. 相続人の調査・確定

故人の出生から死亡までの連続した戸籍謄本(除籍謄本、改製原戸籍謄本)等を取得し、法的に誰が相続人になるのかを確定させます。前妻との間に子がいるなど、把握していなかった相続人が判明することもあります。

3. 相続財産の調査

預貯金、不動産、有価証券、生命保険、自動車などのプラスの財産と、借金、住宅ローン、未払金、保証債務などのマイナスの財産をすべてリストアップします。金融機関への残高証明書の請求や、不動産の登記簿謄本・固定資産評価証明書の取得、信用情報機関への照会などを行います。

相続方法の決定・申述

上記の調査結果をもとに、以下の3つから相続方法を選択します。

- 単純承認

すべての財産(プラスもマイナスも)を無条件に相続します。特別な手続きは不要で、3ヶ月の期間が過ぎると自動的に単純承認したとみなされます。 - 相続放棄

すべての財産を放棄します。負債が多い場合に選択します。家庭裁判所に「相続放棄の申述」を行う必要があります。 - 限定承認

相続で得たプラスの財産の範囲内でのみ、マイナスの財産を返済する方法です。手続きが非常に複雑なため、弁護士などの専門家への相談が不可欠です。

【ステージ3】4ヶ月の壁:所得税の申告(準確定申告)

故人自身の所得税に関する手続きです。

- 期限

相続の開始を知った日の翌日から4ヶ月以内 - このステージのゴール

故人のその年の所得について、確定申告と納税を完了させること。

やるべきこと

準確定申告の手続き

故人が亡くなった年の1月1日から死亡日までの所得を計算し、税務署に申告・納税します。対象となるのは、主に生前に事業所得や不動産所得があり、確定申告をしていた方です。給与所得のみで年末調整が済んでいる場合などは、原則不要です。相続人が複数いる場合は、全員が連署して申告書を提出する必要があります。

【ステージ4】10ヶ月の壁:遺産分割と相続税の申告

相続手続きのクライマックスとも言えるステージです。財産の分け方を確定させ、納税義務を履行します。

- 期限

相続の開始を知った日の翌日から10ヶ月以内 - このステージのゴール

遺産分割協議を成立させ、相続税の申告・納付を完了させること。

やるべきこと

1. 遺産分割協議

相続人全員で、誰が、どの財産を、どのくらいの割合で取得するのかを具体的に話し合います。遺言書がない場合や、遺言書に記載のない財産がある場合に行います。不動産のように分けにくい財産がある場合や、相続人間で意見が対立する場合は、協議が難航することもあります。

2. 遺産分割協議書の作成

協議で合意した内容を書面にまとめます。遺産分割協議書には、相続人全員が署名し、実印を押印します。この書類は、後の不動産登記や預貯金の解約手続きで必須となる、法的に重要な証明書です。

3. 相続税の申告・納付

相続財産の総額が基礎控除額(3000万円+600万円×法定相続人の数)を超える場合に、相続税の申告と納付が必要です。申告書を作成し、被相続人の最後の住所地を管轄する税務署に提出します。納税は原則として現金一括払いです。

【ステージ5】10ヶ月以降:財産の名義変更と各種手続き

相続税の申告を終えた後、最後に残るのが財産の名義変更手続きです。

- 期限

特になし(ただし不動産登記は義務化) - このステージのゴール

すべての相続財産を、遺産分割協議書の内容に従って各相続人の名義に変更すること。

やるべきこと

- 不動産の相続登記

故人名義の不動産を、相続する人の名義に変更します。2024年4月1日から相続登記は義務化され、相続を知った日から3年以内に申請しないと過料の対象となります。 - 預貯金の解約・名義変更

遺産分割協議書や戸籍謄本等を金融機関に提出し、手続きを行います。 - 株式・投資信託等の名義変更

証券会社で手続きを行います。 - 自動車の名義変更(移転登録)

運輸支局で手続きを行います。

相続手続きのロードマップと弁護士の役割

この複雑で長期間にわたるロードマップを、ご自身だけですべて管理し、実行するのは大きな負担となります。各ステージにおいて、弁護士は以下のようなサポートを提供できます。

- 全体設計と期限管理

弁護士は、ご依頼者様の状況に合わせた最適な手続きのロードマップを作成し、複雑な期限を漏れなく管理します。これにより、ご依頼者様は「次に何をすべきか」に迷うことなく、安心して手続きを進めることができます。 - 正確な調査と的確な判断(特に3ヶ月の壁)

相続人調査や財産調査は、相続の土台となる重要な作業です。弁護士は、職権による調査などを通じて、迅速かつ正確に調査を進めます。これにより、相続放棄をすべきかどうかの重要な判断を、的確な情報に基づいて行うことができます。 - 円満な遺産分割協議の実現(10ヶ月の壁)

遺産分割協議では、法律的な知識だけでなく、感情的な対立を調整する交渉力も求められます。弁護士が代理人として、あるいはアドバイザーとして関与することで、法的な論点を整理し、冷静かつ建設的な話し合いを促進します。これにより、無用な争いを避け、円満な解決を目指すことが可能です。 - 法的に有効な書類作成

遺産分割協議書や、家庭裁判所に提出する各種申立書など、法的に重要な書類を不備なく作成します。これにより、後の手続きがスムーズに進み、将来の紛争リスクを未然に防ぎます。 - ワンストップ対応

相続税の申告が必要な場合は税理士、不動産の登記が必要な場合は司法書士と、当事務所が連携する各分野の専門家と協力し、手続き全体をワンストップでサポートいたします。

まとめ

相続手続きは、「3ヶ月」「4ヶ月」「10ヶ月」という重要な期限を軸に進んでいく、計画性が求められるプロセスです。このロードマップを参考に、ご自身が今どのステージにいるのか、そして次に何をすべきかを把握することが、スムーズな相続の第一歩です。

しかし、この道のりは平坦ではなく、法的な知識や煩雑な手続きが数多く待ち受けています。特に、相続人の間で意見が合わない場合や、財産の種類が多く複雑な場合には、専門家のサポートが有効です。

相続手続きで少しでも不安や疑問を感じたら、手遅れになる前に、ぜひ一度、相続問題に精通した弁護士にご相談ください。弁護士法人長瀬総合法律事務所では、ご依頼者様一人ひとりの状況に寄り添い、相続のゴールまで責任を持ってナビゲートいたします。初回のご相談は無料ですので、お気軽にご連絡ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

【弁護士監修】身近な方が亡くなったら…相続発生直後にやるべきことチェックリスト

はじめに

ご身内を亡くされた皆様に、心よりお悔やみ申し上げます。

大切な方を失った悲しみの中で、葬儀の準備や関係者への連絡など、やらなければならないことが次々と押し寄せ、心身ともに大きな負担を感じていらっしゃることと存じます。

さらに、故人を偲ぶ間もなく、役所への届出や各種契約の解約など、法律に基づいた様々な手続きを開始しなければなりません。特に相続の発生直後は、期限が短い手続きが多く、混乱してしまう方も少なくありません。

しかし、この時期の手続きを正確に行うことが、後の遺産分割協議を円滑に進め、相続トラブルを未然に防ぐための第一歩となります。

本記事では、相続が発生した直後(おおむね2週間以内)に「いつまでに」「誰が」「何をすべきか」を分かりやすくチェックリスト形式で解説します。まずはこの記事で全体像を把握し、一つひとつの手続きを着実に進めていきましょう。

Q&A:相続発生直後によくあるご質問

Q1. 死亡届はいつまでに、誰が提出すればよいのですか?

死亡届は、死亡の事実を知った日から7日以内(国外で死亡した場合は3ヶ月以内)に提出する必要があります。

届出を行う義務があるのは、以下の「届出義務者」です。

- 同居の親族

- 同居していない親族

- その他の同居者

- 家主、地主または家屋もしくは土地の管理人

実務上は、故人の配偶者や子などのご親族が届出人となるケースがほとんどです。届出人の欄に署名・押印があれば、代理人(葬儀社のスタッフなど)が役所の窓口に提出することも可能です。

提出先は、故人の本籍地、死亡地、または届出人の所在地のいずれかの市区町村役場です。

Q2. 故人の預金口座はいつ凍結されるのですか?葬儀費用を引き出すことはできますか?

金融機関は、口座名義人の死亡の事実を知った時点で、その口座を凍結します。通常は、ご遺族からの申し出によって金融機関が死亡の事実を把握します。口座が凍結されると、預金の引き出しや振り込み、公共料金の引き落としなどが一切できなくなります。

葬儀費用など、当面の資金が必要な場合は「預貯金の仮払い制度(相続預金の払戻し制度)」を利用することができます。この制度を使えば、遺産分割協議が完了する前でも、一定額まで故人の預金を引き出すことが可能です。

ただし、手続きには戸籍謄本などの書類が必要となり、金融機関ごとに対応も異なります。安易にご自身で預金を引き出すと、後の遺産分割で「財産を使い込んだ」と疑われるなど、トラブルの原因になりかねませんので注意が必要です。手続きに不安がある場合は、事前に弁護士にご相談ください。

Q3. 年金の受給停止手続きを忘れると、どうなりますか?

年金を受給していた方が亡くなった場合、厚生年金は死亡後10日以内、国民年金は死亡後14日以内に「年金受給権者死亡届」を提出し、受給を停止する手続きが必要です。

この手続きを忘れてしまうと、故人の口座に年金が振り込まれ続けてしまいます。これを「過払い」といい、後日、日本年金機構から返還を求められることになります。これは不正受給にあたり、受け取った年金をそのままにしておくと、法的な問題に発展する可能性もあります。

また、故人が受け取るはずだった未支給分の年金がある場合は、ご遺族が請求できる可能性があります。年金の手続きは、遅滞なく行うことが重要です。

解説:相続発生直後の手続きチェックリスト

身近な方が亡くなられた直後は、精神的な余裕がない中で、多くの手続きを並行して進める必要があります。ここでは、手続きを時系列に沿ってチェックリスト形式でまとめました。一つずつ確認しながら進めていきましょう。

死亡後すみやかに行うこと

1. 死亡診断書(または死体検案書)の受け取り

- 内容

病院で亡くなられた場合は「死亡診断書」、ご自宅や事故などで亡くなられた場合は警察の検視後に「死体検案書」が医師によって発行されます。この書類は、後のすべての手続きの起点となる重要なものです。 - ポイント

- 通常、A3用紙の左半分が死亡診断書、右半分が死亡届になっています。

- 役所に提出すると原本は返却されません。後の手続き(生命保険の請求、預金の相続手続きなど)で必要になるため、複数枚コピーを取っておきましょう。

2. 葬儀社の選定と葬儀の手配

- 内容

故人の遺志やご遺族の意向に沿って、葬儀の形式(一般葬、家族葬など)や規模、予算を決め、葬儀社を手配します。 - ポイント

- 喪主を誰にするかを決定します。

- 複数の葬儀社から見積もりを取り、サービス内容や費用を比較検討することをお勧めします。

- 親族や関係者への訃報の連絡も並行して行います。

死亡後7日以内に行うこと

3. 死亡届の提出

- 期限

死亡の事実を知った日から7日以内 - 提出先

故人の本籍地、死亡地、または届出人の所在地の市区町村役場 - 必要書類

- 死亡届(死亡診断書または死体検案書と一体になっています)

- 届出人の印鑑(認印で可)

- ポイント

死亡届を提出しないと、火葬の許可が下りません。ほとんどの場合、葬儀社が提出を代行してくれます。

4. 火葬許可申請・火葬許可証の受け取り

- 内容

死亡届を提出する際に、同時に「火葬許可申請書」を提出します。これにより「火葬許可証」が交付されます。 - ポイント

- 火葬許可証がないと、火葬を行うことができません。

- 火葬後、火葬場で日付が記入され、これが「埋葬許可証」となります。納骨の際に必要となるため、骨壺と一緒に大切に保管してください。

死亡後10日~14日以内に行うこと

5. 年金受給停止手続き

- 期限

- 厚生年金:10日以内

- 国民年金:14日以内

- 提出先

年金事務所または街角の年金相談センター - 必要書類

- 年金受給権者死亡届

- 故人の年金証書

- 死亡の事実が確認できる書類(戸籍抄本、死亡診断書のコピーなど)

- ポイント

- 故人がまだ受け取っていない年金(未支給年金)がある場合、生計を同一にしていた遺族が請求できます。この手続きも同時に行いましょう。

- 共済年金の場合は、各共済組合への届出が必要です。

6. 介護保険資格喪失届

- 期限

死亡後14日以内 - 提出先

故人が居住していた市区町村役場 - 必要書類

- 介護保険資格喪失届

- 故人の介護保険被保険者証(原本)

- ポイント

- 介護保険料を多く納め過ぎている場合は、還付金が受け取れることがあります。

- 保険証は返却する必要があります。

7. 世帯主の変更届

- 期限

死亡後14日以内 - 提出先

故人が居住していた市区町村役場 - 対象

故人が世帯主であり、その世帯に2人以上の世帯員が残る場合 - ポイント

- 残された世帯員が1人だけの場合や、15歳未満の子と親権者のみの場合は、届出は不要です。

- 国民健康保険に加入していた場合は、この届出と併せて資格喪失手続きや加入手続きを行います。

速やかに行うべきその他の手続き

以下の手続きには明確な期限はありませんが、放置すると料金が発生し続けたり、権利関係が複雑になったりする可能性があるため、葬儀が落ち着いた段階で速やかに着手しましょう。

- 住民票の抹消届・戸籍の附票の抹消

これらは死亡届の提出により自動的に処理されますが、手続きが反映されているか確認しておくと安心です。 - 公共料金(電気・ガス・水道)の名義変更・解約

- 通信サービス(電話・携帯電話・インターネット)の解約

- 金融機関への連絡(預金口座の凍結依頼)

- クレジットカードの解約

- 各種会員サービスの解約(月額課金サービスなど)

- パスポート、運転免許証の返納

- 生命保険金の請求手続き

- 遺言書の有無の確認

- 公正証書遺言

公証役場で保管されているか確認します。 - 自筆証書遺言

自宅や貸金庫などで保管されている可能性があります。発見した場合、絶対にその場で開封してはいけません。家庭裁判所で「検認」という手続きを経る必要があります。封印された遺言書を開封すると、過料に処せられる可能性があります。

- 公正証書遺言

相続発生直後に弁護士に相談するメリット

「まだ遺産分割で揉めているわけではないのに、弁護士に相談するのは早すぎるのでは?」と感じる方もいらっしゃるかもしれません。しかし、相続手続きは、最初の段階から法的な視点を持って進めることが、将来のトラブルを回避する上でとても重要です。

相続発生直後の段階で弁護士にご相談いただくことには、以下のようなメリットがあります。

手続きの全体像を把握し、的確なスケジュールを立てられる

相続手続きには、3ヶ月以内に行うべき「相続放棄・限定承認の申述」、10ヶ月以内に行うべき「相続税の申告・納付」など、様々な期限が存在します。弁護士にご相談いただければ、目の前の手続きだけでなく、相続完了までの全体像と法的な注意点を踏まえたロードマップをご提示できます。これにより、手続きの漏れや遅延を防ぎ、安心して次のステップに進むことができます。

相続人および相続財産の調査を早期に開始できる

遺産分割協議を行うためには、まず「誰が相続人なのか」「どのような遺産があるのか」を確定させる必要があります。弁護士は、職権による戸籍謄本の収集や、金融機関・証券会社への残高照会などを通じて、相続人と財産の調査を正確かつ迅速に行うことができます。これを早期に開始することで、後の遺産分割協議をスムーズに進めることが可能になります。

相続放棄の検討など、重要な判断を的確にサポートできる

故人に多額の借金がある場合、相続放棄を検討する必要があります。相続放棄ができる期間は、原則として「自己のために相続の開始があったことを知った時から3ヶ月以内」と短期間です。弁護士は、財産調査を通じてプラスの財産とマイナスの財産を把握し、相続放棄をすべきか否か、専門的な視点から助言することができます。

法的に適切な初期対応で、将来の紛争を予防できる

例えば、発見された自筆証書遺言の検認手続きの申立てや、預貯金の仮払い制度の利用など、初期段階には法的な手続きが伴う場面が少なくありません。これらの手続きを弁護士が代理することで、手続き上のミスを防ぎ、他の相続人から「勝手に手続きを進めた」といった疑念を抱かれるリスクを低減できます。初期対応を適切に行うことが、相続人間の信頼関係を維持し、「争族」を防ぐための鍵となります。

精神的な負担を大幅に軽減できる

何より、ご親族を亡くされた直後の大変な時期に、煩雑な手続きや法律問題について信頼できる専門家がいるという安心感は、ご遺族の精神的な負担を大きく軽減します。一人で抱え込まず、専門家に任せることで、故人を偲ぶ時間に少しでも心の余裕を持つことができます。

まとめ

今回は、相続が発生した直後に行うべき手続きについて、チェックリスト形式で解説しました。

身近な方が亡くなられた直後は、悲しむ時間もないほど多くの手続きに追われることになります。特に死亡届の提出や年金の停止手続きなど、期限が厳格に定められているものも多く、一つひとつを冷静に進めていくことが求められます。

本記事でご紹介したチェックリストをご活用いただき、手続きの漏れがないようにご注意ください。

そして、相続手続きはここからが本番です。遺言書の有無の確認、相続人と財産の調査、遺産分割協議、相続税の申告と、専門的な知識を要する手続きが続きます。少しでも不安を感じたり、ご自身で進めることに困難を感じたりした場合は、決して一人で悩まず、できるだけ早い段階で相続問題に精通した弁護士にご相談ください。

弁護士法人長瀬総合法律事務所では、相続に関する初回相談を無料で承っております。初期段階の小さな疑問から、将来の遺産分割に関するご不安まで、経験豊富な弁護士が親身にサポートいたします。どうぞお気軽にお問い合わせください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

« Older Entries Newer Entries »