Archive for the ‘コラム’ Category

遺留分対策のポイント

はじめに

遺産相続において「遺留分」という概念は重要です。遺留分を正しく理解し、適切な対策を講じることで、相続トラブルを未然に防ぐことができます。しかし、多くの方が遺留分の具体的な内容や対策方法を知らずにいるため、相続の際に問題が生じるケースも少なくありません。本記事では、遺留分の基本的な仕組みから具体的な対策方法までを解説し、相続に関する不安を解消する一助となる情報を提供します。

Q&A

Q1: 遺留分とは具体的に何ですか?

A1: 遺留分とは、特定の相続人が最低限受け取ることが法律で保障された財産の割合を指します。これは、遺言者がどれほど自由に遺言を作成したとしても、この遺留分を侵害することはできません。遺留分を侵害した遺言を作成してしまうと、遺留分権利者から遺留分侵害額請求が行われる可能性があり、場合によっては裁判に発展することも考えられます。遺言の内容を遺留分に配慮したものにすることは、相続後のトラブルを回避するために重要です。

Q2: 遺留分を回避する方法はありますか?

A2: 完全に遺留分を回避することは難しいですが、遺留分の対象となる財産を減らす、またはその評価額を下げることで、遺留分請求のリスクを軽減することが可能です。具体的には、生命保険を活用する、現金を不動産に変える、暦年贈与を行うなどの方法があります。それぞれの方法には法的な注意点やリスクが伴いますので、適切な対策を講じるためには専門家の助言が有効です。

Q3: 遺留分対策を進める際の注意点は何ですか?

A3: 遺留分対策を行う際には、遺留分権利者との関係を考慮することが重要です。例えば、遺言の内容が不公平だと感じられる場合、相続人間での関係が悪化するリスクがあります。

1. 遺留分対策を考えるにあたって

遺留分とは、特定の相続人に対して法的に保障された最低限の相続分を指します。この遺留分を無視して遺言を作成してしまうと、相続後に遺留分権利者から遺留分侵害額請求を受ける可能性があります。

遺留分対策を考える際には、まず遺留分制度の目的を理解することが重要です。遺留分は、遺言者の自由意思による相続の配分を一定程度制約するものであり、その目的は特定の相続人が不当に不利益を被らないようにすることです。そのため、遺留分を完全に無視した遺言を作成することは法的にリスクが高く、後々のトラブルを避けるためにも、適切な対策を講じることが求められます。

2. 具体的な遺留分対策

遺留分対策として考えられる方法はさまざまですが、主に以下の2つの方法が一般的です。

2.1 遺留分の対象となる遺産を減らす

遺留分の対象となる財産を減らすことで、遺留分請求のリスクを軽減する方法です。具体的には、以下の手段が挙げられます。

生命保険を活用する

遺産としての現金を生命保険に変えておく方法です。生命保険金は、受取人の固有財産とされるため、原則として遺留分の対象にはなりません。ただし、遺産全体の額と比較して生命保険金の額が不合理に多い場合、例外的に遺留分の対象とされる可能性があります。

暦年贈与を利用する

令和元年の相続法改正により、生前贈与に対する遺留分請求権は、生前10年以内に行われたものに限るとされました。このため、早い段階から少額の財産を暦年贈与として移転することは、遺留分対策として有効な手段となります。

2.2 遺留分の対象となる遺産の評価額を下げる

遺産の評価額を下げることで、遺留分の計算における基準額を抑える方法です。以下の対策が考えられます。

現金を不動産に変える

預貯金を不動産に変えることで、相続時の評価額を調整することが可能です。ただし、不動産の評価額は変動しやすく、相続時の経済状況や市場価値によって異なるため、慎重な計画が必要です。

自社株の評価額を下げる

自社株を相続させる場合、会社の業績や資産内容により株価を下げることが可能です。これにより、遺留分の計算基礎となる評価額を抑えることができます。ただし、この方法も会社の運営や経済状況に影響を受けるため、専門的な知識が必要です。

3. 遺留分対策を成功させるために専門家のサポートが不可欠

遺留分対策を成功させるためには、法的な知識だけでなく、税金や不動産に関する知識も必要です。弁護士法人長瀬総合法律事務所では、相続問題に精通した弁護士が、お客様の状況に応じた最適なアドバイスを提供いたします。また、税理士や不動産の専門家とも連携し、総合的なサポートを行う体制を整えています。

まとめ

遺留分対策は、遺産相続において非常に重要な課題です。遺留分を考慮せずに相続計画を立てると、相続後にトラブルが発生するリスクが高まります。生命保険や不動産の活用、暦年贈与などを組み合わせ、遺留分に配慮した相続計画を立てることで、後のトラブルを回避することができます。

また、遺留分対策を進める際には、専門家のサポートを受けることが不可欠です。弁護士法人長瀬総合法律事務所では、相続に関する幅広い知識と経験を持つ弁護士が、ご相談者のニーズに合わせた最適なアドバイスを提供します。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

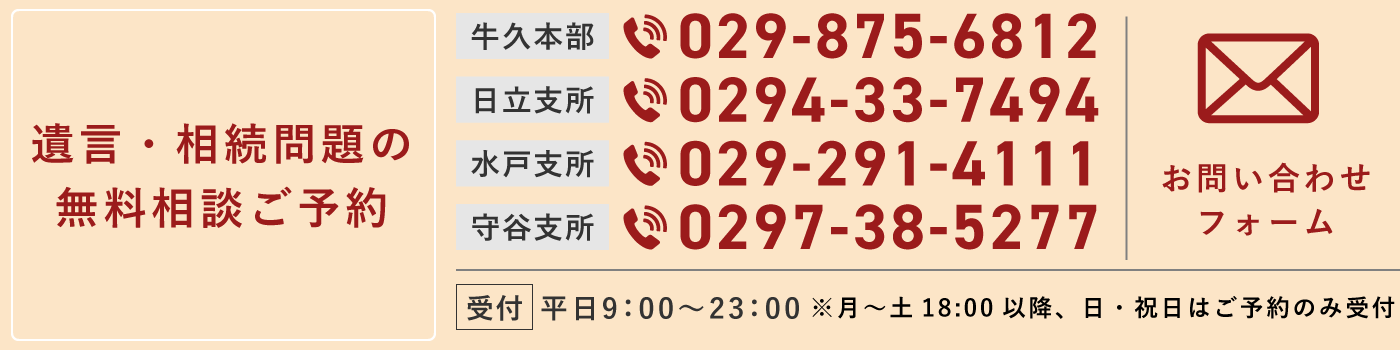

初回無料|お問い合わせはお気軽に

その他のコラムはこちら

遺産分割 預貯金の調査におけるポイント

はじめに

相続手続きにおいて、被相続人(亡くなられた方)の預貯金は、非常に重要な相続財産です。しかし、その調査や管理は複雑であり、適切に行わなければ後々のトラブルに発展する可能性があります。本稿では、預貯金が相続財産としてどのように扱われるのか、調査の重要性やその具体的な方法について解説します。また、弁護士に相談することのメリットについても触れていきます。

Q&A

Q: 最近父が亡くなり、相続の手続きを進めていますが、父の預貯金がどこにどれだけあるのか把握できていません。どうすればよいでしょうか?

A: 相続において、被相続人の預貯金は遺産分割の対象となる重要な財産です。しかし、全ての口座を把握しないまま分割を行うと、後でトラブルになる可能性があります。預貯金の調査は、専門知識と時間が必要です。弁護士法人長瀬総合法律事務所では、相続財産の調査から遺産分割協議まで、全面的にサポートいたします。安心してお任せください。

1. 預貯金は相続財産の中でも重要な位置を占める

被相続人の預貯金は、相続財産の中で重要な位置を占めています。不動産を所有していない場合でも、預貯金はほとんどの相続において遺産分割の対象となります。預貯金の正確な把握と分割は、相続手続きにおいて避けて通れない課題です。

2. 預貯金の調査を怠ると相続トラブルの原因に

預貯金口座の存在を把握していないと、適切な遺産分割が行えません。遺産分割協議が終了した後に新たな預貯金口座が発見され、その額が多額であった場合、再度の協議が必要になることがあります。これにより、相続人間でのトラブルが発生し、遺産分割のやり直しが必要になることもあります。また、相続税の申告漏れが発生するリスクもあり、預貯金の正確な把握は重要です。

3. 被相続人の預貯金は把握しにくいことが多い

キャッシュカードや預金通帳が見つかれば、預貯金の所在を特定することは比較的簡単ですが、これらが見つからない場合も少なくありません。被相続人が家族に隠していた「ヘソクリ」や、本人も忘れてしまった口座が発見されることもあります。このような口座を特定するには、慎重な調査が必要です。

4. 被相続人の預貯金を簡単に調べる方法は存在しない

被相続人の預貯金を一括で調べる方法はありません。金融機関からの郵便物や、被相続人のメモやカレンダーなどから手がかりを探し出し、それを基に各金融機関に問い合わせる必要があります。特定の金融機関がわかれば、全店照会を利用してすべての支店で口座を検索してもらうことが可能です。この際、相続人であることを証明するための書類を揃える必要があります。

5. 弁護士に相談するメリット

預貯金の調査や遺産分割の手続きは、専門的な知識が求められ、手間がかかります。特に、相続人が忙しい場合、これを自身で行うのは困難を伴います。弁護士法人長瀬総合法律事務所では、相続案件に特化した弁護士が対応し、迅速かつ的確なアドバイスを提供します。私たちにご依頼いただければ、預貯金の調査や分割協議がスムーズに進むようサポートいたしますので、安心してお任せください。

まとめ

相続手続きにおいて、預貯金の調査は重要であり、これを怠ると後々のトラブルの原因となることがあります。弁護士法人長瀬総合法律事務所では、相続に関する問題について、丁寧にサポートいたします。相続でお困りの際は、ぜひご相談ください。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

初回無料|お問い合わせはお気軽に

その他のコラムはこちら

遺産分割と特別受益に関するQ&A

Q: 遺産分割における「特別受益」について知っておくべきことは何でしょうか?

A: 特別受益は、相続時に遺産分割の計算に大きな影響を与える重要な概念です。特定の相続人が被相続人から生前に特別な利益を受け取っていた場合、その利益は相続財産に「持ち戻し」され、他の相続人の相続分に影響を及ぼします。これにより、遺産分割が複雑化することがあります。また、被相続人が特別受益としての持ち戻しを免除する意思表示をしていた場合、遺産分割の計算が異なります。

はじめに

相続における「特別受益」は、相続財産の分割に大きな影響を与える要因です。特別受益とは、被相続人が生前に特定の相続人に対して与えた特別な利益を指します。これがあると、遺産分割時の計算方法が複雑化し、場合によっては他の相続人との間での不公平感が生じる可能性があります。本稿では、特別受益とは何か、遺産分割にどのように影響するのか、そしてそれに対する対策について詳しく解説します。

特別受益とは?

特別受益とは、被相続人から特定の相続人に対して生前に与えられた特別な利益のことを指します。この特別な利益には、次のようなものが含まれます。

・婚姻のための贈与: 結婚資金として提供された金銭や財産。

・養子縁組のための贈与: 養子縁組を成立させるために提供された金銭や財産。

・生計の資本としての贈与: 生活費や事業資金など、生活基盤を築くために提供された金銭や財産。

これらの特別受益は、相続財産に「持ち戻し」され、他の相続人と公平に分割されるべき財産の一部として考慮されます。つまり、特別受益を受けた相続人は既にその分の利益を享受しているとみなされ、その分だけ遺産分割時に受け取る相続分が減額されることになります。

遺産分割における特別受益の扱い

1. 特別受益の持ち戻しと遺産分割

特別受益が存在する場合、その価値は他の遺産に「持ち戻し」されて全体の相続財産に含められます。これにより、特別受益を受けた相続人が既に利益を享受していると見なされ、その分だけ最終的な相続分が減少します。この持ち戻しの計算方法は、次の手順で行われます。

1. みなし相続財産の計算: 持ち戻しを行った相続財産を含め、全相続財産を計算します。この計算には、特別受益として提供された財産も含まれます。

2. 具体的相続分の算定: みなし相続財産を基に各相続人の具体的な相続分を算定します。

3. 特別受益の控除: 特別受益を受けた相続人の具体的相続分から、その分の金額が差し引かれます。

ただし、遺贈の場合には相続開始時点の財産に含まれるため、持ち戻しは不要です。これは、遺贈が既に相続財産の一部として認識されているためです。

2. 持ち戻しの評価基準

特別受益の持ち戻しにおいて、その評価基準が問題となります。一般的に、持ち戻される特別受益の価値は贈与が行われた時点での金額を、相続開始時の貨幣価値に換算して評価します。最高裁の判例(最判昭和51年3月18日)においても、この方法が採用されており、評価基準は相続開始時となっています。これにより、時間の経過による価値の変動を考慮した上で、正確な遺産分割が行われることが求められます。

特別受益の持ち戻し免除

特別受益がある場合でも、被相続人の意思により持ち戻しを免除することができます。これは、民法903条3項において「被相続人が異なる意思表示をした場合、その意思に従う」と明記されています。すなわち、被相続人が遺言書などで特別受益の持ち戻しを免除する意思を明確にしている場合、その意思に基づいて遺産分割が行われ、持ち戻しの計算は行われません。

特別受益が相続に与える影響

特別受益が遺産分割に与える影響は無視できません。たとえば、生前に贈与を受けた相続人がいた場合、その相続人の取り分が減少するため、他の相続人の取り分が増加する可能性があります。また、被相続人の意思表示によって特別受益の持ち戻しが免除されていた場合、遺産分割の結果が大きく変わることがあります。このように、特別受益の有無やその扱い方によって、相続分の計算が大きく異なるため、遺産分割を公正に行うためには、法的知識が不可欠です。

専門家に相談するメリット

特別受益が絡む遺産分割は、法律の解釈や計算方法が複雑です。そのため、適切に対応するためには、専門家に相談することが重要です。特別受益に関する問題は、相続人間の関係に亀裂を生じさせる可能性があるため、早めの対策が求められます。弁護士法人長瀬総合法律事務所では、相続に関する豊富な知識と経験を持つ専門家が、特別受益に関するご相談に応じます。特に、生前贈与や遺贈が特別受益に該当するかどうか、持ち戻しの免除が認められるかどうかなど、具体的な状況に応じたアドバイスを提供いたします。

また、特別受益の持ち戻しやその免除に関する意思表示が不明確な場合、遺産分割におけるトラブルを未然に防ぐため、早めの対応が必要です。専門家のサポートを受けることで、相続人全員が納得できる遺産分割を実現し、公正な相続手続を進めることができます。

まとめ

特別受益は、遺産分割の計算において重要な要素であり、その取り扱いについては慎重な判断が求められます。被相続人の意思表示や相続人間の合意が適切に反映されることで、公正な遺産分割が可能となります。しかし、特別受益に関する問題は複雑であり、相続人間の対立を避けるためには、専門家の支援が不可欠です。特別受益が関係する相続問題にお悩みの方は、弁護士法人長瀬総合法律事務所にご相談ください。私たちの専門知識と経験を活かし、最適な解決策をご提案いたします。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

初回無料|お問い合わせはお気軽に

その他のコラムはこちら

遺言書を発見した場合の対応方法とその重要性

Q&A

Q: 私の会社で遺言書が見つかったのですが、どのように対処すれば良いでしょうか?何か特別な手続が必要なのでしょうか?

A: 遺言書を発見した場合には、まずは落ち着いて適切な手続きを踏むことが重要です。特に自筆証書遺言を発見した場合、その遺言書を勝手に開封することは避け、家庭裁判所に提出して検認を受ける必要があります。検認を経ない遺言書では、過料を課せられる可能性もありますので、慎重に対応しましょう。この記事では、遺言書を発見した場合の正しい対処法と注意点について詳しく解説します。

遺言書発見時の初期対応

遺言書を発見したとき、まず考えるべきはその内容を確認せず、遺言書をそのままの状態で保管することです。自筆証書遺言の場合、遺言者の死亡後、相続人が遅滞なく家庭裁判所に提出し、検認を請求する義務があります。

1. 自筆証書遺言と検認手続の重要性

家庭裁判所で行われる検認手続は、遺言書の内容や状態を確認し、偽造や変造を防ぐために必要なプロセスです。検認が終了した後に初めて遺言書が法的に有効となり、相続手続を進めることが可能になります。検認を怠ると、後に多くのトラブルを引き起こす可能性があるため、非常に重要です。

検認をしないリスク

民法第1005条では、遺言書を家庭裁判所に提出しない、あるいは勝手に開封した場合、5万円以下の過料が科されると規定されています。また、検認を経ない遺言書では、銀行での預金払い戻しや不動産の名義変更ができないため、相続手続が進められません。

2. 検認手続の流れと必要書類

検認手続は以下のステップで行います。各段階で必要な書類や注意点がありますので、しっかりと準備を行いましょう。

(1) 家庭裁判所への申立て

申立てには、亡くなった方の本籍・住所、相続人の情報を記載した申立書、被相続人と相続人全員の戸籍謄本、収入印紙、予納郵券が必要です。申立書の書式は裁判所のホームページからダウンロードできます。

(2) 相続人全員への呼び出し

検認に際しては、裁判所から相続人全員に対して検認期日に関する通知が送られます。相続人全員が立ち会うことで、遺言書の内容が全員に知られることになりますが、代理人を立てることも可能です。

(3) 検認期日当日の手続

検認期日には遺言書を持参し、裁判官の前で開封と内容確認が行われます。その後、検認調書が作成されます。

遺言書の検認を怠るとどうなるか

検認を行わずに遺言書を使用した場合、以下のような法的リスクや手続の困難が生じる可能性があります。

1. 法的効力を持たない遺言書

検認を受けていない遺言書は、預金払い戻しや不動産の名義変更などの相続手続において無効とされることがあります。銀行や法務局で手続が進められないため、相続が滞る可能性が高まります。

2. 罰則の適用

検認を怠った場合、民法第1005条に基づき、5万円以下の過料が科されるリスクがあります。特に相続人間でのトラブルが発生しやすくなるため、法律に従った適切な手続を行うことが求められます。

専門家に相談することの重要性

遺言書を発見した際には、早めに弁護士に相談することをお勧めします。弁護士に相談することで、以下のようなメリットが得られます。

法律に基づいた迅速な手続

弁護士は、相続に関する法律や手続に精通しており、適切なアドバイスとサポートを提供します。検認手続には多くの書類が必要であり、個人で対応するには時間と労力がかかりますが、専門家に依頼することで迅速に手続を進めることが可能です。

相続人間のトラブル回避

検認手続では、相続人全員が裁判所に呼び出されるため、遺言書の内容次第ではトラブルが発生する可能性があります。弁護士を代理人とすることで、他の相続人と顔を合わせることなく手続を進めることができ、精神的な負担を軽減することができます。

まとめ

遺言書を発見した際には、冷静に法的な手続を踏むことが大切です。特に自筆証書遺言を発見した場合、家庭裁判所での検認手続を行なう必要があります。手続が複雑で不安な場合は、弁護士法人長瀬総合法律事務所へのご相談をご検討ください。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

初回無料|お問い合わせはお気軽に

その他のコラムはこちら

遺言の正しい作成方法と失敗しないためのポイント

はじめに

遺言は、自分の財産を次世代に引き継ぐための重要な手続です。しかし、遺言書が無効とされるケースも少なくなく、その結果として相続をめぐるトラブルが発生することがあります。遺言の効力を確実にするためには、法律で定められた方式に従うことが不可欠です。本稿では、遺言の方式について詳しく解説し、遺言書を作成する際に注意すべきポイントや、よくある誤解についても触れていきます。

Q&A

Q1: 遺言の方式って何ですか?

遺言の方式とは、遺言が法的に有効であるために守るべき手続のことです。遺言は、遺言者が亡くなった後に効力を発揮するため、その内容が遺言者の意志であることを確実にする必要があります。これを達成するために、民法では遺言書の作成方法が詳細に定められています。遺言書を正しく作成しないと、せっかくの遺言が無効とされることもありますのでご留意ください。

Q2: 自分で遺言書を作成しても問題ありませんか?

自筆証書遺言など、自分で作成できる遺言書もありますが、方式を守らなければ無効となるリスクがあります。例えば、訂正や変更が正しく行われていなかった場合、遺言書全体が無効となることもあります。また、法律に定められた方式に従っていても、内容に不備があればトラブルの原因となり得ます。専門家に相談することで、遺言書が確実に有効であることを確認できるため、安心です。

遺言の方式について

1. 遺言の形式とその重要性

遺言は、遺言者の意志を明確にし、それを確実に実行するための法的文書です。しかし、遺言が無効とされることがあるのは、その形式が民法に定められた基準を満たしていない場合です。例えば、自筆証書遺言では全文を自筆で書かなければならず、タイプされたものや他人に書かせたものは無効となります。また、遺言には署名と日付が必須であり、これらが欠けていると遺言書自体が無効とされることがあります。

但し、民法及び家事事件手続法の一部を改正する法律(平成30年法律第72号。平成30年7月6日成立。)のうち自筆証書遺言の方式の緩和に関する部分が、平成31年1月13日に施行されました。同日以降に自筆証書遺言をする場合には、自筆証書によって遺言をする場合でも、例外的に、自筆証書に相続財産の全部又は一部の目録を添付するときは,その目録については自書しなくてもよいことになったことにご留意ください。

2. 共同遺言の禁止とその理由

共同遺言とは、二人以上が同一の証書で遺言を行うことを指します。たとえば、夫婦が一つの文書に互いの財産を相続させる旨を記載した場合です。民法ではこのような共同遺言を禁止しており、その理由として、相続開始後に利害関係が複雑化し、トラブルが発生しやすいことが挙げられます。したがって、夫婦であっても、それぞれが別々の証書で遺言を作成する必要があります。

3. 遺言書の加除変更とその手続

遺言書を作成した後、内容を訂正したり変更したくなったりすることはよくあります。この場合、遺言者自身が変更を行うことが求められ、民法に従って厳格な手続を踏む必要があります。具体的には、変更箇所に署名と押印をし、さらにその内容を明記しなければなりません。この手続を怠ると、その部分だけでなく、場合によっては遺言書全体が無効とされることがあります。たとえば、訂正が判読不能な場合や、訂正が遺言の主要部分に影響を与える場合です。

遺言書作成時に気を付けるべきポイント

1. 内容の明確化

遺言書の内容が曖昧であったり、解釈の余地があったりすると、相続人間での争いの原因となることがあります。特に、財産の分配に関する部分は具体的かつ明確に記載することが求められます。

2. 専門家への相談

遺言書の作成には法律的な知識が必要です。特に、相続に関しては法的に複雑な側面も多いため、専門家への相談が不可欠です。弁護士法人長瀬総合法律事務所では、遺言書の内容確認や、必要に応じたアドバイスを行っています。

3. 定期的な見直し

遺言書を一度作成しても、家庭環境や財産状況が変わることがあります。このため、遺言書は定期的に見直しを行い、その時点の意志を反映させることが重要です。見直しの際にも、法律に従った手続を守ることが必要です。

弁護士に相談するメリット

遺言書の作成は、単に書面を作成するだけではなく、法的な正確性を確保し、遺言者の意志を確実に反映させることが求められます。弁護士法人長瀬総合法律事務所に相談することで、遺言書の形式や内容が法的に有効であることを確認でき、相続開始後のトラブルを未然に防ぐことができます。また、弁護士が遺言執行者として指定されることで、相続手続が円滑に進むメリットもあります。

まとめ

遺言は、相続におけるトラブルを防ぐために重要な役割を果たします。しかし、遺言が無効とされてしまうと、遺言者の意志が反映されず、結果として相続人間での争いが生じる可能性があります。遺言を作成する際は、民法で定められた方式に従うとともに、弁護士などの専門家に相談し、正確かつ適切な手続を踏むことが求められます。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

初回無料|お問い合わせはお気軽に

その他のコラムはこちら

二次相続を見据えた相続対策の留意点

はじめに

Q: 二次相続とは何ですか?また、どのような相続対策が必要ですか?

A: 二次相続とは、一次相続(最初の親の死後の相続)に続いて発生する2回目の相続のことです。この二次相続では、一次相続での相続税軽減が、逆に負担増になることもあるため、慎重な対策が求められます。弁護士法人長瀬総合法律事務所では、相続税の負担を最小限にするための計画をサポートしています。以下に、具体的なポイントを解説します。

二次相続とは

二次相続は、家族構成や相続財産に影響を与える重要な要素です。例えば、父が亡くなり母と子が父の遺産を相続する場合、これが一次相続です。その後、母が亡くなった際に発生するのが二次相続です。この二次相続では、配偶者の税額軽減制度を利用したことで、一次相続時には節税できたとしても、二次相続時に結果的に多額の相続税を支払うことになる可能性があります。

このような事態は、相続税の計算において、法定相続人の人数に基づく基礎控除額が減少するために生じます。一次相続では、配偶者がいることで控除額が増えますが、二次相続時には配偶者がいなくなり控除額が減少するため、税負担が重くなるのです。

配偶者の税額軽減制度を活用する際の注意点

配偶者の税額軽減制度は、一次相続において相続税を大幅に軽減するための有効な手段です。この制度により、配偶者が相続する遺産の額が一定の基準内であれば、相続税が免除される場合があります。しかし、この制度を最大限に活用した結果、二次相続で多額の相続税を支払うリスクが高まることもあります。

例えば、一次相続で配偶者が多くの財産を相続した場合、その後の二次相続では、法定相続人の人数が減少するために基礎控除が減り、結果的に課税額が増加します。また、財産の価値が一次相続から二次相続までの間に上昇することも、税負担を増大させる要因となります。

これを防ぐためには、一次相続の段階で将来の財産価値の変動や相続人の状況を考慮し、複数のシミュレーションを行うことが重要です。例えば、値上がりが見込まれる不動産を子供が相続するなど、将来的な相続税負担を軽減するための対策を検討すべきです。

二次相続対策の具体例

1. 財産の分割

一次相続で全ての財産を配偶者に相続させるのではなく、子供にも分配することで、二次相続時の税負担を分散させる方法があります。例えば、評価額の高い不動産を子供が相続し、配偶者には現金や預貯金を相続させるといった分割が考えられます。

2. 生命保険の活用

生命保険金は「みなし相続財産」として扱われますが、非課税枠が設けられています。一次相続でこの非課税枠を活用し、保険金を配偶者や子供に受け取らせることで、相続税の軽減が可能です。また、二次相続に備えて新たに生命保険に加入することも検討できます。

3. 贈与の活用

一次相続後に、配偶者が生前贈与を活用して子供に財産を移転させることで、二次相続の際の財産を減らし、相続税の負担を軽減する方法もあります。ただし、贈与税とのバランスを考慮し、計画的に行うことが重要です。

弁護士に相談するメリット

相続対策は複雑で、法律や税制に関する深い知識が求められます。弁護士に相談することで、以下のメリットが得られます。

1. 総合的な視点: 法律、税務、財産管理を含む幅広い観点からのアドバイスを受けることができます。

2. オーダーメイドの対策: 家族構成や財産状況に応じた最適な相続対策を提案します。

3. リスクの予見: 未来のトラブルを予測し、事前にリスクを軽減する対策を講じます。

4. 安心と信頼: 複雑な相続手続きをスムーズに進めるためのサポートを受けられます。

まとめ

二次相続を見据えた相続対策は、一次相続だけでなく長期的な視点での計画が重要です。弁護士法人長瀬総合法律事務所では、相続に関するご相談に対して、専門的な知識と経験を基に最適なサポートを提供しています。相続税の負担を最小限に抑え、家族を守るための対策を共に考えましょう。相続に関するお悩みやご相談は、ぜひ当事務所までお寄せください。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

初回無料|お問い合わせはお気軽に

その他のコラムはこちら

内縁・事実婚・同性カップルの相続対策ガイド

はじめに

近年、日本において内縁配偶者や事実婚パートナー、同性カップルが社会的に認知されるようになり、家族の形も多様化してきました。しかし、これらの関係は法律婚と異なり、法定相続人としての権利が認められていないため、特別な相続対策を講じる必要があります。本記事では、内縁関係や事実婚、同性カップルの方々が安心して相続を迎えられるように、具体的な方法や注意点について解説します。

Q&A

Q1: 私たちは事実婚の関係にありますが、パートナーに私の財産を確実に引き継がせる方法はありますか?

A1: 事実婚や内縁関係にあるカップルの場合、法律上の婚姻関係がないため、法定相続人としての地位はありません。つまり、パートナーに自動的に財産が渡る仕組みがないのです。そのため、パートナーに確実に財産を引き継がせるためには、遺言書を作成することが不可欠です。遺言書にパートナーへ財産を遺贈する旨を明記すれば、法的にその意志が実現されます。また、生命保険契約や信託契約を活用することで、より確実で安心な相続対策を講じることができます。

Q2: 遺言書を作成する際、どのような点に注意すべきでしょうか?

A2: 遺言書を作成する際には、他の法定相続人がいる場合や、遺留分権利者が存在する場合に注意が必要です。これらの権利を無視して遺言書を作成すると、相続時にトラブルが生じる可能性があります。例えば、遺留分を侵害する内容の遺言書を残した場合、相続人から遺留分侵害額請求がなされることも考えられます。トラブルを避けるためにも、遺言書の内容については、弁護士などの専門家に相談しながら慎重に検討することをお勧めします。

Q3: 保険や信託契約を利用した相続対策について教えてください。

A3: 生命保険契約は、パートナーを保険金受取人として指定することで、確実に財産を渡すことができます。ただし、法律上の親族でない場合、保険会社によっては審査が必要となる場合もあります。事前に保険会社としっかりと確認を取り、スムーズな手続きができるように準備をしておくことが重要です。また、信託契約を利用することで、死亡後にパートナーに財産を受け渡すことも可能です。この方法では、財産の管理や運用を信託機関に委ねることで、遺言書と組み合わせて柔軟な相続対策を実現できます。

内縁配偶者や事実婚パートナー、同性カップルの相続権について

日本において、内縁配偶者や事実婚パートナー、同性カップルが増加している中、これらの関係にある人々が直面する相続問題が注目されています。現行法では、法律婚をしていないカップルには相続権が認められておらず、内縁関係や事実婚を選択した場合でも、法定相続人としての地位を持つことができません。また、同性カップルに至っては、婚姻そのものが法律で認められていないため、当然ながら相続権はない状態です。

これにより、内縁配偶者や事実婚パートナー、同性カップルが安心して相続を迎えるためには、生前からの計画的な相続対策が不可欠となります。具体的には、遺言書の作成や生命保険の活用、信託契約などが考えられますが、これらの方法を適切に組み合わせることで、法的な障害を乗り越え、パートナーに確実に財産を引き継がせることが可能となります。

内縁配偶者や事実婚パートナー、同性カップルのための相続対策

相続権が認められていない内縁配偶者や事実婚パートナー、同性カップルにとって、相続対策は重要な課題です。生前にしっかりとした対策を講じることで、残されたパートナーに対する財産の移転をスムーズに行うことができます。ここでは、主な対策方法について詳しく説明します。

1. 遺言書の作成

遺言書は、法的に有効な形で自分の意思を表明するための最も基本的な手段です。遺言書には、財産を誰にどのように分配するかを明記することができます。特に内縁配偶者や事実婚パートナー、同性カップルの場合、遺言書がなければパートナーに財産が渡らない可能性が高いため、遺言書の作成は不可欠です。

2. 生命保険契約の活用

生命保険は、相続税対策にも有効な手段です。生命保険契約では、パートナーを保険金受取人として指定することが可能です。これにより、遺産とは別にパートナーが受け取る財産を確保することができ、相続税の負担を軽減する効果も期待できます。

3. 信託契約の活用

信託契約を利用することで、自分の死後にパートナーが財産を受け取ることができます。信託は、財産を管理・運用し、指定された条件に従って受益者に財産を分配する仕組みです。信託契約は、遺言書と組み合わせることで、より柔軟かつ確実な相続対策を実現できます。

内縁配偶者や事実婚パートナー、同性カップルの相続対策での注意点

相続対策を進める際には、いくつかの注意点があります。以下に、特に留意すべきポイントをまとめました。

1. 遺留分への配慮

法定相続人が存在する場合、その相続人には遺留分が認められています。遺留分を侵害する形で遺言を残すと、後に相続人から遺留分侵害額請求がなされる可能性があります。そのため、遺言書を作成する際には、他の法定相続人の権利に十分配慮し、トラブルを未然に防ぐことが重要です。

2. 生命保険契約の審査

生命保険契約を結ぶ際、法律上の親族でないパートナーを受取人に指定する場合、保険会社の審査が必要となることがあります。契約が成立するまでの手続きが複雑になる可能性があるため、事前に保険会社との確認を怠らないようにしましょう。

3. 信託契約の設計

信託契約は、内容が複雑になる場合があります。信託財産の管理方法や分配条件を慎重に設計しないと、思わぬトラブルや財産の減少につながる恐れがあります。信託契約を結ぶ際は、専門家のアドバイスを受けながら契約内容を慎重に検討することが求められます。

弁護士に相談するメリット

内縁配偶者や事実婚パートナー、同性カップルにとって、相続対策は非常に重要な課題です。相続対策をしっかりと行うためには、法律の専門家である弁護士のサポートが不可欠です。弁護士は、相続に関する法律知識だけでなく、個々の家庭の事情に合わせた最適なアドバイスを提供します。また、遺言書の作成や信託契約の設計、生命保険契約の審査など、複雑な手続きも代行してくれるため、安心して相続対策を進めることができます。

弁護士に相談することで、トラブルのリスクを最小限に抑え、パートナーに対する最善の相続対策を実現することができます。

まとめ

内縁配偶者や事実婚パートナー、同性カップルにとって、相続対策は不可欠な課題です。法的な制約がある中で、遺言書の作成や生命保険契約、信託契約などの手段を活用し、確実な相続を実現するためには、専門家の助言が欠かせません。相続に関する疑問や不安がある場合は、早めに弁護士法人長瀬総合法律事務所にご相談ください。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

初回無料|お問い合わせはお気軽に

その他のコラムはこちら

相続対策の落とし穴とその回避策

はじめに

相続対策は、家族の将来を考え、遺産を円滑に引き継ぐために欠かせない重要なプロセスです。しかし、十分な知識や計画がないまま進めてしまうと、逆に家族にとって大きな負担となることがあります。本稿では、よくある相続対策の失敗例を通じて、その背景にある問題点や回避策を考察します。相続に関するお悩みをお持ちの方は、専門家にご相談されることをお勧めします。

Q&A形式の紹介

Q: 相続対策を考えていますが、どのような失敗を避けるべきでしょうか?

A: 相続対策は一見簡単そうに見えますが、実際にはさまざまな落とし穴が存在します。例えば、遺言書が正しく執行されなかったり、節税を目的に行った対策が逆効果になったりすることがあります。このような失敗を避けるためには、専門家の助言が不可欠です。以下で、よくある失敗例とその回避策についてご紹介します。

よくある相続対策の失敗例とその回避策

1.相続対策は正しく行わなければ逆効果になります

相続対策は、遺族にとって非常に重要な行為です。しかし、法的な知識や税制に関する理解が不十分なまま行うと、逆に相続人が長期間苦しむ結果になることがあります。ここでは、具体的な失敗例を通じて、どのような点に注意すべきかを説明します。

2. 失敗例① 内容どおりに執行できない遺言書

相続人間の争いを避けるために遺言書を作成することは一般的です。しかし、その内容が不明瞭であったり、金融機関が遺言に基づいて適切に払戻しを行えない場合があります。このようなケースでは、遺言書が相続人間の対立を深める原因となり得ます。

回避策

遺言書を作成する際は、法律の専門家に相談し、明確で実行可能な内容にすることが重要です。また、金融機関と事前に相談し、遺言の執行に問題がないか確認しておくことも必要です。

3. 失敗例② 節税目的のアパート建築

節税を目的としてアパートを建築することはよくあります。しかし、空室が多い場合や賃料収入が期待を下回った場合、管理費用や税金の支払いがかえって相続人にとって負担になることがあります。さらに、所得税の納付が必要になるため、慎重な計画が求められます。

回避策

アパート建築を検討する際は、収支計画を慎重に立て、リスクを十分に考慮することが必要です。また、賃貸市場の動向や修繕費用など、長期的な視点での計画が求められます。税理士や不動産の専門家に相談し、節税効果とリスクを正確に把握することが重要です。

4. 失敗例③ 二次相続まで含めるとトータルで課税額が多くなる

一次相続で配偶者に多くの財産を残すと、配偶者の税額軽減制度を利用して相続税を減らすことができます。しかし、二次相続での相続人が少ない場合、結果としてトータルの納税額が増加し、家族にとって大きな負担となることがあります。

回避策

一次相続と二次相続を見越した相続計画を立てることが必要です。特に、配偶者が多くの財産を相続する場合には、将来の税負担を考慮した上で分割方法を検討することが重要です。税理士と相談し、長期的な視点での最適な相続対策を行いましょう。

5. 失敗例④ 贈与税対策が逆効果に

生前贈与は相続税の軽減に有効ですが、贈与税の計算方法や贈与のタイミングを誤ると、相続税と贈与税の合計額が予想以上に高額になることがあります。また、特定の相続人に多額の贈与を行うと、他の相続人との関係が悪化するリスクもあります。

回避策

生前贈与を行う際は、贈与税と相続税の両方を考慮し、最適なタイミングと金額を決定することが重要です。また、家族全体のバランスを考えた贈与計画を立てることで、トラブルを未然に防ぐことができます。弁護士や税理士に相談し、具体的なシミュレーションを行うことが有効です。

6. 事前に相続に詳しい専門家に相談

相続対策における失敗例はまだまだありますが、これらの多くは専門家に相談せずに進めてしまった結果です。専門家に相談することで、法的な問題や税務上のリスクを未然に防ぐことができます。

弁護士に相談するメリット

相続対策を行う際、専門家に相談することで多くのメリットがあります。弁護士や税理士に相談することで、法的な知識や最新の税制に基づいたアドバイスを受けることができ、安心して相続対策を進めることができます。また、家族間のトラブルを未然に防ぐための助言や、複雑な手続きのサポートも受けられます。

まとめ

相続対策は、家族の将来を考える上で非常に重要です。しかし、正しい知識と計画がなければ、かえって家族にとって大きな負担となる可能性があります。弁護士法人長瀬総合法律事務所では、相続に関する専門的なアドバイスを提供しておりますので、お悩みの際はぜひご相談ください。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

初回無料|お問い合わせはお気軽に

その他のコラムはこちら

【コラム】不動産の相続

不動産の相続においては、相続の流れやその方法、登記手続き等、不動産の相続手続きについて理解しておく必要があります。

なお、登記は登記名義人について行わなければなりませんので、例えば、亡くなられた方(被相続人)の親が登記名義人になっている場合には、まずその親からの相続登記を行う必要があります。何世代も相続登記をしていない場合(数次相続の場合)は、相続人も増え、多くの書類が必要となります。

不動産の相続については、まずは弁護士にご相談いただくことをお勧めします。

遺言執行の書式・見本等

遺言執行者とは

遺言執行者とは、遺言の内容の実現に必要な行為を行うため、遺言により指定され、又は家庭裁判所により選任された者をいいます。

遺言は、遺言者の死亡の時からその効力を生じます(民法985条1項)。もっとも、遺言に記載された事項には、遺言の効力が発生することによって、特段の行為・手続を要することなく当然にその内容が実現される性質のものと、遺言の内容を実現するために必要な行為あるいは手続をなすことによって初めて遺言の内容が実現される性質のものとがあります。この遺言の内容を実現するために必要な行為をなすことを、「遺言の執行」といいます。

遺言執行者は、遺言の内容を実現するため、相続財産の管理その他遺言の執行に必要な一切の行為をする権利義務を有し(民法1012条1項)、遺言執行者がその権限内において 遺言執行者であることを示してした行為は、相続人に対して直接にその効力を生じます(民法1015条)。そして、遺言執行者には、善管注意義務(民法644条)など、民法の委任に関する規定の一部が準用されます(民法1012条3項)。

遺言執行の書式・見本

ここでは遺言執行についての書式・見本をご紹介します。

なお、書式・見本の使用は、遺言執行問題に直面されている当事者個人の方及び弁護士のみとさせていただきます。

他士業その他の事業者の方に対しては、弁護士法違反(非弁活動)のおそれがあるため、無断使用を一切認めておりませんので、ご了承ください。

遺言執行者任務開始のご通知(相続人に対するもの)

遺言執行者は、その任務を開始したときは、遅滞なく、遺言の内容を相続人に通知しなければなりません(民法1007条2項) 。この規定は、平成30年の相続法改正によって新たに追加されたもので、改正法施行日である令和元年7月1日以降に開始された相続についてはもとより、施行日前に開始された相続に関し、施行日以後に遺言執行者となる者にも適用されます(改正法附則8条1項)。

通知すべき事項として法定されているのは、「遺言の内容」であり、遺言書の写し等の交付は要件とされていませんが、相続人に対して適切に情報を提供し、円滑に遺言執行業務を進めるためには、公正証書遺言であれば正本又は謄本の写し、法務局に保管されている自筆証書遺言であれば遺言書情報証明書の写し、それ以外の遺言であれば検認済の証明書が編綴された遺言書原本の写しを通知に添付して「遺言の内容」を示すべきでしょう。

また、遺言執行者による通知は、通常、遺言執行者から相続人等関係者に対して行われる最初の連絡であり、遺言書の検認が先行しない場合などでは、通知を受領する者は、被相続人死亡の事実すら知らない場合もあります。相続人は相続財産の処分その他遺言の執行を妨げるべき行為をすることができなくなりますので(民法1013条)、遺言執行者の権限とその職務の概要を説明し、相続人の理解と協力を求めることも必要です。

PDF 遺言執行者任務開始のご通知(相続人に対するもの)の記載例 [ サイズ:82KB ]

任務終了の通知書兼報告書

遺言執行者の任務が終了した場合、民法655条の規定が準用され(民法1020条)、遺言執行者は、その任務の終了事由を通知することが必要であり、通知するまでは遺言執行者はその任務の終了を対抗できません。

遺言執行者の任務終了は当然に相続人らの知るところとならないため、相続人や受遣者らの不測の損害を生じさせないためにも、速やかに通知が必要となります。通知の方式についての定めはありませんが、後日の紛争を防ぐため書面によることが適切といえます。

また、遺言執行者は、任務が終了した後、遅滞なくその経過及び結果を報告しなければなりません(民法1012条3項・645条)。この顛末報告の方式・内容についても特段の定めはありませんが、後日の紛争を防ぐため書面によることが適切といえます。

PDF 任務終了の通知書兼報告書の記載例 [ サイズ:109KB ]

« Older Entries Newer Entries »