はじめに

不動産を相続することは多くの人にとって重要なライフイベントですが、それに伴う費用について正確に理解することが重要です。相続税の申告や名義変更の手続き、さらには相続した不動産を売却する場合に発生するさまざまな費用について、本稿で解説します。

Q&A

Q: 不動産を相続した際にどのような費用が発生するのか、具体的に知りたいのですが?

A: 不動産を相続する際には、相続税の申告や名義変更の手続き、さらに売却に関わる費用が発生します。これらの費用は、相続手続き全体の中でかなりの割合を占めるため、理解しておくことが重要です。税理士や司法書士などの専門家に依頼することで、適切な手続きや節税対策を行うことができますが、その際には報酬も必要となります。*

不動産相続にかかる主な費用

1. 相続税の申告と納付に関する費用

不動産を相続した場合、まず考慮すべきは相続税です。相続税は、基礎控除(3,000万円+600万円×法定相続人の人数)を超える遺産に対して課されます。この基礎控除を超えた場合、申告が必要となります。特に、不動産については「小規模宅地の特例」により、特定の条件を満たすと相続税の評価額が最大80%減額される場合があります。

この申告には多くの書類が必要で、税理士に依頼することが一般的です。税理士への報酬は、依頼内容や不動産の評価額に応じて異なりますが、相続税の計算や申告書の作成など、複雑な手続きを代行してくれるため、費用対効果は高いといえます。

2. 不動産の名義変更にかかる費用

不動産の名義変更、正式には「不動産の相続を原因とする所有権移転登記申請手続」を行うには、まず登録免許税が必要です。この税額は、土地や建物の評価額に基づいて算出されます。

名義変更の手続きは、申請書類の作成や戸籍謄本の取得など、法的に複雑な手続きが必要です。これらの手続きを円滑に進めるために、司法書士に依頼することが推奨されます。司法書士への報酬も依頼内容に応じて変動しますが、手続きの正確さを確保するためには必要な投資といえます。

3. 相続した不動産を売却する際にかかる費用

相続した不動産を売却する場合、以下のような費用が発生します。

- 不動産譲渡所得税: 売却によって得た利益に対して課される税金です。相続税の申告期限から3年以内に不動産を売却した場合、相続税の一部を譲渡所得税の取得費に加算する特例があります。この特例を適用することで、譲渡所得税を軽減できる可能性があります。

- 不動産売却の仲介手数料: 不動産を売却する際、不動産仲介会社を利用することが一般的です。仲介手数料は、売買価格の3%に6万円を加えた金額(消費税別)が上限となります。

- その他の費用: 例えば、空き家の解体費用や残置物の撤去費用、土地の確定測量費用などが発生することがあります。これらの費用は不動産の状態や売却条件によって異なり、場合によっては多額の費用が必要になることもあります。

弁護士に相談するメリット

不動産相続に関する手続きは複雑で、法律や税務の知識が欠かせません。弁護士に相談することで、相続に関するすべての手続きを一括でサポートしてもらうことができます。弁護士法人長瀬総合法律事務所では、税理士や司法書士と連携して、お客様の状況に最適なアドバイスを提供しています。特に、遺産分割協議や相続登記などの法的手続きについては、弁護士が間に入ることでトラブルを未然に防ぐことが可能です。

まとめ

不動産を相続する際には、相続税、名義変更、売却に伴うさまざまな費用が発生します。これらを正確に把握し、適切に対応するためには専門家のサポートが不可欠です。弁護士法人長瀬総合法律事務所では、不動産相続に関する手続きをサポートし、皆様がスムーズに相続を完了できるようお手伝いいたします。相続に関するご相談は、ぜひ当事務所にお任せください。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

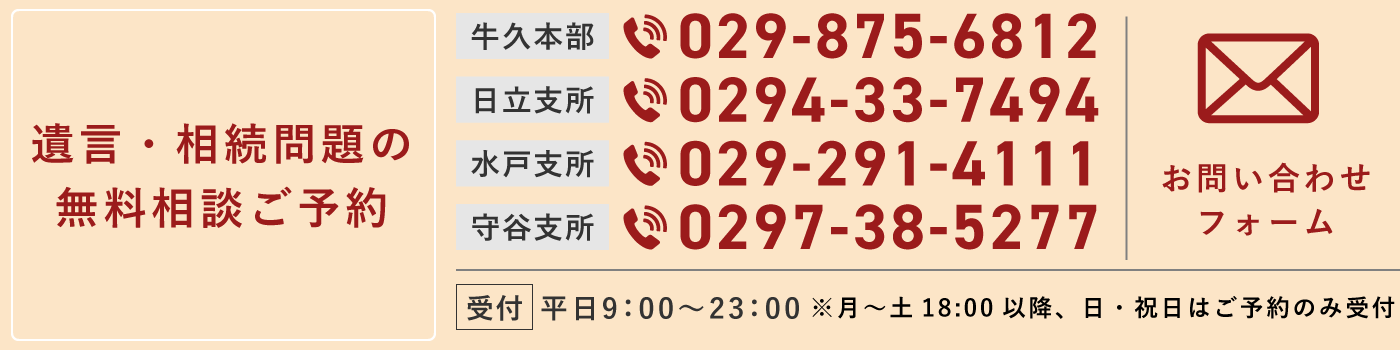

初回無料|お問い合わせはお気軽に

その他のコラムはこちら