はじめに

住宅ローンを抱えている方が亡くなった場合、残されたご家族はローンの支払いについて心配されることが多いです。特に、主な収入源を失った際の返済負担や住居の確保は、大きな問題となります。そこで、本稿では「住宅ローンの扱い」に関して、よくある質問とその解決策について、弁護士法人長瀬総合法律事務所が解説いたします。

よくある質問とその回答

Q:夫が亡くなり、住宅ローンの支払いが不安です。まだ20年分の支払いが残っているのですが、どうすればよいでしょうか?

A:住宅ローンに「団体信用生命保険」が付帯しているかどうかをまず確認しましょう。

住宅ローンを組む際には、通常「団体信用生命保険(団信)」の加入が条件となっていることが多いです。団信は、借主が亡くなった場合や高度障害となった場合に、保険金でローンの残額を一括返済する保険です。もし団信に加入していれば、ローンの支払いは保険金で完了するため、以後の支払いは不要となります。まずは、ご利用の銀行やローン契約書を確認し、団信の有無を確認しましょう。

住宅ローンの取り扱いに関する詳細な解説

1.団体信用生命保険(団信)の確認

住宅ローンには、一般的に「団体信用生命保険」が付帯しています。この保険は、借入者が死亡または重度の障害を負った場合に、残りのローンを保険金で支払う制度です。団信に加入している場合は、相続人がその後のローンを負担する必要はありません。

2.団信に加入していない場合の選択肢

もし、団信に加入していない場合や、特定の保険金の支払い対象とならないケースでは、以下の選択肢を検討することができます。

相続放棄を検討する

住宅ローンの残額が大きく、相続する財産よりも負担が重い場合には、相続放棄を行うことも可能です。相続放棄を行えば、ローンの返済義務を免れることができますが、同時に不動産を相続する権利も失いますので、慎重に判断する必要があります。

売却やリースバックの検討

住宅を手放す選択肢として、物件を売却してローンを返済することや、リースバック(売却後も賃貸として住み続ける方法)を検討することも有効です。これにより、住居を失うことなくローンを整理できる場合もあります。

3.相続人がローンを引き継ぐ場合の注意点

相続人がローンを引き継ぐことを希望する場合、金融機関との話し合いが必要です。収入状況や返済能力を考慮して、返済条件の変更(リスケジュール)を提案することも可能です。これには、返済期間の延長や、月々の返済額の減額などが含まれます。

弁護士に相談するメリット

相続問題や住宅ローンの処理は複雑で、専門的な知識が求められます。弁護士に相談することで、以下のようなメリットがあります。

法的根拠に基づいた適切なアドバイス

法律に基づいた適切なアドバイスを受けることで、誤った判断を避けることができます。例えば、相続放棄の手続期限や条件についての誤解が生じることなく進められます。

交渉や調整を任せることができる

金融機関や相続人間での交渉を、弁護士が代理で行うことができます。これにより、感情的な衝突を避け、スムーズな解決を図ることが可能です。

将来的なリスクを回避する

一時的な解決策ではなく、長期的な視点から最適な選択肢を見極めることができます。これにより、後々のトラブルやリスクを回避することができます。

まとめ

住宅ローンの取り扱いは、相続の中でも特にデリケートな問題です。団体信用生命保険の有無を確認することから始め、状況に応じて相続放棄や売却などの選択肢を検討しましょう。最適な解決策を選ぶためにも、弁護士法人長瀬総合法律事務所の専門家に相談することもご検討ください。

相続問題について解説した動画を公開しています

相続問題にお悩みの方はこちらの動画もご参照ください。

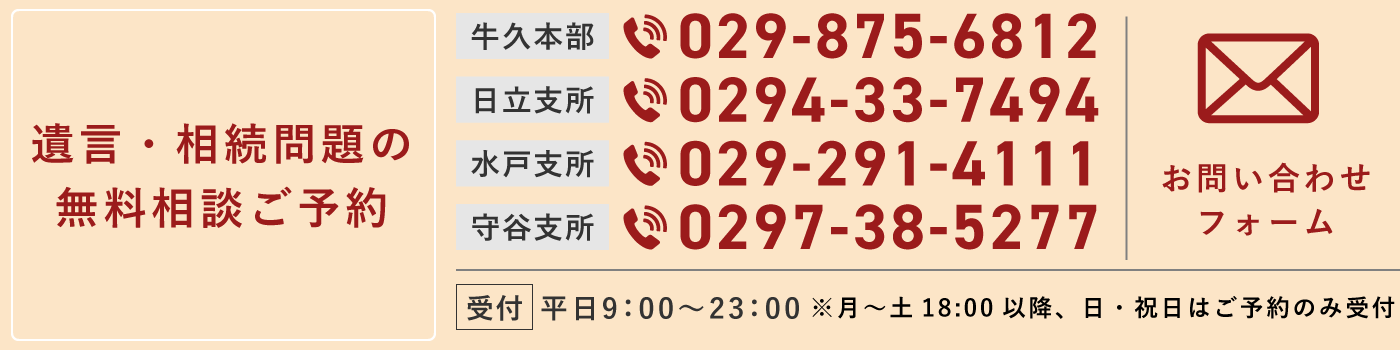

初回無料|お問い合わせはお気軽に

その他のコラムはこちら