はじめに

「財産を残すなら、生前に贈与しておいたほうがいいのか、それとも相続時にまとめて渡すほうがいいのか」――これは多くの人が悩むテーマです。生前贈与とは、存命中に自分の財産を子や孫、親族などに贈る方法であり、相続は死亡によって財産が相続人に移転する仕組みです。いずれも財産を誰かに渡す点では同じですが、税務面や手続き、家族への影響など、さまざまな違いがあります。

本記事では、生前贈与と相続の違いに注目し、法律や税金、家族間のトラブル防止策といった観点から解説します。自分や家族の状況に合った方法を選ぶためのヒントとなれば幸いです。

Q&A

Q1. 生前贈与と相続では、税金の扱いがどう違うのでしょう?

- 生前贈与

贈与税が課税対象。ただし年間110万円の基礎控除(贈与税の非課税枠)が使えるほか、住宅資金や教育資金など特例枠が活用可能。 - 相続

相続税が課税対象。相続税は基礎控除(3,000万円+600万円×相続人の数)があり、生前贈与の3年(7年)以内の贈与財産は「みなし相続財産」として相続税計算に加算される場合がある。

Q2. 生前贈与のメリット・デメリットは?

- メリット

非課税枠(年間110万円)を活用して長期的に財産を移転できる、相続税対策として有効、財産の使い道を見守れる - デメリット

贈与税がかえって高くなる可能性、3年(7年)以内の贈与は相続税に加算、贈与後の財産処分は受贈者の意向に左右される

Q3. 相続で渡すメリットは?

- 相続税の基礎控除や配偶者の税額軽減などの特例が使える

- 遺言書によって確実に分配を指示できる

- 生前に大きく財産を動かす必要がないため、遺言書や遺産分割協議で最終調整が可能

Q4. 生前贈与すれば何でも有利なの?

すべてが「生前贈与 = 有利」ではありません。贈与税率が高くなるケースもあるし、3年(7年)以内の贈与は相続財産に足し戻すルールもあり一概に有利とは言えません。各家庭の資産状況やライフプランによって判断が必要です。

解説

生前贈与の仕組みとポイント

- 贈与税の年間基礎控除

1人あたり年110万円まで非課税。ただし、複数年にわたり贈与を行う場合は「定期贈与」として実質的に評価される可能性もある - 特例制度

住宅取得資金贈与の特例、教育資金贈与の特例など、一定要件を満たせば大きな非課税枠を使える - 3年(7年)以内の贈与加算

被相続人の死亡前3年(7年)以内の贈与分は、相続税の計算で相続財産に合算される(節税が無効化されることも)

相続の仕組みとポイント

- 相続税の基礎控除

3,000万円+600万円×法定相続人の数 - 配偶者の税額軽減

配偶者は1億6,000万円までor法定相続分まで非課税など、優遇制度が充実 - 遺留分

生前贈与を含めて特定の相続人に偏った遺産配分を行うと、他の相続人が遺留分侵害額請求を起こす可能性

生前贈与と相続、どちらを選ぶかの指針

- 財産額や相続人構成を確認

大きな不動産や自社株など評価が高い資産がある場合、生前贈与で細かく移転する方法も検討 - 相続時精算課税制度の活用

2,500万円まで贈与税が非課税となるが、相続税申告では加算されるなど注意点が多い - ライフスタイルや家族の要望

例えば、子どもに住宅購入資金を早期に渡すメリット、孫への教育資金などニーズを考慮 - 長期的な税金シミュレーション

税理士と連携して相続税と贈与税の総合的な比較を行う

家族間トラブルを防ぐために

- 遺言書と併用

生前贈与を行った分を特別受益として遺留分を調整するなど、遺言書でカバー - 公正証書化

生前贈与契約書や合意文書を公証役場で公正証書化し、後から「言った言わない」を防ぐ - 贈与のタイミング

子どもが財産をどう使うか明確にしておくと、トラブル回避に役立つ(教育資金ならその用途を限定) - 信託契約の活用

大きな資産の場合、民事信託などで運用管理し、後からの遺留分トラブルを減らす方法も

弁護士に相談するメリット

- 契約書や遺言書の作成

贈与契約書、遺言書を整合性ある形で作成し、紛争を回避 - 親族間調整・遺留分対策

生前贈与分が特別受益に該当するか、遺留分請求をどう防ぐかなどを専門的にサポート - 長期的サポート

必要に応じて信託や後見制度などの活用を含め、多角的に支援

まとめ

生前贈与と相続の最大の違いは、贈与税と相続税の区分や手続き時期にあります。生前贈与は生きている間に財産を移転し、相続は死亡を契機に自動的に財産が相続人へ渡ります。それぞれの特徴をまとめると、

- 生前贈与

年110万円の基礎控除を活かせる、子や孫への資金援助を早期に実現できるが、3年(7年)以内の贈与加算なども要注意 - 相続

相続税の基礎控除が大きく、配偶者控除など優遇策あり。財産分配が死後に行われるため生前には自由度が低い

自身の財産や家族構成、将来的な資金ニーズを踏まえてどちらが有利かはケースバイケース。弁護士法人長瀬総合法律事務所にぜひご相談いただき、最適なプランを探りながら、円満な財産承継を目指しましょう。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

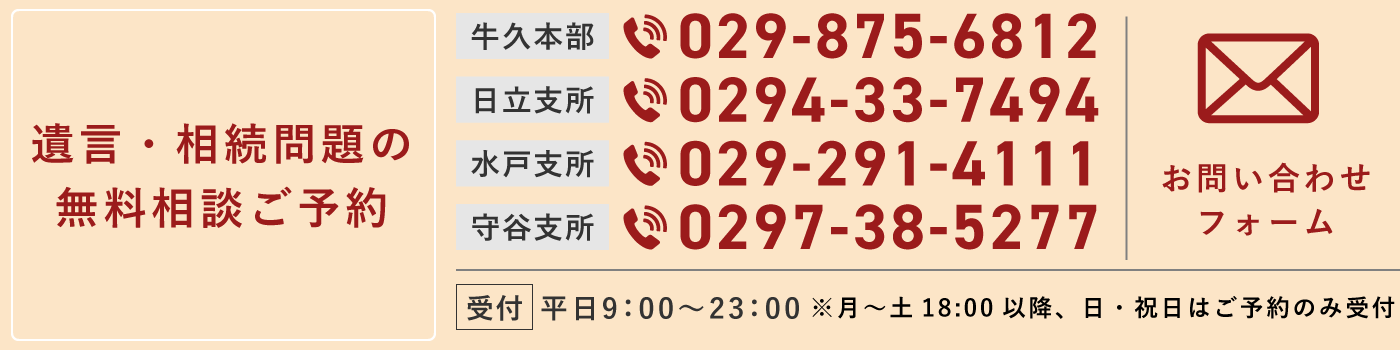

初回無料|お問い合わせはお気軽に