Archive for the ‘コラム’ Category

弁護士を活用した事業承継の進め方

はじめに

事業承継は、後継者育成や株式移転、相続税・贈与税対策など多角的な課題を含みます。特に親族内承継では遺留分や相続人間の調整が必要であり、外部承継(M&Aなど)では契約や労働法務の面で細かい合意事項が発生。これらを法的視点から整理し、スムーズに進めるのが弁護士の役割です。

本記事では、弁護士を活用した事業承継の進め方を具体的に解説します。計画段階から実行フェーズまで、弁護士がどんな形でサポートできるかを知っていただき、トラブルのリスクを回避しましょう。

Q&A

Q1. 事業承継に弁護士が必要な理由は何ですか?

事業承継には、会社法、相続法、税法、労働法など多くの法律が絡みます。弁護士が全体を俯瞰して法的リスクを洗い出し、株式譲渡契約、遺留分対策、取締役変更登記などの手続きを一貫して支援することで、紛争やミスを未然に防げるからです。

Q2. 具体的にどのような業務を弁護士に依頼できますか?

- 事業承継計画の法的チェック

- 株式譲渡契約や事業承継契約の作成・交渉

- 取締役会や株主総会の手続きサポート

- 遺言書作成や遺留分対応

- M&A時のデューデリジェンス

などが挙げられます。

Q3. 弁護士を使うと費用が高くなりませんか?

確かに弁護士費用は発生しますが、トラブルで裁判になるリスクや、税務面の大きな損失を回避できるメリットを考えると、結果的にコストパフォーマンスが良い場合が多いです。事前に見積もりを取り、費用対効果を検討しましょう。

Q4. 事業承継を弁護士に相談するタイミングは?

できるだけ早い段階が望ましいです。後継者選定の時点から法律面を踏まえた株式移転スキームを考慮すると、計画全体がスムーズに進行します。相続直前や後継者交代直前に駆け込み相談するより、3~5年前から備えるのが理想です。

解説

弁護士が関与する事業承継のステップ

- 現状分析とリスク診断

- 会社の株式構成、経営権、借金や保証、従業員の雇用契約など法的観点で整理

- 承継方法の選択と計画立案

- 親族内承継か外部承継(M&A)か、株式を段階的に譲渡するか一括か、遺言書の必要性などを検討

- 契約書ドラフトと交渉

- 株主間契約、事業承継契約、取引先・金融機関との契約整理など

- 必要に応じて税理士と連携し、納税負担を試算

- 実行サポートとフォローアップ

- 株式譲渡や相続登記、取締役変更登記、従業員・取引先への周知

- 実行後も紛争や誤解が起きないよう継続的にアドバイス

親族内承継での弁護士活用

- 遺言書・遺留分対策

- 後継者に株式を集中させる際、他の相続人が遺留分侵害を主張しないよう、遺言書や代償金を計画

- 株式譲渡・贈与契約

- 税理士と協働で相続税・贈与税を軽減するスキームを構築

- 弁護士が契約書のリーガルチェック、違法・不備の排除

- 家族間の利害調整

- 兄弟姉妹の対立や、先代社長と後継者の意見相違を中立的立場で仲裁

M&A(親族外承継)の場合

- 事業売却・譲渡交渉

買い手との間で秘密保持契約、基本合意書、最終契約書など作成 - デューデリジェンス(DD)

法務DDで会社のリスク(契約違反、労務トラブルなど)を洗い出し、価格や契約条件に反映 - クロージング手続き

株式譲渡契約の締結、対価の受け渡し、代表者変更の登記、従業員の雇用契約引き継ぎ - トラブル対応

表明保証違反や競業避止義務の問題が出た際に弁護士が対処

従業員・取引先への配慮

- 従業員の雇用をどう維持するか

就業規則、役職の配置転換、労働条件などを法的視点で整理 - 取引先との契約変更

代表者変更に伴う再契約が必要か、支払い条件や保証人はどうするか - 金融機関への連絡

代表取締役の変更、連帯保証・担保設定の見直しを速やかに行う

弁護士に相談するメリット

- 複雑な契約整備のサポート

株式譲渡契約、遺言書、株主間契約、労働契約など多種多様な書類を専門知識で作成 - 親族間・株主間の感情的衝突を法的にコントロール

感情論に終始しないよう、中立的かつ論理的に合意形成 - 税理士やコンサルタントと連携した総合的提案

相続税や事業計画の面からもベストなプランを提供 - 紛争時の代理

事業承継後に発生したトラブル(表明保証違反、遺留分請求など)に迅速に対応

まとめ

事業承継を成功させるには、弁護士を中心に税理士やコンサルタントと協力し,以下のプロセスを踏むのが効果的です。

- 現状分析とリスク把握

株式や負債の洗い出し - 承継スキーム決定

親族内かM&Aか、株式譲渡か贈与か - 契約や登記の整備

株主間契約、事業承継契約、役員変更登記など - 従業員や取引先への周知

- 誤解や混乱を防ぎ、信用を維持

- アフターケア

万一の紛争に備えた見直し・調整

弁護士を活用することで、法的リスクの洗い出しや後継者交代の透明化を図り、経営のバトンタッチを円滑に進められます。ぜひ、弁護士法人長瀬総合法律事務所にご相談ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

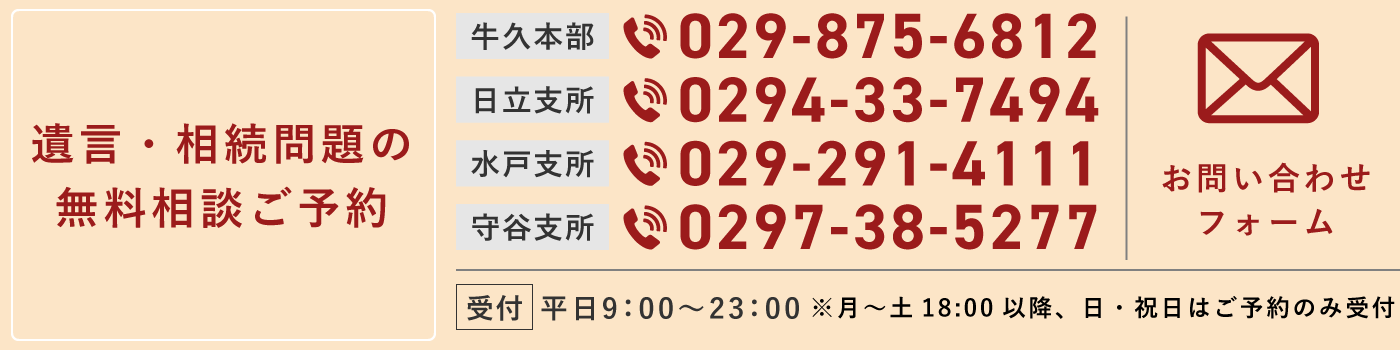

初回無料|お問い合わせはお気軽に

事業承継計画作成の手順

はじめに

中小企業や家族経営の会社では、事業承継計画をしっかり立てることで、スムーズな世代交代と経営の安定を図れます。これは、後継者選定や株式移転だけでなく、従業員や取引先への周知、相続税・贈与税対策、金融機関との連携など、多岐にわたる要素を整理した計画書です。事前にきちんと策定しておけば、いざ社長が引退する時期を迎えても混乱やトラブルを最小限に抑えられます。

本記事では、事業承継計画をどのように作成していくか、そのステップや注意点を解説します。長期的視野で計画を立て、会社の未来を明るく継続させましょう。

Q&A

Q1. 事業承継計画の主な役割は何ですか?

事業承継計画は、後継者選定・経営権移行・株式や資産の移転・従業員や取引先への引き継ぎなどを時系列で整理し、リスクを洗い出す文書です。これにより、各ステップを漏れなく実行でき、金融機関や従業員も安心感を得られます。

Q2. 計画作成にどれくらい時間がかかりますか?

通常、3~5年程度をかけて計画的に進めるのが望ましいとされます。後継者育成や株式譲渡手続きに時間がかかるほか、対内外への理解を得るためには段階的な実行が必要になるからです。

Q3. 事業承継計画は何を含むべきですか?

- 後継者候補と育成プラン

- 株式移転や相続税・贈与税対策

- 取締役や代表取締役の交代スケジュール

- 金融機関との交渉方針(保証や融資条件)

- 従業員への対応策(役職変更、待遇面など)

- 取引先・顧客への周知

Q4. 弁護士の役割は?

弁護士は、会社法・相続法・税法などの視点から計画をレビューし、株主間契約や事業承継契約の整備、遺留分対策、取引先や従業員に対する法的説明などをサポートします。

解説

事業承継計画作成の基本ステップ

- 現状分析・課題の洗い出し

- 自社の財務状況、株主構成、後継者候補の有無、金融機関の保証などを一覧化

- 目標設定

- いつまでに社長交代するのか、株式は誰に集中させるのか、従業員にどんな体制を整えるのか

- 具体的プラン策定

- 後継者育成プラン:社内ローテーション、役員登用、外部研修

- 株式譲渡や贈与計画:段階的に移転か、一括か。相続税対策はどうするか

- 取引先・金融機関対応:保証人の切り替え、契約更新

- スケジュールと役割分担

- 代表交代の時期、登記変更、社内外への周知時期をカレンダーに落とし込む

- 計画実行の担当者(後継者、オーナー、弁護士、税理士など)を明確化

ポイント別対策

- 後継者育成

- 経営者としての決定権や財務知識、コミュニケーション力を身につける研修

- 社内の信頼獲得と外部ネットワーク構築

- 株式承継・相続税対策

- 生前贈与や事業承継税制の特例を活用し、相続税の負担を軽減

- 遺言書作成や遺留分対策で親族間の紛争回避

- 従業員・取引先への周知

- 計画段階からキーパーソンに情報を共有し、不安を最小化

- 新体制のビジョンやメリットを明確に伝える

- 金融機関との協議

- 保証人の変更や融資条件見直しを事前に交渉

- 後継者が代表就任後もスムーズに資金調達できる体制を確保

計画書に盛り込む内容

- 会社概要と経営理念

歴史や現状、ミッション、ビジョンを整理 - 後継者選定理由

なぜその人物が適任かを説明(スキル、経営姿勢など) - 承継手法(贈与、売買、相続)

株式移転の方式やタイミング、予定譲渡価格、税務シミュレーション - 新経営体制の組織図

取締役、幹部、業務責任者の配置と役割 - 実行スケジュール

3年・5年単位の目標。株式譲渡日、代表変更登記、遺言書作成などを具体化 - リスク管理・紛争回避策

遺留分への対応、従業員離職リスク、主要取引先の反応対策

よくある失敗例

- 計画の形骸化

作っただけで放置し、実際の後継者育成や株式移転が進まない - 短期間で交代

オーナーの体調不安で急に引退し、後継者が準備不足で混乱 - 税務リスク未対策

相続時に多額の税金が発生し、会社資金を圧迫 - 従業員と取引先への説明不足

現場が後継者に不信感を抱き、人材流出や受注減

弁護士に相談するメリット

- 計画段階での法的リスク分析

会社法や商法、労働法の視点から承継後の問題点を洗い出し、計画に盛り込む - 契約書作成・見直し

株主間契約や事業承継契約、取引先との基本契約を再整備 - 遺留分・相続税対策

税理士と連携して税負担を軽減し、親族間トラブルを回避する遺言書や贈与計画をサポート - 紛争解決能力

親族や株主間で意見が対立したとき、弁護士が調整役となり法的根拠を示して妥協点を導く

まとめ

事業承継計画は、会社の将来を守るための包括的な設計図です。以下を意識しましょう。

- 後継者選定

適性と意欲を確認し、育成スケジュールを策定 - 株式移転・相続対策

税務や遺留分問題も含め事前に検討 - 従業員・取引先対応

段階的情報開示と合意形成 - 弁護士など専門家連携

法的・税的リスクを未然に防止

計画を綿密に立て、早めに動くことで事業承継を円滑かつ安全に進められます。もし不明点や不安があれば、弁護士法人長瀬総合法律事務所までお問い合わせください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

親族間での事業承継トラブル事例

はじめに

多くの中小企業では、社長の子どもなど親族を後継者に据えて事業を継続する「親族内承継」が主流とされています。しかし、家族ならではの感情的対立や、兄弟姉妹間での遺留分問題、会社の経営理念の違いなどによって、承継がスムーズに進まないケースが後を絶ちません。本記事では、親族間で起こりがちな事業承継トラブル事例を紹介し、どのように解決・予防すべきかを解説します。

Q&A

Q1. 親族内承継でよくあるトラブルとは?

- 兄弟姉妹の間で株式の分割がもめる

- 後継者のリーダーシップ不足で従業員や取引先が不安

- 先代経営者と後継者が経営方針で対立し、権限移譲が進まない

- 他の相続人が遺留分を主張し、事業用資産の分配に反発

Q2. 兄弟のうち特定の一人だけが後継者になるのはアリですか?

もちろん可能ですが、他の兄弟が遺留分や公平性を理由に不満を表すケースが多いです。分配をめぐるトラブルを回避するため、代償金を用意したり、遺言書で事前調整を行うなどの配慮が必要です。

Q3. 親族経営だと感情的な衝突が多い印象です。どうやって緩和できますか?

事業承継契約や株主間契約などで、意思決定プロセスや株式譲渡条件を明確に定めるのが有効です。また、弁護士などの第三者が入ると、客観的視点で中立に調整でき、感情的対立を抑えやすいです。

Q4. 親族間トラブルを未然に防ぐ具体的な方法は?

- 早期からの情報共有(後継者候補や株式分配案を家族で話し合う)

- 遺言書の作成(遺留分に配慮して公平感を出す)

- 株主間契約(後継者の経営権を確立しつつ、他の親族の取り分も明記)

- 弁護士など専門家の関与(法的根拠と客観的データで説得力をもたせる)

解説

事例1:後継者への株式集中が兄弟間で対立

【状況】

家族経営のA社。社長が長男を後継者に指名し、株式を集中しようと計画。しかし、次男と長女が「父の財産を独占するのか」と反発。

【問題点】

- 兄弟姉妹が同じく相続人であり、株式をどう分割するかで意見相違

- 従業員や取引先は長男就任を受け入れているが、親族の不満が解消されない

【解決策】

- 遺言書で長男に主要株式を譲る一方、次男・長女に代償金を支払う

- 株主間契約で「経営は長男が行う」と決めつつ、他の兄弟の権利を一部保障

- 弁護士が仲介し、遺留分対策や配当方針をまとめた事業承継契約を締結

事例2:先代と後継者の衝突による権限移譲が進まない

【状況】

創業社長が高齢だが、経営実権を強く握り、新社長(長女)に権限を委譲しない。結果、従業員が「どっちに指示を仰げばいいのか」と混乱。

【問題点】

- 先代の経営理念と後継者の新方針が食い違い、社内で権力が二重化

- 取引先も「方針が安定しない」と不安を抱く

【解決策】

- 事業承継契約で先代の顧問的立場や退任時期を明確化

- 経営上の決定権限を後継者に一元化し、先代はアドバイザリー役に徹する

- 従業員への周知を徹底し、新社長が正式な決裁者であることを明示

事例3:遺留分侵害額請求で事業資産が分割されそうになる

【状況】

長男を後継者にして会社株式を集中する遺言書があったが、二男・三女が遺留分侵害額請求を主張。会社の主要株式を金銭換価しなければならない恐れが出た。

【問題点】

- 会社株式が分割されて経営権が揺らぐリスク

- 現金が少なく、代償金を支払えないと会社が不安定化

【解決策】

- 生前贈与で長男に株を一部移転、同時に二男・三女にも相応の資産を渡す

- 遺留分を見越して代償金の準備をしておき、相続時に速やかに支払う

- 弁護士が遺言書を作成し、遺留分対策として不公平感を減らす工夫

トラブル未然防止策

- 事業承継計画書の作成

5年・10年先を見据えた株式移転、役職移行、相続対策などをまとめる - 早期からの親族会議

親族が顔を合わせ、将来的な事業方針や株式分配を議論 - 専門家チームの編成

弁護士、税理士などを交えた総合的なサポート

弁護士に相談するメリット

- 親族間の感情対立を法的アプローチで整理

感情論になりがちな家族問題を法律的根拠と客観的データで説得 - 株式や資産分配の契約書作成

事業承継契約や株主間契約でルールを明確化 - 遺言書や遺留分対策

生前贈与や遺留分対策を踏まえ、将来の紛争を最小化 - 税理士など他士業との連携

相続税や贈与税、会社の財務分析などもワンストップで対応

まとめ

親族間の事業承継トラブルは、感情面と財産面の両軸で衝突するケースが多く、長期化すると会社運営に悪影響を及ぼします。以下の対策が重要です:

- 早期に後継者を決定し、適性や意欲を確認

- 株式分割や遺留分対策を契約書や遺言書で明文化

- 先代経営者と後継者の役割分担を明確化し、従業員や取引先に周知

- 弁護士を含む専門家との連携で法務・税務リスクを未然に防ぐ

もし事業承継で親族同士が対立しそうな気配がある場合は、お早めに弁護士法人長瀬総合法律事務所へ相談し、適切な解決策を検討しましょう。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

事業承継での後継者選定の注意点

はじめに

誰が会社を継ぐのか。事業承継において最も重要な問題の一つが後継者選定です。親族内承継では、子どもが必ずしも経営適性を持っているとは限らず、外部からの招聘(M&A含む)も視野に入れる必要があります。後継者選びに失敗すると、せっかくの会社を存続できず、従業員や取引先にも大きな影響を及ぼすことになりかねません。

本記事では、後継者選定の際の注意点と、どのようにベストな後継者を見つけ、円滑に事業を引き継ぐかを解説します。早めの人材育成や親族以外の人材活用など、多角的な視点を持つことが成功のカギです。

Q&A

Q1. 親族内承継のメリットとデメリットは?

- メリット

家族の血縁・信頼関係があり、従業員や取引先が受け入れやすい - デメリット

子や親族に経営能力がなければ事業が行き詰まるリスク。相続税負担など税務面の問題もあり

Q2. 親族外の後継者を探す場合、どんな方法がある?

主に、

- 社内の役員・従業員(MBO)

- 外部からの招聘(業界出身者やプロ経営者)

- M&A(他社や投資家に売却)

などが挙げられます。

Q3. 後継者選定で企業が考慮すべきポイントは何ですか?

- 経営スキルやリーダーシップ

- 会社の理念や文化への理解度

- 従業員・取引先からの信頼感

- 株式譲渡、相続税などの経済面

- 健康状態や年齢、覚悟

が重要となります。

Q4. 後継者選定でよくある失敗例は?

- 経営能力が不足する子息を安易に社長に就任させ、業績悪化

- 社内外の反発で、後継者が孤立し短期間で辞任

- M&Aで買い手とミスマッチが起こり、従業員離職や取引先撤退

などが典型です。

解説

後継者選定の基本プロセス

- 会社の理念・ビジョンの明確化

どのような方向性で会社を存続・発展させたいかをオーナー自身が整理 - 候補者リストアップ

親族内(子、配偶者、兄弟など)、社内(役員・従業員)、外部(専門家・投資家) - 適性・スキルの評価

経営能力、リーダーシップ、人脈、会社の価値観への適合性 - 面談・試用期間

実務を少しずつ任せ、従業員や取引先の反応を確認 - 最終決定と育成計画

決定後も一定期間は先代と並走し、ノウハウや人脈を引き継ぐ

親族内承継と親族外承継の比較

- 親族内承継

- メリット:

血縁で円滑に引き継ぎやすい、会社の伝統・理念を保ちやすい - デメリット

経営スキル不足のリスク、他の親族との遺留分問題など

- メリット:

- 親族外承継

- メリット

経営プロを招くことで業績アップの可能性、適性のある後継者を広く探せる - デメリット

従業員や取引先の抵抗、コミュニケーションコスト、M&Aの失敗リスク

- メリット

後継者育成と引き継ぎのステップ

- 実務経験を積ませる

経営者候補に財務・人事・営業などの部門をローテーション勤務させ、全体を理解 - 徐々に役職を上げる

部長→取締役→代表取締役とステップを踏む - 社内外への周知

従業員総会、取引先への挨拶、経営計画説明など - 先代との交替時期明確化

いつ社長を交代するか、株式移転スケジュールを事前に発表

トラブル防止の具体策

- 明文化

後継者選定の合意内容を株主間契約や事業承継契約として書面化 - 従業員・取引先への説明

不安や反発を和らげるため、計画的に情報を開示し協力を得る - 株主や親族との調整

遺言書を作成し、遺留分や相続税対策を早期から行う - 弁護士・税理士・コンサルタントの活用

法務・税務・経営全方位からサポートを受け、スムーズに進める

弁護士に相談するメリット

- 後継者選定時の利害調整

親族内で意見対立がある場合、弁護士が法的根拠を示しながら仲介 - 株式譲渡や贈与契約書の作成

後継者への株式集中を進めるうえで、契約内容を明確化し紛争回避 - 遺言書や遺留分対策

相続時にトラブルにならないよう法的に公平感を保つ支援 - 取締役会や労務管理

代表交代時の会社法手続き、就業規則の見直しなど総合的にサポート

まとめ

後継者選定は、事業承継の成否を左右する重要なステップです。以下のポイントを押さえてください。

- 親族内承継か親族外承継かを早期に判断

- 候補者の経営適性、会社の理念への理解、従業員・取引先の納得度をチェック

- 株式移転や役員交代など法的手続き、税務面の対策も並行して計画

- 弁護士の活用で契約書(株主間契約、事業承継契約)を整備し、トラブルを防ぐ

先々のスムーズな経営継続のため、ぜひ弁護士法人長瀬総合法律事務所にご相談ください。後継者の育成・選定から契約書の整備、周囲への説明等をサポートいたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

会社契約と事業承継契約の重要性

はじめに

事業承継をスムーズに進めるためには、単に株式を引き継ぐだけでは不十分です。会社の経営権、役員構成、取引先との契約関係、ノウハウや知的財産など、多角的な視点で契約を整理し、明文化しておく必要があります。特に、会社契約や事業承継契約を活用することで、当事者間の権利義務を明確にし、後からの紛争を防止する効果が期待できます。

本記事では、会社契約と事業承継契約の重要性を取り上げ、事業承継で押さえるべき契約のポイントやメリットを解説します。会社規模を問わず、大切な事業の未来を守るためにぜひご一読ください。

Q&A

Q1. 会社契約とは何ですか?

会社の内部ルールや外部取引について、契約書で明文化したものを指します。定款だけでなく、株主間契約、経営者間契約、取引先との契約など、企業運営に必要な法律関係を整理した各種契約書が広義の「会社契約」と言えます。

Q2. 事業承継契約はどのような内容ですか?

後継者が経営権を引き継ぐ際、株式譲渡や役員交代、競業避止義務、ノウハウ移転などをまとめた契約を「事業承継契約」と呼ぶことがあります。法的には複数の契約要素(売買、贈与、業務委託など)が複合的に含まれる場合が多いです。

Q3. なぜ契約書が重要なのでしょう?

口頭の約束では後から解釈が違うなどトラブルが起こりやすいです。契約書で明確な条項を定めておけば、当事者間の認識差を最小化し、紛争や訴訟を未然に防ぎやすくなります。特に事業承継は利害関係が複雑なので、契約書による予防法務が不可欠です。

Q4. 弁護士に依頼すると何がメリットですか?

弁護士は、会社法・民法・労働法など多岐にわたる法律を踏まえ、漏れのない契約書を作成できます。トラブルリスクを洗い出し、具体的な条項で対策し、後継者や株主、従業員が安心して次のフェーズに進める契約を整備してくれる点がメリットです。

解説

会社契約で整備すべき項目

- 定款の見直し

- 事業目的、株式の譲渡制限、取締役会の有無などを現実の事業実態に合わせる

- 株主間契約

- 大株主同士で議決権行使や株式売買の条件、競業避止を定める

- 事業承継で後継者に株を集中させるための優先交渉権や売却価格のルール

- 取引先との基本契約

- 主要な取引先や仕入先との契約書を見直し、後継者交代に伴う影響を明確化

事業承継契約の主要ポイント

- 株式譲渡・贈与の条件

- 譲渡価格、支払い方法、代償金の有無など

- 相続税や贈与税の対策も考慮

- 経営権と役員構成

- 代表取締役を後継者に変更する時期、取締役辞任のタイミング、株主総会決議などの手順

- ノウハウ・知的財産の移転

- 商標権や特許権、秘密情報の保護をどう扱うか

- 競業避止義務を設定し、先代が退任後に競合となるリスクを防ぐ

- 従業員の継続雇用・待遇

- 後継者交代で労働条件を維持する契約を社員と結ぶかどうか

契約締結の流れ

- 事前相談・合意形成

- オーナー経営者と後継者(親族内 or 外部)で大筋の合意

- 弁護士や税理士が財務・法務面のリスクをチェック

- ドラフト作成

- 弁護士が事業承継契約や株主間契約の案文を起案

- 当事者間で修正交渉

- 契約締結・署名捺印

- 定款変更や役員変更が必要な場合は、株主総会決議・登記申請を行う

- 事業承継の実行

- 株式譲渡・譲渡対価の支払い、ノウハウ移転のスケジュールなどを順次実施

トラブル防止のための注意点

- 家族間の口約束を避ける

特に親族承継の場合、口頭合意だけでは後継者周りや兄弟の遺留分問題で紛争化する - 株式売買価格や支払い方法を明記

後継者に資金がない場合は分割払い、代償金など契約で明確化 - 経営者保証の解除・切り替え

銀行の保証人が前代表のままだとリスクが残るため、後継者との交渉が必要 - 秘密保持条項

自社のノウハウや顧客情報が外部に漏れないよう、退任者に対する秘密保持・競業避止を契約で定める

弁護士に相談するメリット

- 抜け漏れのない契約書作成

会社法や商法、税法などの専門知識をフル活用し、万全な内容に - 利害調整と説得力

オーナーと後継者、株主、従業員など多数の当事者を説得する際、法的根拠に基づき公平感を示せる - 紛争予防

曖昧な取り決めを排除し、将来の争点をあらかじめ契約に盛り込む - 専門家ネットワーク

税理士や社会保険労務士とも連携し、ワンストップで対応

まとめ

事業承継を円滑にするうえで、会社契約や事業承継契約を整備することは重要です。以下のポイントを意識しましょう。

- 定款や株主間契約など会社内部ルールを最新化し、経営権移行を明確に

- 事業承継契約で株式譲渡、競業避止、ノウハウ継承など具体的条件を定める

- 従業員・取引先への周知や、相続税対策も含めた総合的アプローチ

- 弁護士を活用し、法的リスクを未然に防止

オーナー経営者がスムーズにバトンを渡すためにも、弁護士法人長瀬総合法律事務所へお気軽にご相談ください。各専門家とも連携しながら、会社の未来を支える最適な契約スキームを構築いたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

株式の相続と分割方法

はじめに

被相続人が自社株式や上場株式を保有していた場合、相続が始まるとその株式を誰がどのように承継するかが大きな争点となります。特に非上場会社の株式は評価額が不透明で、相続税も含めて複雑な問題を引き起こしがちです。そこで本記事では、株式の相続と分割方法について、上場・非上場株式の違いや相続税評価の基本、分割パターンなどを解説します。

Q&A

Q1. 上場株式と非上場株式の相続で何が違うの?

上場株式は相続開始時の時価(終値など)を基に評価しやすく、分割もしやすい傾向にあります。非上場株式は市場価値がなく、株式の評価方法(類似業種比準方式など)が複雑で、経営権の問題なども絡むため、相続争いが起こりやすいです。

Q2. 非上場株式はどのように評価しますか?

税務上の評価方法として、原則「類似業種比準方式」や「純資産方式」などが使われます。会社の規模や事業内容によって細かな計算式があり、税理士や弁護士と連携しながら行うことが多いです。

Q3. 株式を分割する際の方法は?

一般的には、

- 現物分割

株式をそのまま相続人に配分 - 換価分割

株式を売却して現金化し、分配 - 代償分割

ある相続人が株式を取得し、他の相続人に代償金を支払う

などが考えられます。非上場株式の場合、売却が困難なため代償分割が多用されることが多いです。

Q4. 事業承継に絡む株式相続は特別な問題がありますか?

事業承継の場合、会社の経営権を誰が握るかが大きな問題です。また、非上場会社だと自社株評価が高額になると相続税負担が大きくなり、事業継続が危うくなることがあります。そのため、事前に株式の移転計画や相続税対策を行うことが重要です。

解説

株式相続の基本

- 相続税評価

- 上場株式:相続開始日(死亡日)の終値や一定期間の平均株価などで評価

- 非上場株式:類似業種比準方式、純資産方式などを駆使して算出

- 相続税申告

- 株式を含む遺産総額が基礎控除(3,000万円+600万円×法定相続人の数)を超えれば相続税申告が必要

- 法定相続分と遺言書の有無

- 遺言書があればその指定が優先。ただし遺留分に注意

分割方法とポイント

- 現物分割

- 相続人ごとに株数を割り振る

- 非上場株式で議決権が分散すると、経営方針が不明確になるリスク

- 換価分割

- 株式を売却し、現金化したうえで分配

- 上場株式は売却が容易だが、非上場だと売却先を探すのが難しく時間がかかる

- 代償分割

- 後継者が株式を全取得し、他の相続人に代償金を払う

- 事業承継で多用される手法だが、代償金を用意するために資金調達が必要になる

事業承継を含む非上場株式の対応

- 後継者への株式集約

- 経営権を安定させるため、後継者が過半数以上の株式を取得するのが一般的

- 株式評価額の軽減対策

- 中小企業向け事業承継税制の特例など、納税猶予や免除制度を活用

- 贈与税・相続税の負担を抑えるスキームを検討

- 遺留分対策

- 親族が多い場合、子どもたちの遺留分が発生し、後継者に株式を集中しにくい

- 遺言書で公平感を保ち、代償金を支払う仕組みを整える

手続きの注意点

- 名義変更・証券会社手続き

上場株式は証券会社での相続手続きが必要(戸籍、遺産分割協議書などが要る) - 非上場株式の議決権行使

相続手続き完了まで、誰が株主として決議に参加するのか問題となる場合がある - 相続税申告と納税

申告は死亡から10カ月以内、分割が未定なら未分割申告+後日更正の請求

弁護士に相談するメリット

- 株式評価と分割方法の提案

税理士や公認会計士とも連携し、上場・非上場株式の評価額を確定。最適な分割案を示唆 - 遺言書や遺留分対策

事前に遺言書を作成し、後継者に株式を集中させる際の法律面でのサポート - 株主間の紛争回避

兄弟姉妹が株を巡って争う場合、弁護士が調整役となり、代償分割や譲渡契約を円滑に - 相続税対策

事業承継税制の特例利用をはじめ、税理士と協力して納税負担を軽減するプランを構築

まとめ

株式の相続では、上場株式か非上場株式かで対応が大きく異なります。特に事業承継が絡む非上場株式は、経営権や相続税負担、遺留分問題などが複雑に絡み合うため、早期から専門家と計画を立てるのがベストです。以下のポイントを押さえましょう。

- 株式の種類(上場・非上場)や評価方法を把握

- 遺産分割方法:現物分割・換価分割・代償分割などを検討

- 事業承継:後継者へ株式を集中させる場合、遺留分や納税対策が必須

- 弁護士に相談:法務・税務・経営の視点から総合サポート

株式相続や事業承継でお悩みの方は、ぜひ弁護士法人長瀬総合法律事務所へご相談ください。税理士や会計士と連携し、円滑な株式移転と紛争予防をサポートいたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

事業承継の基礎知識と準備の進め方

はじめに

中小企業や家族経営の会社で、後継者不在が深刻な課題となっています。事業承継は、後継者の選定から株式や資産の引き継ぎまで、法務・税務・経営など多角的な準備が必要です。「そろそろ引退を考えているが、息子に会社を継がせるのか、それとも外部の人材を呼ぶのか」「株式をどのように分配するか」――こうした問題に直面した際、早期からの計画的対策が不可欠と言えます。

本記事では、事業承継の基礎知識と、具体的にどのように準備を進めていくべきかを解説します。会社の将来を円滑にバトンタッチするためのポイントを押さえ、後継者と従業員や取引先との信頼関係を円満に維持しながら進める方法を学びましょう。

Q&A

Q1. 事業承継とは何ですか?

企業オーナーや代表者が経営権や資産、ノウハウを後継者に引き継ぐことを指します。自社株式の移転や役員の交代、債務保証の引き継ぎなど、多方面にわたる手続きが必要になります。

Q2. 事業承継でよくある失敗例は?

代表的には、

- 後継者選びが遅く、代表が病気や高齢で突然引退

- 株式や資産の分割が不明瞭で、相続争いや税務リスクが発生

- 従業員や取引先への周知不足で取引関係が悪化

などが挙げられます。

Q3. 事業承継の準備にはどれくらい時間がかかりますか?

一般的に、3~5年程度かけて計画的に進めるのが望ましいとされています。後継者の育成や株式移転、金融機関との交渉などを考えると、さらに時間を要するケースもあります。

Q4. 弁護士に依頼すると何が変わる?

弁護士は、会社法・相続法などの観点から、事業承継に伴う法的リスクを分析し、株式の分割方法や遺言書の作成、契約書の整備などをサポートできます。トラブルを未然に防ぐだけでなく、後継者との合意形成もスムーズに進められるでしょう。

解説

事業承継の種類

- 親族内承継

- 現経営者の子や親族を後継者とする。血縁を基盤に従業員や取引先が納得しやすい反面、子に経営能力がない場合はリスク

- 親族外承継(M&Aなど)

- 社内の役員や従業員に引き継ぐMBO、または外部企業や投資家に売却(M&A)

- 経営スキルを持つ外部人材に託すことで事業拡大が見込めるが、従業員や取引先の理解が不可欠

- 公的支援制度の利用

- 中小企業庁や各都道府県の事業承継ネットワークなどの相談窓口

準備のステップ

- 後継者選定

親族内か外部かを判断し、後継者の経営能力や意欲を確認 - 株式・資産の把握と移転計画

自社株式の評価、分割、遺言書作成などの相続対策 - 経営権の継承と実務引き継ぎ

代表権の移動、役員変更登記、取引先や金融機関との対応 - 従業員・取引先への周知

信頼関係を保ちつつ、スムーズにバトンタッチするためのコミュニケーション

事業承継で重要なポイント

- 株式の集約

- 複数の親族や役員が株を分散していると、意思決定が複雑化

- 後継者が過半数を握るなど、経営権を明確に

- 相続税・贈与税対策

- 自社株評価が高額になると、相続税負担が大きい

- 税理士や弁護士と連携し、贈与や遺言、特例制度を駆使

- 事業用資産・不動産の処理

- 事業で使う不動産や設備は、会社所有か個人所有かを整理

- 債務保証や担保など金融機関との協議も必要

- 外部専門家の活用

- 弁護士、税理士、経営コンサルタント、不動産鑑定士などの連携

失敗を防ぐための心構え

- 早めの着手

経営者が元気なうちから準備すれば選択肢が広がる - 情報共有

従業員や取引先、金融機関に計画的に情報を開示し、不信感を防止 - 書面化・契約書整備

株式譲渡契約や遺言書など、法的根拠を明確に - 専門家に相談

難解な会社法・相続税法を踏まえ、最適な承継プランを立案

弁護士に相談するメリット

- 法的リスク回避

遺留分問題、相続人間の対立、株式紛争などを防ぐ - スムーズな承継計画の立案

会社法や税法の観点を踏まえ、後継者や株式移転を円滑に - 必要書類の作成・チェック

株式譲渡契約、遺言書、定款変更、取締役会資料などを作成 - 対外説明・交渉サポート

取引先や金融機関、従業員への説明支援や契約交渉を代理

まとめ

事業承継は、企業の将来を左右する重大プロジェクトです。以下のステップを押さえておきましょう。

- 後継者の選定:親族か、社内外か、M&Aか

- 株式・資産の移転計画:相続や贈与、遺言書による対策

- 経営実務の引き継ぎ:新旧経営者間でノウハウ共有、従業員や取引先への周知

- 税務・法務対策:相続税、贈与税、会社法上の問題を専門家と検討

早めに取り組むことで、家族間の争いや取引先の不安を軽減でき、円満なバトンタッチが実現しやすくなります。弁護士法人長瀬総合法律事務所では、税理士等とも連携し、事業承継をトータルサポートいたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

未成年者の相続放棄における注意点

はじめに

相続人の中に未成年者が含まれる場合、借金などのマイナス財産があるなら相続放棄を検討したい状況もあり得ます。しかし、未成年者には法律上行為能力に制限があるため、親権者や特別代理人を通じて手続きを行う必要があるなど、通常の相続放棄とは異なる注意点があります。

本記事では、未成年者の相続放棄について、どのように手続きを進め、どこに気を付けるべきかを詳しく解説します。未成年のお子さんが相続人となっている場合に備え、正しい知識を身につけてください。

Q&A

Q1. なぜ未成年者だと親権者が代わりに手続きできるの?

民法上、未成年者は法定代理人(親権者)による代理行為が必要です。相続放棄のような重要な法律行為も、親権者が子の代わりに申述するか、特別代理人が選任されるかして進めます。

Q2. 親権者が借金を負う場合、利害相反になりませんか?

たとえば、親と子が共同相続人で、親は相続を継続し、子は放棄したいというとき、利害相反の恐れがあります。その場合、裁判所に特別代理人を選任してもらい、未成年者の相続放棄手続きを行う必要があります。

Q3. 手続き期限(3カ月)は同じですか?

はい、未成年者であっても、相続の開始を知った時から3カ月という熟慮期間は同じです。ただし、親や特別代理人が手続きを把握していないと過ぎてしまう危険があるので注意が必要です。

Q4. 特別代理人ってどうやって選任されるの?

家庭裁判所に特別代理人選任の申立を行い、裁判所が客観的に見て適切な代理人を選任します(親族や弁護士など)。利害相反の状況があるときに用いられる方法です。

解説

未成年者の相続放棄における基本フロー

- 相続開始後、親権者が財産を調査

借金や保証債務の有無を確認 - 親権者が代理で相続放棄申立

原則として、親が子の代理人となり、家庭裁判所へ申述 - 利害相反があれば特別代理人を選任

親や法定代理人が相続を希望し、子どもには放棄をさせたいなどの状況が典型 - 家庭裁判所の審理

不備がなければ受理通知書が発行され、未成年者も相続放棄が成立

利害相反の具体例

- 親は相続の継続を希望、子は放棄したい

借金とプラス財産が入り混じり、親が単純承認をする一方で子には負債を負わせたくない場合 - 相続財産を巡る意見の違い

子どもの取り分が少ないまたは借金のみといった状態で、親の意思と衝突 - 親が債権者

親が故人に金銭を貸していたなどの状況で、子が相続人になると利害がぶつかる

手続きで注意すべきポイント

- 法定単純承認のリスク

子が放棄を選ぶ場合でも、親や代理人が財産を処分すると、放棄が無効になる - 期限管理(3カ月)

親や代理人がうっかり遅れると、未成年者も放棄できなくなる - 書類の正確性

未成年者の戸籍、親権者の戸籍や住民票、利害相反状況を示す書類など - 特別代理人選任が必要かどうか

親が同時に相続人となっており、相続方法が異なる場合に注意

実務上の流れ(例)

- 親権者が子の代理で相続放棄を申述

特に利害相反がなければ、これで手続き可 - 利害相反の恐れがある場合

裁判所に特別代理人を選任してもらい、その代理人が子の相続放棄を申述 - 申述受理

照会書が届けば回答し、問題なければ受理通知書が交付 - 放棄後の財産使用に注意

子がいる家庭であっても、放棄した財産の処分はNG

弁護士に相談するメリット

- 利害相反の有無判断

親が代理できるか、特別代理人が必要か、弁護士が法的に判定 - 書類整備と短期決着

未成年者の戸籍関係、家庭裁判所申立書などを迅速に作成 - 相続人全体の状況把握

親を含めた家族全員の相続状況を整理し、トラブルを避ける - 財産調査と法定単純承認の回避

不要な処分行為を防ぐアドバイスで、子の放棄を確実に成立

まとめ

未成年者が相続放棄を行う場合は、親権者または特別代理人が手続きを進め、家庭裁判所の許可を得る必要があります。特に留意すべき点は以下のとおりです。

- 利害相反の確認

親が単純承認を選ぶ一方で子が放棄を希望するなど矛盾があれば、特別代理人を選任 - 3カ月の熟慮期間

未成年者であっても期限は同じ。親や代理人がしっかり管理 - 処分行為の禁止

放棄前後に故人の財産を積極的に使うと放棄が無効 - 弁護士のサポート

書類作成から利害相反の判断、財産調査などをトータルにサポート

もし未成年の子が相続人として借金を背負う可能性があるなら、早めに弁護士法人長瀬総合法律事務所などの専門家へご相談ください。家族全体の状況を踏まえ、最適な相続方法をご提案いたします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

相続放棄が有効にならないケースの具体例

はじめに

「相続放棄の手続きは済ませたはずなのに、いざ後になって借金を請求されてしまった…」そんな事例が起こる原因の一つに、「相続放棄が実は有効ではなかった」という場合があります。相続放棄には3カ月の期限や処分行為の禁止など、いくつかの要件があり、1つでも満たしていないと最終的に「法定単純承認」となり、放棄が無効化してしまうのです。

本記事では、相続放棄が有効にならないケースの具体例をいくつか挙げながら、その原因と対策を解説します。「もう放棄したから大丈夫」と安心していても、思わぬ落とし穴があるかもしれません。

Q&A

Q1. 相続放棄が無効になるパターンとして、具体的にどんな行為がありますか?

主に、

- 3カ月の熟慮期間を過ぎている

- 相続財産を処分した(車を乗り続ける、預金を引き出すなど)

- 裁判所の書類不備や回答の不正

などが挙げられます。

Q2. 葬儀費用の支払いは「処分行為」にあたるのでしょうか?

通常、葬儀費用の支払いは「相続財産を積極的に使用した行為」には当たらないとされることが多いです。あくまで「保存行為」と見なされる可能性が高いです。ただし、故人の口座から無断で大きな金額を引き出すなど、内容によっては問題になる場合もあります。

Q3. 「相続放棄申述受理通知書」をもらっても大丈夫では?

受理通知書があっても、その後に処分行為が判明した場合など、最初から放棄が無効だったとされる可能性があります。受理通知はあくまで家庭裁判所が書面審査した結果であり、後から不正や事実の錯誤が見つかる場合もあるということです。

解説

具体例1:3カ月を過ぎてから申述

【状況】

被相続人が亡くなって4カ月後、借金の督促状が届き、そこで初めて負債の存在を知った。慌てて相続放棄を申し立てたが、既に3カ月を過ぎているため却下。

【原因】

- 熟慮期間の延長申し立ても行わず、放置

- 「相続の開始を知った時」から計算するため、死亡を知った日から3カ月経っている

【対策】

- 借金が疑われる場合、なるべく早く調査し、熟慮期間内に動く

- やむを得ない事情があれば家庭裁判所に延長申立を検討

具体例2:相続放棄後に車を使用

【状況】

相続放棄を申述し、受理もされたが、故人名義の車をそのまま日常使いしていた。後日、債権者から「処分行為があった」と指摘され、裁判所が法定単純承認とみなして放棄が無効化。

【原因】

- 車の使用は積極的な処分行為に当たると判断

- 保存目的ではなく、個人的利益のための利用

【対策】

- 放棄を決めたら、財産を使わない・売らない・貸さない

- やむを得ない保管・保存行為にとどめる

具体例3:裁判所への不正申告

【状況】

相続放棄申述書に記載していた内容に虚偽があり、後で発覚。たとえば、故人の預金を既に引き出して使っていた事実を隠していた。発覚後、裁判所が「最初から放棄は無効」と判断。

【原因】

- 財産処分の事実を隠していた

- 申立書・照会書に虚偽の回答をしていた

【対策】

- 正直に事実を申告し、誤りがあれば裁判所へ訂正申告

- 弁護士に相談し、危うい行為がないかチェックしてもらう

その他の注意点

- 保管・保存と処分の線引き

「葬儀のために使用」等が問題ないと判断される場合もあるが、金額や手続き次第でリスクがあります - 共有状態での使用

他の相続人が単純承認した場合でも、自分が放棄したなら財産には関与しない - 裁判所からの照会に対する誠実な回答

曖昧に答えると後でトラブル化しやすい

弁護士に相談するメリット

- 法定単純承認リスクを未然に防ぐ

放棄前後の注意点をアドバイスし、無効化を防止 - 正確な申立書作成と期限管理

3カ月ルールをしっかり守り、書面不備を回避 - 戸籍や財産確認のサポート

必要書類をもれなく収集し、放棄条件をクリアするための調査 - 万一の紛争対応

相続人間で「放棄が有効か否か」争いが起きた場合、弁護士が法的に主張を整理

まとめ

相続放棄が無効になるケースとして代表的なのは、

- 3カ月の熟慮期間超過

- 放棄前後の財産処分行為

- 裁判所への不正申告

などです。以下のポイントを押さえて、せっかくの放棄が無効化しないよう注意しましょう。

- 相続人の死亡を知ったら早めに借金調査

- 期限内(3カ月)に家庭裁判所へ申述(延長が必要なら申立を)

- 放棄後は財産を使わない

- 裁判所へは正しい情報を提供

迷う場合や状況が複雑な場合は、弁護士法人長瀬総合法律事務所など専門家へ早めに相談し、手続きの安全性を確保することをおすすめします。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

限定承認が難しいケースの対応策

はじめに

「プラスの財産の範囲内でしかマイナスを負わない」というメリットがある限定承認ですが、実際には相続人全員の同意が必要といったハードルや、手続きの煩雑さから「思ったように利用できない」ケースが多々あります。特に相続人が多数いる場合や、家族間の意見がまとまらない場合は、限定承認が難しいと判断されることもあります。

本記事では、限定承認が難しいケースでどのような対応策があるか、代替案や手続きの進め方を解説します。借金の存在が不確定で悩んでいる方や、相続人全員の合意が得られず困っている方は参考にしてください。

Q&A

Q1. どんな場合に限定承認が難しくなるの?

主に、

- 相続人の中に反対者がいる(全員の同意が得られない)

- 手続きが複雑で時間が足りない(3カ月の熟慮期間が過ぎそう)

- 財産調査が難航し、目録を正確に作れない

などの状況で限定承認が困難になることがあります。

Q2. 相続人が多数いる場合、どうすれば合意を取りやすい?

弁護士が間に入り、限定承認のメリット(負債がプラスを上回った場合のリスク回避)を説明したり、全員が得する可能性を説得材料にするなどが考えられます。また、早めに財産評価を行い、「これなら限定承認でメリットがある」と数値化することで合意を得やすくします。

Q3. 限定承認ができないとき、他にどんな選択肢がありますか?

主な代替手段として、

- 相続放棄:借金リスクを完全に排除。ただしプラス財産も受け取れない

- 単純承認:通常の相続。負債が上回ると自己資産で返済する羽目になる

- 相続人間での話し合い:一部遺産を売却するなどして借金を返し、残りを分配する

などがあります。

Q4. 仮に相続人がバラバラの選択肢を取ることはできる?

限定承認は相続人全員が同意しなければならないため、1人でも反対すればできません。その場合、個別に相続放棄や単純承認を選択する方法はあります。最終的には相続放棄組と承認組に分かれることも起こり得ます。

解説

ケース1:相続人の一部が反対

- 意見対立が理由で限定承認ができない

- 兄は限定承認を希望、妹は相続放棄を希望、母は単純承認の意向などバラバラ

- 対応策

- 弁護士が家族会議をサポートし、「限定承認で全体としてどのくらい財産が残るか」を試算

- それでも合意が得られない場合、各自で相続放棄や単純承認を選択する

- メリット・デメリット

- 妥協案として「一部が放棄、残りが単純承認」で遺産を整理する可能性も

ケース2:財産調査が難航、時間不足

- プラスとマイナスの把握に時間がかかる

- 海外資産や多数の金融機関口座がある、借金の証拠が散在

- 対応策

- 弁護士が迅速に金融機関や債権者へ照会

- 家庭裁判所に熟慮期間の延長を申し立てる

- 延長が許可されればさらに時間を確保し、財産目録を完成させたうえで限定承認を申述

ケース3:手続きコストが高い

- 公告、債権者対応などが面倒

- まとめて行う労力と費用が相続人の合意を得にくい要因

- 対応策

- 結果的にプラスが残らないなら相続放棄のほうが簡易

- プラス財産が確実に多いなら単純承認でいいとの意見も

- 弁護士の提案

- 「限定承認でどのくらい残るか」をシミュレーションし、事前に費用対効果を検討

代替案:相続放棄や部分売却

- 相続放棄

- 借金を回避するには確実だが、プラス財産もゼロ

- 個別選択できる(自分だけ放棄するなど)

- 単純承認しつつ、一部財産を売却し負債を清算

- 大きな借金を、不動産売却で返済可能なら問題は解決

- 限定承認ほどのメリットはないが、手続きは簡易

弁護士に相談するメリット

- 早期の財産把握と選択肢提示

借金・保証債務などを網羅的に調査し、限定承認の可否や相続放棄のメリットを比較 - 相続人間の合意形成支援

反対意見がある場合、弁護士が法的根拠と数値シミュレーションで説得力を高める - 期限内の段取り

延長申立や書類作成を弁護士が進め、3カ月ルールをクリア - 費用対効果の検討

限定承認にかかる手続きコストと、残る財産を比較し、最適解を提案

まとめ

限定承認は、有力な相続選択肢ですが、以下の理由で難しいケースも多いのが現状です:

- 相続人全員の合意が得られない

- 財産調査が大変で、期限(3カ月)に間に合わない

- 手続きや費用がかかりすぎる

そうした場合、相続放棄や単純承認、あるいは不動産の売却による負債返済などの代替策を考慮することになります。迷ったときは、弁護士法人長瀬総合法律事務所などの専門家へ相談し、財産や負債の詳細を踏まえた最適な戦略を立てることもご検討ください。

相続問題のその他のコラムはこちら

リーガルメディアTV|長瀬総合YouTubeチャンネル

相続問題について解説した動画を公開しています。遺言書の基本的な種類や作成方法をはじめ、相続手続全般にわたって、専門家の視点から分かりやすくまとめています。相続問題にお悩みの方や、より深い知識を得たい方は、ぜひこちらの動画もご参照ください。

長瀬総合のメールマガジン

当事務所では、セミナーのご案内や事務所からのお知らせなどを配信するメールマガジンを運営しています。登録は無料で、配信停止もいつでも可能です。

初回無料|お問い合わせはお気軽に

« Older Entries Newer Entries »